Головним розділом платіжного балансу є рахунок поточних операцій. Його можна поділити на три частини.

Перша — баланс товарів та послуг (БТП), який відображає чисті надходження від імпорту та експорту товарів, а також від нефакгорних послуг. До нефакторних віднос-ся такі послуги, які не пов'язані з використанням факторів вир-ва: транспортні перевезення, комунікаційні, туристичні, будівельні, страхові, фінансові, комп'ютерні тощо. Друга — доходи (Д). Вона відбиває міжнародний рух доходів від факторних послуг, т.б. послуг, пов'язаних з використанням факторів вир-ва. Сюди відносяться чисті доходи від оплати праці працюючим за кордоном, інвестицій, боргових зобов'язань. Сальдо доходів, т.б. чистий доход від цих послуг, обчислюється як різниця між отриманими і сплаченими доходами. Третя—поточні трансферти (ПТ), до яких відносяться пенсії, дарунки, грошові перекази за кордон, гуманітарна допомога тощо. В платіжному балансі сальдо поточних трансфертів, тобто чисті поточні трансферти, обчисл-ся як різниця між отриманими та переданими трансфертами. Отже, сальдо рахунку поточних операцій (РПО) можна обчислити за формулою: РПО = БТП + Д + ПТ.

Другим розділом платіжного балансу є рахунок операцій з капіталом та фін-вих операцій або скорочено — рахунок капітальних операцій (РКО). Він характеризує міжнародний рух активів та кредитів. Ідентифікована величина цього рахунку складається з двох елементів: рахунок операцій з капіталом (РОК) та фінансовий рахунок (ФР). Перший відбиває рух капітальних трансфертів, другий — рух інвестицій і кредитів. Звідси випливає сальдо рахунку капітальних операцій: РКО = РОК + ФР.

Особливу роль в платіжному балансі відіграє стаття під назвою «Помилки та упущення». Її застосування пояснюється статистичними неточностями, які виникають пой ідентифікації ЗЕ операцій внаслідок часових та вартісних розбіжностей. Стаття «Помилки та упущення» доповнює платіжний баланс неідентифікованими операціями, які за своєю природою можуть відноситися на рахунок поточних або капітальних операцій. Тому сальдо цього розділу обчисл-ся як різниця між рахунком поточних та капітальних операцій.

Регулюючою статтею платіжного балансу Укр є резервні активи. Вони являють собою ліквідні активи Нацбанку у вільно конвертованій валюті у банках-нерезидентах, а також золоті запаси Нацбанку, активи в МВФ у вигляді резервної позиції та спеціальних правах запозичення.

Особливість платіжного балансу України полягає втому, що зміна резервних активів не виділяється в самостійний розділ, а відноситься окремою статтею на рахунок капітальних операцій.

Згідно з концепцією платіжного балансу він повинен бути врівноваженим, тобто надходження і вилучення повинні взаємно покриватися.

З метою оцінки стану платіжного балансу слід розрізняти первинне, вторинне і підсумкове його сальдо. Первинне сальдо — це сальдо рахунку поточних операцій. Воно є вихідною ознакою платіжного балансу і має вирішальний вплив на його загальний стан. Вторинне сальдо — це інтегральне сальдо двох рахунків: поточних і капітальних операцій, доповнене статтею «Помилки та упущення». Незалежно від того, яке сальдо має рахунок поточних операцій, вторинне сальдо платіжного балансу повинне бути нульовим, а платіжний баланс врівноваженим. Це має забезпечуватися адекватним за величиною та протилежним за знаком сальдо рахунку капітальних операцій з одночасним врахуванням статті «Помилки та упущення».

Підсумкове сальдо — це сальдо з урахуванням вторинного сальдо і змін у резервних активах. Воно завжди є нульовим. Але оскільки в Україні зміни в резервних активах є складовим елементом рахунку капітальних операцій, то підсумкове сальдо збігається із вторинним сальдо. Враховуючи, що стаття «Помилки та упущення» є лише особливим способом доповнення платіжного балансу неідентифікованими поточними та капітальними операціями, а рух резервних активів враховується в розділі РКО, формулу платіжного балансу можна записати так: ПБ = РПО + РКО + ПУ. (в більшості випадків первинне сальдо платіжного балансу є від'ємним).

37.Сутність валютного курсу, способи котирування валюти. Номінальний та реальний курс валюти. Чинники попиту і пропозиції на валютному ринку. Етапи розвитку міжнародної валютної системи.

Валют.(обмінний) курс – ціна будь-якої валюти, виражена через певну кількість іншої валюти. При цьому під валютою розуміють будь-який платіжний засіб, який може бути застосований у міжнародних рахунках.

Процес визначення ціни валюти, тобто валютного курсу, називається валютним котируванням.

Існує два способи котирування валюти: пряме котирування та обернене котирування. Пряме котирування — це оцінювання одиниці іноземної валюти через певну кількість національної валюти. Наприклад, 1 дол. США дорівнює 5,0 грн. Обернене котирування передбачає оцінювання одиниці національної валюти через певну кількість іноземної валюти. Наприклад, 1 грн. дорівнює 0,2 дол. США. В Україні, як і в переважній більшості країн, застосовується пряме котирування.

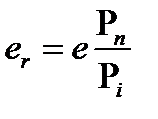

Залежно від урахування співвідношення нац.та іноземних цін на предмет зовн.торгівлі валютний курс ділиться на номінальний та реальний. Номінальний курс (е) – курс, який обчислюється через фактичну к-ть іноземної валюти. Реальний курс (е r ) обчислюється як добуток номін.курсу на співвідношення між нац.ціною товару (Pn) та його іноземною ціною (Рі) за формулою

Cпіввідношення між попитом і пропозицією на валютному ринку передусім відображує стан торговельних відносин країни з рештою світу. Це означає, що на боці попиту стоїть експорт, а на боці пропозиції - імпорт. Якщо національний експорт збільшується, то це збільшує попит іноземців на вітчизняну валюту. Якщо зростає національний імпорт, то вітчизняні покупці збільшують пропозицію гривні, щоб задовольнити зростаючий попит на іноземну валюту.

Попит і пропозиція на валютному ринку залежать також від співвідношення між вітчизняною і світовою процентними ставками. Іншим чинником, що визначає співвідношення між попитом та пропозицією на вал. ринку, є інфляція.

Економіка кожної країни певним чином інтегрована в міжнародну економіку. Це стосується і національних валют. Вони є елементами міжнародної валютної системи, в основі якої лежать загальновизнані правила, в тому числі й правила курсоутворення. Сучасна міжнародна валютна система виникла не відразу, а йшла у своєму розвитку ряд етапів, кожному з яких був притаманний свій режим курсоутворення.

Перший етап — система золотого стандарту — охоплює період з 1870-х років до початку Другої світової війни (1939). За цією системою курс національної валюти визначався на основі золотого паритету, тобто з урахуванням офіційно встановленого золотого вмісту валют, що обмінювалися між собою.

Другий етап — Бретон-Вудська валютна система, принципи якої були закладені в угоді, підписаній 44 країнами у 1944 р. під час конференції у Бретон-Вудсі (США). Кожна країна, визначаючи самостійно вміст золота в своїй валюті, вирішувала, яким має бути курс її валюти відносно американського долара на умовах золотого паритету. Але на відміну від системи золотого стандарту від країн не вимагалося обмінювати свої валюти на золото.

Третій етап — Ямайська валютна система, започаткована у 1976 р., коли члени Міжнародного валютного фонду підписали Ямайську угоду. Замість золотофіксованих валютних курсів запроваджувалася система плаваючих валютних курсів, таким чином курс національної валюти в кожній країні був поставлений в залежність від стану національної економіки та конкурентоспроможності її товарів на міжнародних ринках. Правила, визначені Ямайською угодою, лежать в основі сучасних міжнародних валютних відносин, які допускають кілька різновидів плаваючого валютного курсу: вільне плавання, кероване плавання, спільне плавання тощо.

38. Вплив зовнішньої торгівлі на ВВП: функція споживання у відкритій змішаній економіці; складний мультиплікатор витрат; фактори впливу на чистий експорт та зв'язок з валютним курсом

1.Практична функція макроекономіки. Об’єкт та предмет макроекономіки. Моделювання як головний метод відображення фактичної поведінки економіки.

2.Сутність, принципи та основні категорії СНР. Відмінності СНР від балансу народного господарства.

3.Економічна сутність валового випуску та валового внутрішнього продукту. Методи їх розрахунку. Сутність дефлятора ВВП та індексу споживчих цін, їх порівняння.

4.Показники ринку праці. Види безробіття. Втрати ВВП від безробіття: закон Оукена, його математична формалізація, методи вимірювання «природного» безробіття.

5.Неокласична та кейнсіанська модель ринку праці.

6.Економічна сутність сукупного попиту. Цінові та нецінові чинники сукупного попиту. Графічна інтерпретація.

7.Економічна сутність сукупної пропозиції. Характеристика окремих відрізків сукупної пропозиції. Нецінові фактори впливу на сукупну пропозицію.

8.Модель «АD-AS» як базова модель макроекономічної рівноваги: коротко- і довгострокова рівновага.

9.Механізм функціонування грошового ринку: грошові агрегати, пропозиція, попит, рівновага на грошовому ринку. Навести необхідні формули визначення попиту на гроші.

10.Експансія банківських депозитів. Депозитний та грошовий мультиплікатори. Сутність, цілі та методи монетарної політики.

11.Роль процентної ставки в економіці. Номінальна та реальна процентна ставка. Рівняння Фішера та ефект Фішера.

12.Сутність, показники та види інфляції. Економічні чинники та наслідки інфляції, графічна інтерпретація. Основні антиінфляційні заходи. Інфляція: сутність, види, методи вимірювання.

13.Очікувана інфляція в теорії адаптивних і раціональних очікувань.

14.Інфляція та безробіття. Економічна, графічна та математична інтерпретація кривої Філіпcа у короткостроковому періоді. Крива Філіпса у довгостроковому періоді.

15.Доходи і витрати домогосподарств в моделі економічного кругообігу. Особистий дохід, особистий наявний дохід і споживання. Роль заощаджень у споживанні. Вартість заощаджуваних грошей з урахуванням часового фактора.

16.Економічна нерівність. Крива Лоренца – графічна та економічна інтерпретація. Коефіцієнт Джинні та децільний коефіцієнт.

17.Кейнсіанська функція споживання в закритій приватній економіці: графічна та математична інтерпретація; сутність ефекту заощаджень. Недоходні фактори споживання та заощаджень.

18.Функції споживання з урахуванням фактора часу. Теорія Фішера про міжчасовий вибір споживача. Споживання у довгостроковому періоді: гіпотеза життєвого циклу та постійного доходу.