Залежність С та З від доходу називається схильністю до С та З.

Розрізняють середню та граничну схильність до С та З.

Середня схильність до С (ССС) – частка безподаткового доходу,

що спрямовується на споживання (у %): ССС=(СВ/БД)*100%.

Середня схильність до З (ССЗ) – частка безподаткового доходу, що спрямовується на заощадження (у %): ССЗ=(З/БД)*100%. ССЗ+ССС=1,0 або 100%.

Закономірним є: ССС>ССЗ

Гранична схильність до С або З характеризує тенденцію в зміні величини С або З в міру того, як змінюється рівень доходу.

Гранична схильність до С (ГСС) показує, яка частка додаткового доходу спрямовується на додаткове споживання: ГСС=(DСВ/DБД)*100%. Аналогічно гранична схильність до З (ГСЗ) вказує на співвідношення між додатковим З та додатковим доходом, який спричинив ці заощадження: ГСЗ=(DЗ/DБД)*100%.

ГСС+ГСЗ=1 або 100%.

Недоходні чинники: багатство, податки, рівень цін, відрахування на соцстрахування, очікування, споживча заборгованість, відсоткова ставка.

18. Функції споживання з урахуванням фактора часу. Теорія Фішера про міжчасовий вибір споживача. Споживання у довгостроковому періоді: гіпотеза життєвого циклу та постійного доходу.

Згідно з теорією Фішера споживання домогосподарств в кожному поточному періоді не обмежується лише їхнім поточним доходом. Згідно з цією теорією сучасні люди є раціональними і передбачливими. Тому в процесі прийняття рішень щодо величини споживання вони здійснюють міжчасовий вибір і враховують не лише поточний дохід, а й переміщення доходу між різними періодами життя. Звідси випливає основна ідея Фішера — споживання в кожному окремому періоді життя людини залежить від її доходу впродовж усього її життя.

Для ілюстрації теорії Фішера про міжчасовий вибір споживача припустимо, що його життя складається лише з двох періодів: перший — молодість, другий — старість. У першому періоді дохід споживача становить Y1, а споживання — С1. У другому періоді дохід становить Y 2, а споживання — С2. Врахуємо також, що споживач має можливість заощаджувати і брати позику. Тому його споживання у будь-якому періоді може бути нижчим за поточний дохід (внаслідок заощаджень) або вищим за поточний дохід (за рахунок активів і позик). При цьому під доходом (Y) будемо розуміти трудовий дохід, з якого утримуються податки.

Розглянемо перший варіант: споживач заощаджує в період молодості, щоб на певну величину збільшити споживання в період старості. За цих умов міжчасове бюджетне обмеження споживача у кожному періоді визначається так:

С1 = Y1 – S1; (7.12) С2 = (1 + r)S1 + Y2. (7.13)

Отже, у першому періоді максимально можлива величина споживання менша за поточний дохід на суму заощаджень. У другому періоді, навпаки, вона перевищує його поточний дохід на величину заощаджень першого періоду з нарахованими процентами.

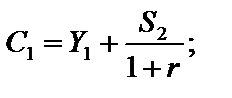

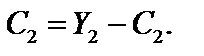

Розглянемо протилежний варіант: споживач планує збільшити споживання у першому періоді за рахунок певного його зменшення у другому. З цією метою у першому періоді він не заощаджує і бере ще гроші у позику на величину, яка кореспондує із запланованими заощадженнями у другому періоді. За таких умов максимально можлива величина споживання у кожному з двох періодів буде такою:

(7.14)

(7.14)  (7.15)

(7.15)

Таким чином, у другому періоді бюджетне обмеження споживача менше за поточний дохід на величину заощаджень, які планується використати для повернення позики першого періоду. У першому періоді бюджетне обмеження споживача збільшується порівняно з поточним доходом на величину дисконтованих заощаджень другого періоду.

На базі теорії Фішера про міжчасовий вибір споживача з’явилися дві функції споживання, які економісти називають гіпотезами: гіпотеза життєвого циклу, що пов’язана з іменем Франко Модільяні, та гіпотеза постійного (перманентного) доходу, яку пов’язують з іменем Мільтона Фрідмана.

Гіпотеза життєвого циклу. Згідно з цією гіпотезою дохід людей впродовж життя змінюється. Але, попри це, люди прагнуть підтримувати рівномірний рівень споживання протягом усіх періодів свого життя. Виходячи з цього, гіпотезою життєвого циклу передбачається, що люди багато заощаджують, коли їхні доходи вищі за середні протягом життя, і більше витрачають на споживання, коли їхні доходи нижчі за середні протягом життя.

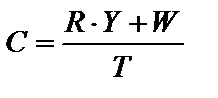

Для ілюстрації гіпотези життєвого циклу розглянемо поведінку особи, яка планує забезпечити собі приблизно однаковий рівень споживання протягом усього економічно самостійного життя. З цією метою запровадимо такі умови:

Т — очікувана кількість років економічно самостійного життя особи, яке складається з періоду трудового життя і післятрудового (пенсійного) періоду; R — запланована кількість років трудового життя;

Y — очікуваний середньорічний трудовий дохід за весь період трудового життя; W — майно (активи, багатство), яке людина нагромадила за рахунок заощаджень (для спрощення припустимо, що на заощадження не нараховуються проценти).

Згідно з наведеними умовами ресурси особи для її споживання за весь життєвий цикл складаються з поточних доходів, отриманих за період трудового життя (R × Y), і нагромадженого майна (W). Звідси рівномірна величина щорічного споживання особи впродовж усього її життя становитиме

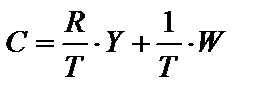

.(7.16) Тоді функцію споживання особи можна записати так:

.(7.16) Тоді функцію споживання особи можна записати так:

.(7.17)Отже, споживання залежить від двох чинників: поточного доходу і майна.

.(7.17)Отже, споживання залежить від двох чинників: поточного доходу і майна.

Гіпотеза постійного (перманентного) доходу. Згідно з цією гіпотезою споживання залежить не від поточного доходу, а від постійного. За своїм визначенням постійний дохід — це сталий компонент поточного доходу, який людина спроможна підтримувати протягом усього життя за рахунок трудового доходу і нагромаджених активів. Це означає, що поточний дохід крім постійного доходу включає також і тимчасовий дохід, який не піддається передбаченню. Згідно з цією гіпотезою в процесі прийняття рішень люди спираються на постійний дохід, який вони спроможні передбачити. Звідси випливає функція споживання:

С = с × Yp,(7.21) де с — коефіцієнт, який визначає ту частку постійного доходу, яка витрачається на споживання; Yp — постійний дохід (наявний).

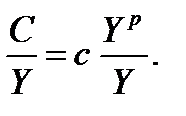

На базі функції споживання з постійним доходом можна зробити висновок щодо можливої динаміки середньої схильності до споживання. Для цього обидві частини рівняння (7.21) поділимо на Y:

(7.22)

(7.22)

Отже, середня схильність до споживання залежить від співвідношення між постійним доходом і поточним доходом. Якщо поточний дохід тимчасово перевищує постійний дохід за рахунок тимчасових доходів, то середня схильність до споживання зменшується, і навпаки.

34. Вплив держави на економічну рівновагу: функція споживання у закритій змішаній економіці; кількісне визначення приватних, державних, національних заощаджень та національних інвестицій; рівновага між ними.

Функції уряду в умовах закритої ек-ки.

Домогосп-ва і підпр-ва взаємодіють не тільки між собою а й з урядом, від заходів якого теж залежить рівновага в ек-ці. У моделі ек-го кругообігу уряд виконує три ф-ції.

1) він здійснює на відповідних ринках держ. закупки ресурсів та продуктів і внаслідок цього несе відповідні витрати, які впливають на сукупні витрати ек-ки. На рис. це відображ-ть потоки по вертикалі.

2) уряд надає домогосп-вам і підпр-вам колективні (суспільні) блага, пов'язані із утриманням бюдж. сфери. Це відображ-ть верхні горизонтальні потоки, які поєднують уряд із суб'єктами приватного сектора ек-ки.

3) для здійснення своїх витрат уряд формує держ. доходи за рахунок збирання податків: приб. податок з громадян, податки на прибуток підпр-в, продуктові (непрямі) податки тощо. Це все є валові податки. Але поряд з цим уряд має справу з податками зворотніми. До них відносяться трансфертні платежі (пенсії, стипендії, виплати по безробіттю та страхуванню, дотації, субсидії). Валові податки за мінусом трансфертних платежів є чистими податками.

Наведена модель ек-го кругообігу показує, як уряд може впливати на параметри ек-ної рівновага.

1) змінюючи обсяг держ. закупок товарів та послуг, уряд має можливість адекватно впливати на сук-й По ек-ки і, як результат, на обсяги вир-ва.

2) уряд може впливати на По приватного сектора ек-ки через величину чистих податків. Змінюючи рівень оподаткування або величину трансфертних платежів, уряд може зменш-ти або збільш-ти доходи суб'єктів цього сектора, від яких залежить їхній По

38. Вплив зовнішньої торгівлі на ВВП: функція споживання у відкритій змішаній економіці; складний мультиплікатор витрат; фактори впливу на чистий експорт та зв'язок з валютним курсом.

Посеред усіх видів ЗЕД країни безпосередній вплив на ВВП справляє лише зовнішня торгівля, кінцевий ефект від якої визначається чистим експортом. Вплив експорту на ВВП не відрізняється від впливу на нього з боку споживачів, валових інвестицій і державних закупок. Незважаючи на те, що певна частка товарів і послуг, які виробляються в країні, продаються за кордан, витрати на їхнє виробництво – це витрати іноземців на вітчизняний ВВП. Чим більший експорт, тим більше витрат несуть іноземці на виробництво національного ВВП. Тому збільшення експорту збільшує сукупні витрати і ВВП нашої країни.

Імпорт, навпаки, означає, що певна частка наших витрат на споживчі та інвестиційні товари є витратами на виробництво іноземного ВВП. Отже, щоб визначити вартість продукту, виробленого в середині країни, потрібно із загальної суми наших витрат відняти ту їх частку яка спрямовується на імпортні товари та послуги. Якшо у підсумку врахувати одночасно експорт та імпорт, то чистим результатом від якого залежить ВВП, є чистий експорт, тобто різниця між експортом і імпортом. За цих умов сукупні витрати в умовах відкритої економіки приймають таку структуру: СВ+ВІ+ДЗ+ЧЕ.

На малюнку представлена графічна залежність ВВП від чистого експорту за допомогою моделі “витрати-випуск”. На графіку сукупні витрати спочатку розглядаються в умовах закритої економіки(СВ+ВІ+ДЗ). Перетин ліній цих витрат з бісектрисою в т.Т1 визначає рівноважний ВВП який дорівнює 01.

Припустимо що існує зовнішня торгівля і чистий експорт є позитивним. За цих умов експорт перевищує імпорт. Це означає що інші країни доповнюють внутрішні сукупні витрати на виробництво нашого ВВП на величину чистого експорту. Внаслідок цього сукупні витрати збільшилися і стали дорівнювати СВ+ВІ+ДЗ+ЧЕ. Перетини лінії цих витрат з бісектрисою в т.Т2 означає що рівноважний ВВП збільшився до О2. Отже, позитивний чистий експорт збільшує сукупні витрати порівняно з їх величиною в закритій економіці і викликає зростання ВВП.

Визначимо вплив відємного ЧЕ на ВВП. У цьому випадку імпорт перевищує експорт, внаслідок чого частина витрат, які понесли вітчизняні покупці в обсязі ЧЕ, вилучається з виробництва націон ВВП, тобто сукупні витрати стали дорівнювати СВ+ВІ+ДЗ-ЧЕ. Перетин лінії цих витрат із бісектрисою в т.Т3 означає що рівноважний ВВП зменшився до О3. Отже, відємний ЧЕ зменшує сукупні витрати порівняно з їхньою величиною в закритій економіці і таким чином викликає зменшення ВВП.

ЧЕ може викликати зміни раального і номінального ВВП, або певне співвідношення між ними. Це залежить від того, в якому співвідношенні знаходиться економіка до потенційного ВВП. Якшо економіка знаходиться в умовах неповної зайнятості, то збільшення ЧЕ викличе випереджаюче зростання номінального ВВП стосовно реального за рахунок підвищення цін, а зменшення ЧЕ – навпаки. Але, якщо вона знаходиться в умовах повної зайнятості, то збільшення ЧЕ викличе лише інфляційне зростання ВВП. Ступінь впливу ЧЕ на ВВП залежить, по-перше, від величини, на яку змінюється ЧЕ. В цьому випадку слід зазначити, що на ЧЕ впливають три фактори: динаміка доходу (ВВП) у наших торгових партнерів; зовнішньоторгівельна політика; коливання курсу національної валюти. Чистий експорт впливає на ВВП мультиплікативно. Це означавє, що вплив ЧЕ на ВВП залежить і від рівня мультиплікатора витрат. В зв’язку з цим ми повинні враховувати, що в умовах відкритої економіки з’являється ще один канал вилучень з потоку “доходи-витрати” – це імпорт, який впливає на мультиплікатор витрат. Імпорт теж є функцією безподаткового доходу. Зі збільшенням безподаткового доходу зростає та частка загального споживання, яка стосується витрат на імпортні товари. Щоб врахувати, як імпорт впливає на мультиплікатор витрат розглянемо термін “гранична схильність до імпорту” (ГСІм). ГСІм = дельта Ім/дельта БД. ГСІм зменшує граничну схільність до споживання (ГСС) і завдяки цьому зменшує мультиплікативний вплив витрат на виробництво національного ВВП. Отже, ГСС національних товарів є ГСС всіх товарів мінус ГСІм. Звідси випливає формула мультиплікатора витрат в умовах відкритої економіки: Мв=1/1-(ГСС-ГСУм)(1-ГКП). Отже, вилучення у формі імпорту суттєво зменшує мультиплікатор витрат. Завдяки цьому однаковий початковий приріст витрат в умовах відкритої економіки забезпечує менший приріст ВВП порівняно із закритою економікою.

16.Диференціація доходів та методи її аналізу: Крива Лоренца, децільний коефіцієнт, коефіцієнт Джині.

Схильність домогосподарств до заощаджень залежить не лише від їхнього бажання, а й від рівня їхнього доходу. У разі високого рівня доходу схильність до заощаджень зростає, низького — падає. Для аналізу рівня диференціації доходів домогосподарств застосовуються різні методи та показники. Найбільшого визнання набула крива Лоренца, яка відображує ступінь нерівності в доходах через відхилення кривої, що показує фактичний розподіл доходу між групами сімей, від бісектриси, що характеризує абсолютну рівність в доходах. Крім кривої Лоренца для визначення рівня диференціації особистих доходів використовують такі показники, як децільний коефіцієнт і коефіцієнт Джині.

Децільний коефіцієнт відображує співвідношення між середніми доходами 10 % найбагатшої частини населення і доходами 10 % найбіднішої частини населення.

Коефіцієнт Джині показує рівень концентрації доходів населення. Коефіцієнт Джині може коливатися від 0 (абсолютна рівність) до 100 (абсолютна нерівність). Отже, чим вище коефіцієнт Джині, тим більша нерівність у розподілі доходу, тим більше крива Лоренца відхиляється від бісектриси. Згідно з міжнародною класифікацією коефіцієнт Джині в інтервалі 33—35 характеризує високий рівень нерівності в розподілі доходу, а в інтервалі 24—26 — низький.

19.Кейнсіанська та неокласична функція інвестицій: графічний та математичний аналіз.

* Кейнсіанська функція інвестицій: графічний та математичний аналіз.

В основі кейнсіанського підходу до функції інвестицій в основний капітал лежать три передумови. По-перше, коли хтось інвестує, то він орієнтується не на валовий, а на чистий прибуток від інвестування. При цьому під чистим прибутком Кейнс розумів чисту виручку, яка залишається після відшкодування поточних витрат та амортизаційних відрахувань.

По-друге, оскільки інвестиції приносять результати не в тому періоді, в якому вони здійснюються, а в майбутньому, то необхідно спиратися на прибуток, який очікується отримати протягом всього строку служби основного капіталу. Кейнс звертав на це особливу увагу, оскільки до нього дане питання не мало чіткого вирішення. Висновок щодо застосування очікуваних прибутків передбачає врахування фактора часу і тому зумовлює необхідність дисконтування майбутніх прибутків, тобто визначення їхньої теперішньої вартості. Кейнс оцінював це як вплив майбутнього на теперішнє.

По-третє, об’єкт інвестування Кейнс називає капітальним майном. Визнаючи вартість капітального майна, він враховує не вартість його придбання, а його відновну вартість. Вона, як відомо, зумовлюється витратами на його заміщення, які в майбутньому можуть зростати у зв’язку зі зростанням цін.

Оскільки метою інвестування є збільшення прибутку, то це передбачає зіставлення інвестиційних витрат і вигод від інвестування. У Кейнса інвестиційними витратами є вартість капітального майна, а вигодами від інвестування — дисконтована вартість очікуваних прибутків. Для їх зіставлення Кейнс використовує категорію, яка має назву «гранична ефективність капіталу».

За своїм визначенням гранична ефективність капіталу — це така ставка процента, що врівноважує дисконтовану (теперішню) вартість прибутків, які очікується отримати від використання капітального майна, з вартістю капітального майна. Для формалізації наведеного визначення запишемо рівняння:

,(8.7)

,(8.7)

деК — вартість капітального майна (інвестиційного проекту); PR —очікуваний прибуток (чистий); R* — гранична ефективність капіталу; t — роки, протягом яких має використовуватися капітальне майно (реалізується інвестиційний проект).

Рис. 8.2. Графік сукупного попиту на інвестиції

За Кейнсом рис. 8.2 можна прокоментувати так: обсяг сукупних інвестицій намагатиметься зростати, допоки не залишиться більше таких інвестиційних проектів, гранична ефективність яких перевищувала б процентну ставку. Згідно з графіком, якщо процентна ставка становить 20 %, то інвестиційний попит дорівнює нулю, оскільки не існує інвестиційних проектів, гранична ефективність яких перевищує таку процентну ставку. Зі зниженням процентної ставки до 15 % економічно доцільними будуть інвестиції в перший та другий проекти, гранична ефективність яких відповідно дорівнює 20 % і 18 %, тобто понад 15 %. У цьому випадку інвестиційний попит становитиме (І1 + І2). Зниження процентної ставки до 10 % викликає збільшення інвестиційного попиту до (І1 + І2 + І3), а до 5% відповідно до (І1 + І2 + І3 + І4.).

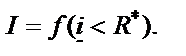

Спираючись на рис. 8.2, можна зробити висновок, що інвестиційний попит зростає в міру зниження процентної ставки. Отже, інвестиції знаходяться в оберненій залежності від процентної ставки, рівень якої не може перевищувати граничну ефективність капіталу. Виходячи з цього кейнсіанську функцію інвестицій можно подати такою формулою:

8,8 (8.8)

8,8 (8.8)

*Неокласична функція інвестицій та її математична інтерпретація:

Воснові неокласичної функції інвестицій в основний капітал лежить розрив між бажаним і наявним обсягами капіталу. Бажаний обсяг капіталу знаходиться в оберненій залежності від граничних витрат на капітал і в прямій залежності від очікуваних обсягів виробництва. При цьому граничні витрати на капітал є сумою реальної ставки процента, норми амортизації і чистих граничних податків. Очікуваний обсяг виробництва — це середньорічний обсяг, який відповідає уявленням підприємців про майбутній попит на їхню продукцію. Прихильники неокласичної теорії спираються на модель гнучкого акселератора, згідно з якою попит на чисті інвестиції в поточному періоді залежить від капітального розриву та частки, на яку зменшується цей розрив у кожному поточному періоді. Попит на відновлювальні інвестиції залежить від середньої вартості капіталу в поточному періоді та норми амортизації. Звідси за неокласичною теорією, попит на інвестиції є сумою попиту на відновлювальні та чисті інвестиції.

Підсумовуючи, виразимо залежність бажаного обсягу основного капіталу від граничних витрат на капітал та очікуваних обсягів виробництва такою формулою:

(8.10)

(8.10)

Рівняння (8.10) показує, що бажаний обсяг основного капіталу знаходиться в оберненій залежності від граничних витрат на капітал і в прямій залежності від очікуваних обсягів виробництва.

Розрив між наявним і бажаним обсягами основного капіталу зумовлює попит на інвестиції протягом майбутнього періоду.

В кожному поточному періоді цей попит залежить від швидкості нарощування основного капіталу.

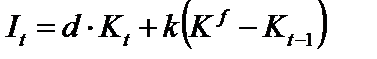

З урахуванням попиту на відновлювальні інвестиції (d×Kt), поточний попит на валові інвестиції в неокласичній функції інвестицій в основний капітал можна визначити такою формулою:

.(8.13)

.(8.13)

20.Роль інвестицій в економіці. Фактори попиту на інвестиції, проста інвестиційна функція. Мультиплікативний вплив інвестицій на ВВП.

21.Автономні інвестиції. Чинники автономних інв.естицій: технічний прогрес, рівень забезпеченості основним капіталом, податки на підприємців, ділові очікування. Модель акселератора.

До автономних інвестицій відносяться інвестиції, що не залежать від процентної ставки і перебувають під впливом інших чинників. Серед чинників, що впливають на величину автономних інвестицій, можна виділити такі: технічний прогрес, рівень забезпеченості основним капіталом, податки на прибуток підприємств, ділові очікування.

Технічний прогрес. Технічний прогрес є головним чинником економічного зростання. Він проявляється переважно через створення нових, ефективніших засобів виробництва або через модернізацію існуючих. Викликаючи якісні зміни в основному капіталі, технічний прогрес забезпечує підвищення граничної продуктивності факторів виробництва і зменшення їх граничних витрат. За факторами виробництва, на які впливає технічний прогрес, він поділяється на трудоощадний, або капіталоощадний. У першому випадку зростає гранична продуктивність праці, в іншому — гранична продуктивність капіталу. Результатом технічного прогресу є зменшення витрат на виробництво продукції і збільшення прибутковості інвестованого капіталу, що спричинює зростання попиту на інвестиції за даної процентної ставки.

Рівень забезпеченості основним капіталом. Якщо виробничі потужності галузі спроможні повністю задовольняти попит на її продукцію, то зростання інвестицій в цю галузь стримуватиметься. І навпаки, якщо за повного використання наявних виробничих потужностей попит на продукцію галузі задовольняється не повністю, то це спонукатиме підприємців до збільшення обсягів виробництва за рахунок збільшення капіталу, що спричинює зростання попиту на інвестиції за даної процентної ставки.

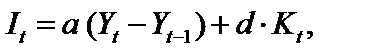

Отже, попит на інвестиції залежить від співвідношення між виробництвом ВВП та основним капіталом. Це випливає з моделі акселератора, найпростішу форму якої можна подати так:

(8.20)

(8.20)

де It — обсяг інвестицій (валових); a — коефіцієнт акселерації; Yt – Yt–1 — приріст ВВП за період t; a (Yt – Yt–1) — чисті інвестиції за період t; d ×·Kt — відновлювальні інвестиції (амортизація) за період t.

Основним елементом рівняння (8.20) є коефіцієнт акселерації, який показує, на скільки одиниць змінюються інвестиції у разі зміни ВВП на одиницю. Залежність, яку описує рівняння (8.20), означає, що підприємства намагаються зберігати певні співвідношення між основним капіталом і обсягом виробництва. Оскільки ВВП є нестабільною величиною, то це зумовлює і нестабільність інвестицій: у період пожвавлення економіки інвестиції збільшуються, у період рецесії — зменшуються.

Податки на прибуток підприємств. У процесі прийняття інвестиційних рішень підприємці беруть до уваги не валовий, а чистий прибуток, для визначення якого від валового прибутку віднімаються податки. За цих умов зі збільшенням податків чистий прибуток зменшується, що послаблює мотивацію підприємців до інвестування. І навпаки, зменшення податків спричинює збільшення чистого прибутку, що посилює їхню схильність до інвестування.

Ділові очікування. Підприємці, ухвалюючи інвестиційні рішення, орієнтуються на прибуток, очікуваний у майбутньому, тобто впродовж часу, протягом якого використовуватиметься інвестований капітал. Це означає, що їхні інвестиційні рішення залежать від ділової активності, яку вони очікують у майбутньому. Такі очікування можуть бути оптимістичними або песимістичними. Оптимістичні очікування щодо рівня ділової активності збільшують інвестиційний попит підприємців, песимістичні — зменшують їхні бажання інвестувати.

Важливу роль у визначенні рівня ділової активності відіграє ринок акцій, який показує зв’язок між динамікою курсів акцій і станом ділової активності в економіці. Якщо курс акцій зростає, то це свідчить про підвищення ділової активності, що породжує в інвесторів оптимістичні очікування. І навпаки.