Пропозиція грошей — це сукупність грошових активів, які використовуються в національній економіці в кожний даний період часу.

Пропозиція грошей складається з грошових активів, які мають різну ліквідність. Під ліквідністю розуміють здатність активів перетворюватися в платіжний засіб без затримки і втрати своєї номінальної вартості. Готівкові гроші є найліквіднішим активом, порівняно з яким оцінюється ліквідність усіх інших активів. Залежно від рівня ліквідності всі грошові активи групуються зростаючим підсумком у грошові агрегати.

Грош.пропозиція – один з осн.параметрів грош.ринку. Вона являє собою реальну грош.масу і обчислюється на основі ділення номін.грош.маси на ціну: MS =M/P.Ліквідність грош.активів – здатність активів виступати як платіжний засіб або перетворюватися в цей засіб без втрати своєї номін.вартості. Грош.пропозиція скл.з різних форм грош.активів. залежно від рівня ліквідності вони об’єднуються в окремі грош.агрегати (окремі сукупності грош.активів, які різняться між собою рівнем ліквідності):

МО=готівкові гроші

М1=МО+кошти на поточних та розрахунк.рахунках

М2=М1+строкові депозити

М3=М2+кошти клієнтів за трастовими операціями банків.

Грошова пропозиція не залежить від відсоткової ставки, а може змін.Нацбанком згідно з цілями монетарної політики. Пропозиція грошей — це сукупність грошових активів, які використовуються в національній економіці в кожний даний період часу.

Пропозиція грошей складається з грошових активів, які мають різну ліквідність. Під ліквідністю розуміють здатність активів перетворюватися в платіжний засіб без затримки і втрати своєї номінальної вартості. Готівкові гроші є найліквіднішим активом, порівняно з яким оцінюється ліквідність усіх інших активів. Залежно від рівня ліквідності всі грошові активи групуються зростаючим підсумком у грошові агрегати.

Грош.пропозиція – один з осн.параметрів грош.ринку. Вона являє собою реальну грош.масу і обчислюється на основі ділення номін.грош.маси на ціну: MS =M/P. Грош.пропозиція скл.з різних форм грош.активів. залежно від рівня ліквідності вони об’єднуються в окремі грош.агрегати (окремі сукупності грош.активів, які різняться між собою рівнем ліквідності):

МО=готівкові гроші

М1=МО+кошти на поточних та розрахунк.рахунках

М2=М1+строкові депозити

М3=М2+кошти клієнтів за трастовими операціями банків.

Грошова пропозиція не залежить від відсоткової ставки, а може змін.Нацбанком згідно з цілями монетарної політики.

Грошовий попит – це попит на реальну грошову масу (Пог=ГМ/Ц). Він включає попит на гроші для угод (випливає з їхньої функції як засіб обігу, знаходиться в прямі залежності від номінального ВВП; чим більша загальна грошова вартість товарів та послуг, що знаходяться в обігу, тим більше потрібно грошей для угод) і попит на гроші як активи.

Кількість грошей в обігу при цьому визначається рівнянням обміну, відомим як формула Фішера:

ГМ*Ш=Ц*ВВП. Ш – швидкість обертання грошей, Ц – середній рівень цін

Отже, бачимо, що попит на гроші залежить від двох факторів: реального обсягу виробництва – з його зростанням зростає і попит на гроші; швидкості обертання грошей – чим вища швидкість обертання грошей, тим менша їх кількість, що необхідна для обслуговування угод.

Попит на гроші як активи (По.га.) випливає з їхньої функції як засобу заощадження. В цьому випадку гроші розглядаються як засіб збереження вартості. Володіння грошима в цій якості перетворює їх на активи. Попит на гроші для угод і попит на гроші як активи визначає загальний попит на гроші:

По.г= По.гу.+ По.га.

Рівновага між попитом і пропозицією грошей свідчить про те, що на грошовому ринку немає ні надлишку, ні нестачі грошей. За таких умов відсутні причини для зниження або зростання рівноважної процентної ставки. Але рівновага на ринку — це не статичний стан, а тенденція, яка постійно підтримується ринковим механізмом. Щоб розкрити механізм, на основі якого ринок підтримує тенденцію до рівноваги між пропозицією грошей і попитом на гроші, розглянемо кілька варіантів порушення і відновлення рівноваги на грошовому ринку.

Для визначення рівноваги на грошовому ринку треба визначити рівноважну ціну грошей – ставку відсотка.

ВС=(відсотковий доход / ціна облігації)*100%. (8)

де – відсотковий доход – фіксована величина.

10. Експансія банківських депозитів. Депозитний та грошовий мультиплікатори. Сутність, цілі та методи монетарної політики.

Фінансові послуги на грошово-кредитному ринку забезпечуються фінансовими посередниками. Фінансові посередники — це такі інституції, як банки, страхові компанії, ощадні та кредитні асоціації, які приймають кошти (депозити) від однієї групи і позичають їх (кредити) іншій групі. Серед фінансових посередників найбільшу групу становлять комерційні банки, які тримають більшість депозитів країни. Ощадні та кредитні асоціації складають другу групу. Третьою важливою групою є страхові компанії пенсійні та інвестиційні фонди.

Провідну роль на грошово-кредитному ринку відіграють комерційні банки. Останні виконують дві основні функції: прийом внесків і надання кредитів, що дає змогу їм створювати гроші '

Здатність комерційних банків надавати кредити залежить від величини депозитних грошей та пропозицій їх розподілу. Їх величина форм-ся за рах-к власного капіталу та залучених грошей і розпод-ся на банк-кі резерви і кредитні гроші.

Банківські резерви складаються із 2-х компонентів:

1) обов'язкових резервів, які регламентує Нацбанк; 2) додаткових резервів, які створюють банки самостійно:

БР=ДГхРн

де БР — банківські резерви;

ДГ — депозитні гроші;

Рн — норма банківських резервів.

Гроші, які залучають комерційні банки на свої депозити, перевищують банківські резерви. Перевищення депозитних грошей над банківськими резервами дозволяє банкам створювати кредитні гроші (КГ): КГ = ДГ - БР

Надання кредитів — це головна, але не єдина форма активних операцій. Використання банківських депозитів вигідне, оскільки вкладникам можна виплачувати на вимогу певну частку залучених грошей і водночас за рахунок іншої їх частки отримувати додатковий доход.

Тепер розглянемо механізм створення грошей. Процес перетворення резервів у банківські гроші спирається на дві умови:

1) Національний банк визначає норму обов'язкових резервів, а значить впливає на банківські резерви;

2) використовуючи кредитні гроші, банківська система перетворює їх у нові депозити і таким чином збільшує банківські гроші. Цей процес називається «багаторазове розширення (експансія) банківських депозитів».

Здатність банківської системи на базі залучення грошей на свої депозити створювати нові гроші, тобто збільшувати пропозицію грошей, вимірюється депозитним мультиплікатором (Мд). Депозитний мультиплікатор — це, з одного боку, відношення між приростом грошової пропозиції і початковим приростом депозитних грошей. З іншого боку, депозитний мультиплікатор — це величина обернено пропорційна резервній нормі.

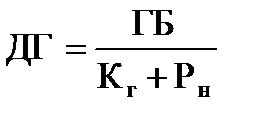

Депозитні гроші дорівнюють:

де ГБ – грошова база; Кг - коефіцієнт готівки.

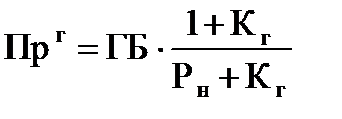

Остаточна формула грошової пропозиції приймає вигляд:

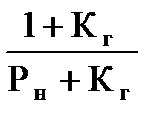

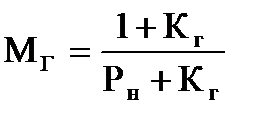

У цій формулі вираз  —це грошовий мультиплікатор, який враховує два канали вилучень: у формі готівки та банківських резервів:

—це грошовий мультиплікатор, який враховує два канали вилучень: у формі готівки та банківських резервів:

Грошовий мультиплікатор показує на скільки грошових одиниць змінюється грошова пропозиція за зміни грошової бази на одну грошову одиницю. коли вилучення грошей у формі готівки відсутні, тобто КГ = 0, то грошовий мультиплікатор дорівнює депозитному.

Грошовий мультиплікатор залежить від політики Національного банку тією мірою, в якій Національний банк контролює резервну норму, а також від рішень власників грошових коштів, які впливають на коефіцієнт готівки. Національний банк може лише прогнозувати поведінку вкладників стосовно коефіцієнта готівки.

Грошово-кредитна, або монетарна, політика є одним з головних інструментів державного регулювання економіки. Саме на цій політиці держави акцентують свою увагу монетаристи. Грошово-кредитна політика найбільш ефективно і оперативно виконує функції регулювання економічного циклу, попередження і подолання спаду виробництва.

Мета грошово-кредитної політики – досягнення на національному ринку рівноваги, що характеризується повною зайнятістю та відсутністю інфляції. Суть цієї політики полягає в регулюванні обсягу грошової пропозиції для стабілізації економіки.

Головний суб’єкт монетарної політики – Національний банк, який здійснює грошову емісію і регулює грошово-кредитну діяльність комерційних банків.

У своїй політиці Нацбанк застосовує такі методи:

- Операції на відкритому ринку – найбільш важливий метод з точки зору регулювання пропозиції грошей. Суть – купівля-продаж Нацбанком урядових цінних паперів на відкритому ринку. В процесі купівлі-продажу він вступає у відносини з комерційними банками, нефінансовими фірмами і населенням. Купуючи або продаючи урядові цінні папері, Нацбанк здатний збільшувати або зменшувати резерви в банківській системі і таким чином впливати на пропозицію грошей.

- Зміна рівня мінімальної резервної норми – Нацбанк може впливати на кредитні можливості комерційних банків, змінюючи мінімальну обов’язкову резервну норму. Збільшення норми резерву призведе до скорочення грошової пропозиції і підвищення відсоткової ставки. Гроші стають “дорогими”, що означає рестриктивну політику. І навпаки, знижуючи резервну норму, Нацбанк здійснює експансіоністську політику, тобто політику “дешевих” грошей. Зміна резервної норми – досить потужний метод, а практичне застосування цього методу потребує обережності.

- Визначення рівня облікової ставки. Облікова ставка – це відсоток, під який Національний банк надає кредити комерційним банкам.

Відзначимо, що збільшення пропозиції грошей призводить до зростання інвестицій, ВВП, зайнятості, доходу, сукупного попиту, що, в свою чергу, забезпечить подальше підвищення економічної активності. Такий ефект може бути переважно за умов низького рівня зайнятості.

Ефективна грошово-кредитна політика розглядається як невід’ємний компонент антиінфляційної політики тому, що помилкове, необгрунтоване збільшення грошової пропозиції спричинює інфляцію.

11. Роль процентної ставки в економіці. Номінальна та реальна процентна ставка. Рівняння Фішера та ефект Фішера.

Процентна ставка — це вартість послуги, пов’язаної з грошовим запозиченням, яка встановлюється в процентах до суми запозичених грошей. Рівень процентної ставки визначається в розрахунку на річний термін використання грошей, наприклад 10 % річних. У разі використання запозиченої суми грошей протягом терміну, меншого ніж рік, процентна ставка пропорційно зменшується. Добуток процентної ставки і суми грошей, які надаються у позику, для позикодавця є доходом у вигляді процента, а для позичальника — ціною у вигляді процентних платежів.

Залежно від способів грошового запозичення застосовуються різні процентні ставки. Серед них можна виділити такі: процентні ставки за депозитами, процентні ставки за кредитами (позиками), процентні ставки за облігаціями, облікову процентну ставку тощо. Реальна процентна ставка — це така ставка процента, яка формується ринком за припущення, що ціни на товари та послуги не зміняться протягом терміну використання позики. Вона визначає реальну кількість грошей, яку може отримати позикодавець, або кількість товарів і послуг, яку він може купити за цю кількість грошей. Рівень реальної процентної ставки залежить від багатьох чинників. Серед них головними є такі: адміністративні витрати позикодавців, строк позики, кредитні ризики, оподаткування доходу позикодавця, попит і пропозиція на ринку позичкових грошей. Усі ці чинники враховуються позикодавцем і позичальником у процесі узгодження рівня процентної ставки.

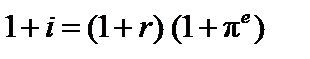

Номінальна процентна ставка — це така ставка процента, яка формується ринком з урахуванням реальної процентної ставки та інфляції, тобто зростання цін на товари та послуги, яке відбувається протягом терміну використання позики. Така процентна ставка визначає номінальну кількість грошей, яку може отримати позикодавець за надання позики. Оскільки ціни з часом, як правило, зростають, то в процесі узгоджування процентної ставки позикодавець і позичальник фактично визначають номінальну процентну ставку. Проте на момент узгодження ціни за позику позикодавець і позичальник не знають, якими будуть фактичні темпи інфляції протягом терміну використання позики. Вони можуть ураховувати лише ту інфляцію, яку очікують. Зв’язок між номінальною і реальною процентними ставками та очікуваною інфляцією можна виразити таким рівнянням:

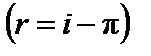

,(5.23) де і — номінальна процентна ставка; r — реальна процентна ставка;

,(5.23) де і — номінальна процентна ставка; r — реальна процентна ставка;  — очікуваний темп інфляції.

— очікуваний темп інфляції.

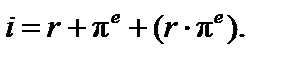

Після нескладних перетворень рівняння (5.23) номінальну процентну ставку можна визначити за формулою

(5.24)

(5.24)

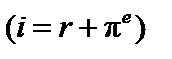

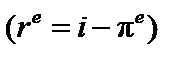

Рівняння, яке є сумою реальної процентної ставки та очікуваної інфляції, називається рівнянням Фішера  . На базі цього рівняння визначається реальна ставка процента. Якщо від номінальної ставки процента відняти очікувану інфляцію, то отримаємо очікувану реальну процентну ставку

. На базі цього рівняння визначається реальна ставка процента. Якщо від номінальної ставки процента відняти очікувану інфляцію, то отримаємо очікувану реальну процентну ставку  . Якщо від номінальної ставки процента відняти фактичну інфляцію, то отримаємо фактичну реальну процентну ставку

. Якщо від номінальної ставки процента відняти фактичну інфляцію, то отримаємо фактичну реальну процентну ставку  . Реальна процентна ставка є важливим чинником економічної кон’юнктури. На відміну від номінальної процентної ставки, яка є інструментом, що регулює розрахунки між позикодавцем і позичальником, реальна ставка процента визначає мотивацію до отримання та надання позики.

. Реальна процентна ставка є важливим чинником економічної кон’юнктури. На відміну від номінальної процентної ставки, яка є інструментом, що регулює розрахунки між позикодавцем і позичальником, реальна ставка процента визначає мотивацію до отримання та надання позики.

13.Очікувана інфляція в теорії адаптивних і раціональних очікувань.

Інфляційним очікуванням відводять важливе місце в макроекономічному аналізі. Проте серед макроекономістів не існує єдиної думки щодо механізму формування інфляційних очікувань. У контексті цього питання найбільшої уваги заслуговують теорія адаптивних очікувань і теорія раціональних очікувань.

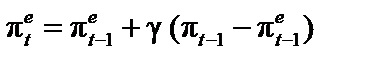

Згідно з теорією адаптивних очікувань економічні суб’єкти формують свої інфляційні прогнози лише на базі інформації про інфляцію, яка спостерігалася в найближчому минулому періоді. Такий механізм можна описати за допомогою формули

. (6.3)

. (6.3)

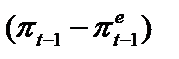

З формули (6.3) видно, що очікування відносно інфляції в прогнозному періоді  дорівнюють інфляційним очікуванням в передпрогнозному періоді

дорівнюють інфляційним очікуванням в передпрогнозному періоді  , скоригованим на помилковість прогнозу, що виявляється в процесі цього (передпрогнозного) періоду

, скоригованим на помилковість прогнозу, що виявляється в процесі цього (передпрогнозного) періоду  . Іншими словами, якщо в процесі передпрогнозного періоду фактична інфляція перевищує очікувану, то очікувана інфляція прогнозного періоду також перевищуватиме очікувану інфляцію передпрогнозного періоду. Але помилковість прогнозування в передпрогнозному періоді має враховуватися не один до одного, а згідно з коефіцієнтом корекції (g), який залежить від швидкості перегляду очікувань. Припускається, що інфляційні очікування коригуються швидко. Тому g близький до 1, а рівняння (6.3) спрощується до такого вигляду:

. Іншими словами, якщо в процесі передпрогнозного періоду фактична інфляція перевищує очікувану, то очікувана інфляція прогнозного періоду також перевищуватиме очікувану інфляцію передпрогнозного періоду. Але помилковість прогнозування в передпрогнозному періоді має враховуватися не один до одного, а згідно з коефіцієнтом корекції (g), який залежить від швидкості перегляду очікувань. Припускається, що інфляційні очікування коригуються швидко. Тому g близький до 1, а рівняння (6.3) спрощується до такого вигляду:

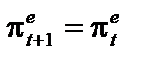

.(6.4)

.(6.4)

Отже, за цих умов інфляція, очікувана у майбутньому періоді, дорівнює фактичній інфляції у попередньому, тобто минулому, періоді.

Механізм формування інфляційних очікувань, запропонований теорією адаптивних очікувань, може забезпечувати достатньо точне прогнозування лише в умовах стабільних темпів інфляції. Якщо темпи інфляції нестабільні, то використання рекомендацій цієї теорії може викликати певні відхилення фактичної інфляції від очікуваної.

Теорія раціональних очікувань спирається не на минулу інформацію, а на майбутню. Вона виходить з того, що економічні суб’єкти користуються достатньою інформацією про майбутні зміни в економіці і можуть її використати для формування прогнозів щодо всіх економічних змінних, у тому числі й цін. Зокрема, вони володіють інформацією про майбутні зміни грошової маси, реального ВВП та інших змінних, від яких залежить динаміка цін. Прихильники цієї теорії припускають, що в процесі формування очікувань люди можуть помилятися, але систематичних помилок не роблять. Що стосується окремих помилок, то їх легко помітити, виправити і з урахуванням цього вдосконалити спосіб формування очікувань.

Прогресивним елементом теорії раціональних очікувань є ідея про те, що інфляційні очікування мають базуватися на майбутніх змінах в економіці. Але гіпотеза про спроможність домогосподарств і підприємств володіти всією необхідною інформацією і на її базі без «систематичних помилок» передбачити майбутню інфляцію, суперечить дійсності.