Глава 2. Анализ доходности предприятия

2.1. Общая характеристика производственно- хозяйственной деятельности ТОО « Turkuaz Group of Company » и оценка его технико–экономических показателей за 2006-2007 г.г.

ТОО «Turkuaz Group of Company»- новое, современное предприятие пищевой промышленности, образовавшееся в мае 2004 года. Рыночная экономика выдвигает особые требования к профессиональной подготовке специалистов, в частности экономистов предприятия.

Каждому молодому специалисту необходимы практические навыки и умения, которые помогут ему приспособиться к финансово-хозяйственной деятельности предприятия. Сегодня знаменитая советская фраза «Забудьте все, чему вас учили в институте, на предприятии все по-другому, мы сами вас научим» уже не действует. Сегодня рынку требуются не только перспективные молодые люди, но и молодые специалисты, обладающие определенными знаниями и навыками, способные быстро реагировать на течение рыночного времени и адекватно применить теоретические знания на практике.

Таким образом, основной целью экономической практики является расширение, углубление и закрепление в производственных условиях теоретической знаний, полученных студентами в институте: изучение методов планово-экономической работы, совершенствования механизмов управления и его влияния на эффективность производства.

Отдел кадров, является структурным подразделением ТОО «Turkuaz Group of Company» подчиняется непосредственно директору предприятия и осуществляет свою деятельность в соответствии с действующим законодательством Республики Казахстан, Уставом предприятия, настоящим положением, приказами и распоряжениями директора предприятия. Отдел создается и ликвидируется приказом директора предприятия. В своей деятельности подразделение руководствуется:

1) Уставом организации.

2) Настоящим положением.

3) Законом «О труде» Республики Казахстан и нормативными правовыми актами РК.

Неотъемлемой частью предприятия является его технико-экономические показатели, закончить эту главу хотела бы таблицей. Данные в таблице 1 прослеживаются за 2006-2007 года в следующей форме:

Таблица 3

Основные технико-экономические показатели ТОО «Turkuaz Group of Company» за 2006-2007гг.

| № п/п | Показатель | Ед. изм. | 2006г. | 2007г. | Изменения | |

| +/- | % | |||||

| 1 | Натуральный выпуск | тонна | 77280 | 67200 | -10080 | 86,9 |

| 2 | Объем реализованной продукции | Тыс. тенге | 365234 | 248551 | -116683 | 68 |

| 3 | Численность ПП | Чел. | 237 | 236 | -1 | -99,5 |

| 4 | Производительность труда одного работника | Тыс. тенге | 1541,07 | 1053,18 | -487,8 | 68,3 |

| 5 | Годовой фонд оплаты труда | Тыс. тенге | 34311 | 35912 | 1601 | 104,6 |

| 6 | Среднемесячная заработная плата одного работника | тенге | 12064,46 | 12680,90 | 616,1 | 105,1 |

| 7 | Полная себестоимость продукции | Тыс. тенге | 255664 | 173986 | -81678 | 68 |

| 8 | Затраты на 1 тенге товарной продукции | тенге | 0,70 | 0,70 | - | 100 |

| 9 | Среднегодовая стоимость основных фондов | Тыс. тенге | 358443 | 378671 | 20228 | 105,6 |

| 10 | Фондоотдача основных фондов | тенге | 1,01 | 0,68 | -0,36 | 64,3 |

| 12 | Доход от реализации продукции | Тыс. тенге | 109570 | 74565 | -35005 | 68 |

| 13 | Рентабельность продукции | % | 42,8 | 42,8 | - | 100 |

Анализируя основные экономические показатели ТОО «Turkuaz Group of Company»за 2006-2007 гг. можно сделать вывод, что предприятие в 2006 году уменьшило выпуск продукции на 100,8 тыс тенге, что способствовало уменьшение объема реализации продукции на 116683 тыс. тенге. Численность ППП уменьшилось на 1 человека. В 2007 году темп роста производительности труда одного работника составил 68 %. В 2006 году годовой фонд оплаты труда был равен 34311 тыс. тенге, в 2007 году он увеличился на 1598,5 тыс. тенге и составил 35909,7 тыс. тенге. Таким образом, среднегодовая заработная плата одного работника выросла на 7396,8 тыс. тенге. В связи с уменьшением выпуска продукции в 2006 году уменьшилось полная себестоимость продукции на 81678 тыс. тенге. Среднегодовая стоимость основных фондов предприятия в 2006 году составляло 358443 тыс. тенге, а в 2007 году она увеличилось на 20228 тыс. тенге и составила 378671 тыс. тенге. Фондоотдача основных фондов снизилась в 2007 году на 0,36 тенге за счет снижения выпуска продукции.

2.2. Анализ показателей доходности предприятия

Экономическая целесообразность функционирования предприятия в условиях рыночной экономики определяется получением дохода. Доходность предприятия характеризируется абсолютными и относительными показателями. Абсолютный показатель доходности – это сумма доходов или прибыли. В специальной зарубежной литературе понятие «доходы» определяется следующим образом: «Доходы» – это увеличение экономической выгоды в течение отечественного периода в форме притока средств или увеличения стоимости активов либо сокращения пассивов, что приводит к росту капитала, за исключением тех случаев, когда такой рост обеспечивается за счет взносов акционеров».

Более кратко понятие это определено в Указе Президента Республики Казахстана, имеющим силу Закона, от 26 декабря 1995 г. №2732 «О бухгалтерском учете», где в статье 13 сказано: «Доходы – это увеличение активов, либо уменьшение обязательств в отчетности периоде». Без осуществления соответствующих расходов, как правило, невозможно осуществлять развитие предприятия и успешно решать социальные вопросы.

Система показателей доходности состоит, прежде всего из абсолютных показателей финансовых результатов, к котором относиться: доход от реализации продукции (работ, услуг); валовый доход: доход от основной деятельности; доход от неосновной деятельности; доход от обычной деятельности до налогообложения; доход от обычной деятельности после налогообложения; доход от чрезвычайных ситуаций; чистый доход, являющийся конечным финансовым результатом деятельности предприятия.

Доход в обобщенном виде отражает результаты хозяйствования, продуктивность затрат жирового и овеществленного труда. Его одни экономисты относят к показателям экономического эффекта, другие – эффективности работы предприятия. На наш взгляд, правы первые, так как абсолютная сумма дохода не позволяет судить об отдаче вложенных средств.

Роль в условиях рынка существенно возросла. Как известно, при планово-директивной экономике его роль была принижена. Получение дохода (прибыли) как целевая функция любого предприятия принижалось. С переходом на рыночную экономику доход (прибыль) стал ее двигательной силой. Именно он определяет решение трех коренных взаимосвязанных проблем: что производить, как производить и для кого производить. Получение дохода стало целью функционирования любого предприятия, поскольку он в условиях рыночной экономики является основным источником его производственного и социального развития. Рост дохода создает финансовую базу для самофинансирования, являющегося обязательным условием успешной хозяйственной деятельности предприятия. Этот принцип базируется на полной окупаемости затрат по производству продукции и расширению производственно-технической базы предприятия. Он означает, что каждое предприятие покрывает свои текущие и капитальные затраты за счет собственных источников. При временной недостаточности в средствах потребность в них может обеспечивать краткосрочными ссудами банка и коммерческих кредитами, если речь идет о текущих затратах, а также долгосрочными банковскими кредитами, используемыми на капитальные вложения.

За счет дохода выполняется также часть обязательств предприятия перед бюджетом, банками и другими предприятиями и организациями. Таким образом, доход становиться важнейшим показателем для оценки производственной и финансовой деятельности предприятия. Он характеризирует степень его деловой активности и финансового благополучия. По доходу определяется уровень отдачи авансированных средств и доходность вложений в активы данного предприятия.

Единство функций в их взаимообусловленности делает доход тем элементом хозяйствования, в котором увязываются экономические интересы общества, коллектива предприятия и каждого работника. Отсюда ясна важность проблемы образования и распределения дохода, практическое решение который обеспечивает необходимую зависимость эффективности деятельности хозяйствующего субъекта от величины полученного и оставляемого в его распоряжении дохода.

Для того, чтобы доход мог эффективно выполнять свои функции, необходимы следующие основные условия:

1. Цены на продукцию должны с определенной степенью приближения выражать общественно необходимые затраты труда и при этом учитывать непрерывное повышение производительности труда и снижение себестоимости.

2. Система калькулирования изделий и определения себестоимости продукции должна быть научно обоснованной.

3. Механизм распределения дохода должен играть активную роль и служить стимулирующим фактором развития производства и повышения его эффективности.

4. Эффективное использование дохода возможно лишь в системе всех остальных финансовых рычагов (амортизационные отчисления, финансовые санкции, налогообложение, акцизы, арендная плата, дивиденды, процентные ставки, фонды специального назначения, вклады, паевые взносы, инвестиции, формы расчетов, виды кредитов, курсы валют и ценных бумаг).

Следует, однако, отметить, что абсолютная величина дохода относиться к показателям экономического эффекта, а не к эффективности финансово-хозяйственной деятельности предприятия. Доход в 500 тыс. тенге может быть доходом разновеликих по масштабам деятельности и размером вложенного капитала предприятий. Соответственно и степень относительной весомости этой суммы будет неодинаковой. Поэтому для более реальной оценки получаемого дохода используются относительное показатели доходности, к которым относится различные показатели рентабельности, выражающие уровень доходности и характеризирующие эффективность деятельности предприятия.

В росте показателей доходности предприятия заинтересованы как сам хозяйствующий субъект, так и государство. Поэтому на каждом предприятии необходимо проводить систематический анализ абсолютных и относительных показателей доходности.

В задаче анализа показателей доходности входят:

- оценка выполнения плана абсолютных показателей доходности;

- изучение составных элементов образования чистого дохода;

- выявление и количественное измерение влияния факторов, воздействующих на доход;

- изучение направлений, пропорций и тенденций распределения дохода;

- выявление резервов роста дохода;

- разработка рекомендаций по наиболее эффективному использованию дохода с учетом перспектив развития предприятия;

- исследования различных коэффициентов доходности (рентабельности) и факторов, влияющих на их уровень.

2.3. Анализ абсолютных показателей доходности

Поскольку в условиях рыночной экономики основной и конечной целью хозяйственной деятельности предприятия является получение дохода, а не убытка, необходимо сосредоточить свое внимание этого показателя.

Первым абсолютным показателем доходности является доход от реализации продукции (работ, услуг). Он показывается в отчете о результатах финансово-хозяйственной деятельности за минусом налога на добавленную стоимость, акцизов и т.п. налогов и обязательных платежей, а также стоимости возвращенных товаров, скидки с продаж и скидки с цены, предоставленных покупателю.

По данной статье отчета о результатах финансово-хозяйственной деятельности отражается доход от основной деятельности, который может быть получен от реализации товарно-материальных запасов, оказания услуг, а также в виде вознаграждения, процентов, дивидендов, гонораров и ренты, в зависимости о основной деятельности.

Наибольший удельный вес в структуру дохода занимает доход от реализации готовой продукции и товаров, величина которого предопределяется уровнем производства продукции, комплектностью и качеством ее и другими факторами, которые будут рассмотрены ниже.

Определенное влияние на сумму дохода от реализации продукции оказывают изменения остатков нереализованных изделий на складах и товаров отгруженных, находящихся на ответственном хранении у покупателей. Сокращение товарно-материальных запасов или, наоборот, увеличение из влияют в первом случае на рост, во втором – на уменьшение суммы дохода от реализации.

На предприятиях доход (выручка) от реализации продукции должен вытекать из планируемого товарного выпуска и изменений остатков нереализованной части изделий – готовой продукций, товаров, находящихся на ответственном хранении на ответственном хранении у покупателей. Однако бывают случаи занижения планов дохода от реализации продукции, в частности, за счет завышения переходящих товарно-материальных запасов.

Таблица 4

Проверка обоснованности плана дохода от реализации продукции ТОО «Turkuaz Group of Company»

| № п\п | Показатели | По учетным ценам, тыс. тенге |

| 1 | Фактические остатки не реализованной готовой продукции на начало года | 93346,4 |

| 2 | Выпуск товарной продукции | 236123 |

| 3 | Остатки нереализованной продукции на конец года | 70009 |

| 4 | Возможный доход от реализации продукции | 306132 |

| 5 | Доход (выручка) от реализации продукции по плану | 285129 |

| 6 | Отклонение (стр.4 и стр. 5) | 21003 |

В таблице 4 приведены данные по проверке обоснованности плана получения дохода от реализации продукций.

Из таблицы видно, что предприятие занизило величину дохода от реализации продукции (объем реализации) на 21003 тыс. тенге. Видимо, при составлении плана исходили из более завышенных производных остатков нереализованной продукции на конец года. Стало быть, плановый доход от реализации продукции (объем реализации) должен был составить не 285129 тыс. тенге, а на 21003 тыс. тенге больше, т.е.306132 тыс. тенге. Иными словами, не было бы перевыполнения плана.

Остатки нереализованной продукции образуется по следующим причинам. Часть готовой продукции закономерно оседает на складе для ее комплектации, упаковки, подготовки и отгрузке, накопления до размеров транспортной партии, выписки расчетных документов. Увеличение здесь остатков готовой продукции сверх нормативной величины должно быть предметом внимания финансовых служб предприятия: возможно, продукция не находит сбыта из-за разрыва хозяйственных связей или не пользуется спросом по другой причине. Такое явление может иметь место на предприятиях, где выпускают продукцию, имеющую натурально-вещественную форму. Выполненные работы и оказанные услуги в силу своей специфичной формы как товара не могут принимать вид остатков продукции на складе.

Нередко товары находятся ответственном хранении у покупателя, т.е. продукция отгружена и получена покупателем, но последний на законных основаниях отказался от ее оплаты. Наиболее вероятной причиной отказа может быть несоблюдение поставщиков условий договора поставки.

Переход на метод начисления привел к тому, что доход от реализации продукции определяется по отгруженной ее величине, а не по мере поступления за нее оплаты. Это не говорит о том, что аналитики не должны обращать внимание на поступление денег за отгруженную продукцию. Как известно, часть товаров отгруженных не оплачивается в срок покупателями. Непоступление денег в этом случае практически не зависит от поставщика. К сожалению, эта ситуация стала типичной, объем неплатежей не уменьшается, но предприятию все же следует работать в направлении получения денег – прекратить отгрузку покупателю, перевести его на аккредитивную форму расчетов, передать требования по взысканию неплатежей банку, оформить коммерческий кредит.

В условиях рынка применяется и такая новая форма расчетов за отгруженную продукцию как предоплата. Предоплата отгружаемой продукции исключает образование остатков отгруженных товаров, срок оплаты которых истек. Эта форма расчета за отгруженную продукцию практикуется многими предприятиями. Но она имеет ряд неудобств:

во-первых, эта форма выгодна для поставщиков;

во-вторых, в определенной степени снижается контроль за качеством произведенной продукции, особенно если предприятие-поставщик занимает монопольное положение на рынке товаров и услуг;

в-третьих, возможно ситуация, когда потребитель, оплатив товар, получает меньше его количество, чем необходимо (например, когда осуществляется покупка сырья и материалов, измеряемых в тоннах и др.).

Вторым абсолютным показателем доходности является валовый доход. Он представляет собой финансовый результат от реализации продукции (работ, услуг) и определяется как разность между доходом и реализации продукции (работ, услуг) в результате основной деятельности.

Важнейшим фактором, влияющим на валовый доход, является производственная себестоимость, поэтому снижение ее заметно сказывается на его величине. Увеличение объема реализации продукции в натуральном выражении при прочих равных условиях ведет к росту дохода. Возрастающие объемы производства продукции, пользующиеся спросом, могут достигаться с помощью капитальных вложений, что требует направления дохода на покупку более производительного оборудования, освоения новых технологий, расширения производства. Этот путь сейчас для многих предприятий затруднен или почти невозможен по причине инфляции, роста цен и недоступности долгосрочного кредита. Предприятия, располагающие средствами и возможностями для проведения капитальных вложений, реально увеличивает свой доход, если обеспечивают рентабельность инвестиций выше темпов инфляции.

Не требует капитальных затрат ускорение оборачиваемости оборотных средств, которое также ведет к росту объемов производства и реализации продукции. Инфляция достаточно быстро обесценивает оборотные средства. Предприятиями на приобретение сырья и топливно-энергетических ресурсов направляется все большая их часть. Неплатежи покупателей и требуемая предоплата отвлекают значительную часть средств предприятия из оборота. Причинами неплатежей являются не только недостаток оборотных средств, но и низкая финансово-расчетная дисциплина, недостаток в работе банковской системы, неразвитость вексельное обращения.

Доход предприятий растет высокими темпами, главным образом, за счет роста цен. Увеличение цены само по себе не является негативным фактором. Оно вполне обосновано, если связана с повышением спроса на продукцию, улучшением технико-экономических параметров и потребительских свойств выпускаемой продукции.

Для определения влияния на валовый доход товарной продукции указанных выше факторов по данным отчета о результатах финансово-хозяйственной деятельности можно составить следующую аналитическую таблицу.

Таблица 5. Валовый доход ТОО «Turkuaz Group of Company» за 2007г. (тыс. тенге)

| № п\п | Показатели | По плану | По плану фактически реализованную продукцию | Фактически |

| 1 | Доход от реализации продукции | 243579 | 223695 | 248551 |

| 2 | Производственная себестоимость реализационной продукции | 169575 | 165286 | 173986 |

| 3 | Валовый доход (стр.1 \ стр.2) | 74000 | 58409 | 74565 |

Фактическая величина валового дохода больше плановый на 565 тыс. тенге. На это отклонение оказали влияния следующие факторы: 1) производственная себестоимость реализованной продукций; 2) цена единицы продукции; 3) объем (количество) реализованной продукции. Необходимо определить влияние указанных выше факторов на это отклонение.

Расчеты их производится следующим образом

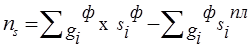

1. Влияние изменения производственной себестоимости продукции находится путем вычитания из фактической себестоимости реализованной продукции плановой себестоимости фактического объема реализованной продукции по формуле:

где: g i ф – фактический объем реализованный продукции;

siф – фактическая себестоимость единицы продукты;

siпл – плановая себестоимость единицы продукции.

В полученной таким образом нашли отражение и имевшие место изменения цен по сравнения с планом на сырье, материалы, топливо, покупные полуфабрикаты, тарифы на энергию. Так как этот фактор не зависит от предприятия, то при внутреннем анализе целесообразно выделить его как самостоятельный.

При снижении или повышении по сравнению с планом производственной себестоимости реализованной продукции валовый доход соответственно увеличивается или уменьшается.

На нашим примере допущен перерасход, что снизил величину валового дохода на 8703 тыс. тенге (173989-165286).

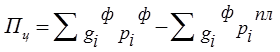

2. Влияние изменения действующих цен на отклонение фактической величины валового дохода от плановой рассчитывается по следующей формуле:

где: рiф и рiпл – соответственно фактическая и плановая цена единицы продукции.

Иными словами, размер влияния этого фактора определяется путем вычитания из фактической выручки от реализации продукции плановой в пересчете на фактический объем реализованной продукции.

На нашем примере валовый доход увеличился за счет ценового фактора 24856 тыс. тенге (248551-223695).

3. Чтобы определить влияние изменения объема реализации на отклонение валового дохода необходимо сначала определить степень выполнения плана по объему реализации. Поскольку величина дохода находится в прямо пропорциональной зависимости от этого фактора, плановой доход затем необходимо умножить на процент выполнения по объему реализации.

Изучение специальной литературы позволило сделать вывод о том, что в ней ведутся дискуссии относительно анализа влияния на доход таких факторов, как объем реализации товарной продукции и структурных сдвигов в ее составе.

Для расчета предлагаются разные оценки объема реализованной продукции: в действующих реализованных ценах, по производственной себестоимости. При расчете процента выполнения плана по объему реализованной продукции различная оценка приводит к значительным отклонениям при определении влияния на прибыль. Первый метод отрицается экономистами, изменение дохода (выручки) от реализации продукции влияет не только на физический объем реализации, но и на рентабельность реализуемой продукции в связи со сдвигами в структуре. Цены в настоящее время ежедневно претерпевают серьезные изменения, поэтому, на наш взгляд, оценка объема реализации по производственной себестоимости является более оправданной.

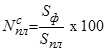

Влияние на валовый доход изменения объема реализации товарной продукции определяется следующими расчетами:

где -  - степень выполнения плана объема реализации от производственной себестоимости;

- степень выполнения плана объема реализации от производственной себестоимости;

Sф и Sпл – соответственно фактическая и плановая производственная себестоимость реализованной продукции.

1)  ,

,

где – Пп – влияние на доход объема реализации товарной продукции;

Ппл – влияние валовый доход.

Анализируемое нами предприятие план по реализации товарной продукции перевыполнило на 2,6% [(173986 : 169579 х 100) - 100], в результате было получено сверх плана валового дохода 1924(74000 х 102,6 : 100) – 74000.

В теории и практике аналитической работы известны два способа расчета влияния на валовый доход структурных сдвигов в составе реализованной продукции: 1) путем сравнения суммы валового дохода «по плану на фактический объем реализованной продукции» с плановой величиной валового дохода, скорректированной на коэффициент выполнения плана по объему реализации; 2) путем вычитания из разности между показателями дохода «по плану на фактический объем реализованной продукции» и «по плану» суммы влияния фактора «изменения объема реализации» (сальдовый способ).

На практике наиболее часто употребляется второй способ, поскольку до исчисления размера влияния этого фактора определяют влияние изменения объема реализации. Так как сумма валового дохода «по плану на фактический объем реализованной продукции» отражает совокупное влияние этих двух факторов, то, вычитая из нее влияние применения объема реализации, находят влияние на прибыль структурных сдвигов в составе реализованной продукции.

В нашем примере расчеты показывают следующее:

1) 58409 – 74000 = -15591

2) (-15591) – (1924) = -13667

В результате структурных сдвигов недополучено по сравнению с планом валового дохода13667 тыс. тг.

На наш взгляд, влияние этого фактора целесообразно определить путем сопоставления дохода по плану на фактически реализованную продукцию с доходом, полученным в отчетном году в условиях плановой структуры с учетом выполнения плана по объему реализованной продукции.

В нашем предприятий влияние изменения структуры повлияло отрицательно на отношение валового дохода, т.с. величина его уменьшилось на 13667.

Результаты анализа валового дохода приведены в таблице 6.

Таблица 6. Влияния основных факторов на отключение валового дохода

| № п\п | Показатели | Сумма тыс. тг | % к плановому доходу |

| 1 | Повышение себестоимости реализованной продукции | -8700 | -11,7 |

| 2 | Повышение уровня договорных цен | 24856 | 33,6 |

| 3 | Рост объема реализации продукции | 1924 | 2,6 |

| 4 | Структурные сдвиги в составе реализованной продукции | -13667 | -18,5 |

| Итого | 4413 | 6 |

Сверх плановой валовый доход получен в результате повышения уровня договорных цен и роста объема реализации продукции. Если бы предприятие не допустило повышения себестоимости продукции и не произошли по сравнению с бизнес планом структурные сдвиги в составе в реализованной продукции, то валовый доход увеличился бы на 22367 тыс. тг (8700 +13667). То, что валовый доход снизился в результате повышения производственной себестоимости, можно охарактеризовать как неблагоприятная явление в работе предприятия. К существенным недостаткам относится происшедшие в 2004 году структурный сдвиги в составе реализованной продукции анализируемого предприятия. Поэтому аналитику необходимо сосредоточить свое внимание на анализе ассортимента выпускаемой продукции и происходящих структурных сдвигах в составе производимой и реализуемой продукции. Предприятиям выгодно производить и реализовать высокорентабельные виды продукции, если, разумеется, на рынке имеется на них спрос.

Можно использовать методику анализа при выявлении причин изменения валового дохода по сравнению с прошлым годом.

В условиях рыночной экономики, когда цены на товары являются свободным и когда их уровень определяется состоянием рынка, возникает необходимость иметь информацию об изменениях цен. Предприятия не ведут учета продукции в двойных ценах – действующих на рынке и действовавших в прошлом году. Все это вызывает необходимость в целях управления и контроля за экономической иметь данные о движении цен, об их более короткие сроки. Наличие таких сведений в первую очередь необходимо предпринимателем, органам управления экономикой на различных уровнях.

2.4. Анализ относительных показателей доходности

К относительным показателям доходности, как было сказано выше, относятся показатели доходности (рентабельности), характеризующие эффективность деятельности предприятия, которая в условиях рыночной экономики определяет его способность к финансовом выражению, привлечению источников финансирования и их доходное (прибыльное) использование. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена. Так как коэффициенты доходности являются важными характеристиками факторной среды формирования дохода (прибыли) предприятия, они являются обязательными элементами сравнительного анализа и оценки финансового положения предприятия.

Различают три группы показателей доходности:

а) общих активов (авансированного, совокупного капитала) и их отдельных элементов;

б) продукции;

в) показатели доходности, рассчитываемые на базе чистого притока денежных средств.

Эффективность использования активов (имущества) предприятия – один из важнейших критериев для решения вопроса о целесообразности вложения средств в данное предприятие.

Одним из наиболее правильных, признанных и широко применяемых обобщающих показатели меры эффективности имущества (активов) предприятия является коэффициент доходности (прибыльности), представляющий собой отношение чистого дохода (прибыли). Уровень доходности активов целесообразно сравнивать с альтернативными путями использования капитала, например, доходом полученным предприятиями, подверженным той же степени риска.

Кроме того, коэффициент доходности использования аналитиками как:

- показатели эффективности управления;

- измеритель способности предприятия зарабатывать достаточный доход для инвестирования;

- метод прогнозирования дохода;

- инструмент для принятия решений и контроля.

Как показатель эффективности управления уровень доходности авансированного капитала является индикатором его качества. Как измеритель способности предприятия зарабатывать достаточный доход для инвестирования в сочетании с характеристикой эффективности управления уровень доходности авансированного (общего) капитала является надежным показателем долговременного финансового здоровья предприятия. В этой связи он представляет большой интерес для инвесторов и заимодавцев долгосрочных кредитов и займов.

Важность использования этого показателя для прогнозирования дохода (прибыли) заключается в том, что он позволяет связать доход, который предприятия предлагает получить, с актовом (общим капиталом). Это повышает реальность прогнозирования.

Уровень доходности активов (общего капитала) играет важную роль в принятии инвестиционных решений на предприятии а также в финансовом планировании, координации, оценке и контроле хозяйственной деятельности и ее результатов. Хорошо управляемое предприятие осуществляет строгий контроль за формирование дохода по каждому ее центру и соответственно поощряет руководителей подразделения на основе этих результатов. При оценке необходимости вложения новых средств в активы или проекты рассчитывается ожидаемый доход от них, и эти расчеты являются основой принятия решений.

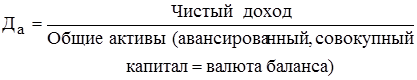

Уровень доходности общих активов (авансированного, совокупного капитала) рассчитывается по формуле:

.

.

Таблица 7

Уровень доходности авансированного капитала (общих активов), в % ТОО «Turkuaz Group of Company»

| № п\п | Показатели | Прошлый год | Отчетный год | Отклонения (+,–) |

| 1 | Чистый доход, тыс. тг. | 76699 | 52195,5 | -24503,5 |

| 2 | Общие активы (авансированный, совокупный капитал=валюта баланса) | 264285 | 283050,5 | 18765,5 |

| 3 | Уровень доходности общих активов (авансированного капитала), % | 29,02 | 18,44 | -10,58 |

Уровень доходности общих активов (авансированного капитала) уменьшился по сравнению с прошлым годом на 10,58 пункта и составил 18,44%. Однако недостаточно знать уровень этого показателя. Гораздо важнее проанализировать, за счет каких факторов он сложился и надежны ли факторы, чтобы сохранить и повысить уровень доходности активов.

В специальной литературе встречаются две точки зрения относительно факторов, влияющих на изменение уровня этого показателя, и расчеты их влияния. Традиционной точкой зрения является подразделение факторов на количественные и качественные и исчисление активов, которое позволяют раздельно определить указанные выше факторы на отклонение коэффициента доходности активов. К количественному фактору при этом относят среднегодовую стоимость активов предприятия, рассчитанную по их сумме на начало и конец года и деленную на 2, к качественному – чистый доход предприятия.

Для определения влияния этих двух факторов на полученное отклонение (-10,58) в анализируемом показателе сделаем расчеты дополнительного коэффициента доходности активов при доходе прошлого года и общих активах отчетного года (76699 : 283050,5 х 100), что составляет в нашем примере 27,09%.

Вычитания из него коэффициент доходности за прошлый год, получим размер влияния изменения общих активов. Отрицательное влияние этого фактора на анализируемый показатель составило -1,93 пунктов (27,09 – 29,02) привело к повышению изучаемого показателя на -8,65 пункта (18,44 – 27,09). Совокупное ** влияние этих двух факторов дает нам общее положительное отклонение уровня доходности общих активов (авансированного капитала) по сравнению с его значением за прошлый год (-1,93 + 8,65 = -10,58,4).

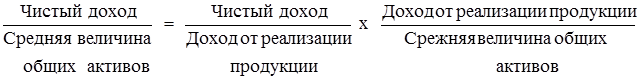

Однако следует отметить, что измерение влияния факторов по этой методике, на наш взгляд, несколько неконкретно, так как оно не отвечает экономическому содержанию показателя, хоть математическая формула его расчета верна и не вызывает никаких сомнений. Ведь уровень доходности всех активов по чистому доходу показывает, сколько денежных единиц дохода получено предприятием с единицы стоимости активов (1 тенге) независимо от источников привлечения средств. Отсюда следует, что чем больше будет расширяться предприятие, чем больше будет возрастать его производственный потенциал, величина которого находится в знаменателе дроби, тем ниже будет доходность активов. Наоборот, уровень доходности авансированного капитала должен зависеть от эффективности использования общих активов. Исходя из этих соображений, мы считаем, что вторая точка зрения более научно обоснована и правильна. И не случайно литературе последних лет она распространена шире. Как известно, важнейшую роль в формировании чистого дохода играет доход от реализации продукции, который является одним из показателей деловой активности. Поэтому специалисты, придерживающиеся второй точки зрения, отмечают, что изменение уровня доходности общих активов происходит под влиянием следующих факторов, являющихся факторами порядка:

1) уровня доходности реализованной продукции (продаж) - одного из относительных показателей доходности предприятия;

2) оборачиваемости общих активов.

Взаимосвязь между этими показателями может быть представлена в следующем виде:

уровень доходности общих активов = доходность реализованной продукции (продажи) х оборачиваемость активов.

Действительно:

Иными словами, чистый доход предприятия, полученной с каждого тенге средств, вложенный в активы, зависит от доходности реализованной продукции (продаж) и от того, какова скорость оборачиваемости активов предприятия.

Формула указывает на пути повышения уровня доходности общих активов: при низкой доходности продаж необходимо стремиться к ускорению оборота капитала и его элементов и, наоборот, определяемая теми или иными причинами низкая деловая активность предприятия может быть компенсирована только снижением затрат на производства продукции или ростом цен на продукцию, т.е. повышением доходности продаж.

Для анализа названных факторов изменения уровня доходности авансированного капитала (общих активов) составим следующую аналитическую таблицу.

Таблица 8

Влияние изменения коэффициента доходности реализованной продукции и оборачиваемости активов на отклонение и в уровне доходности авансированного капитала ТОО «Turkuaz Group of Company»

| № п\п | Показатели | Прошлый год | Отчетный год | Отклонение от прошлого года | В этом числе за счет изменения коэффициентов | |

| Доход- ности продаж | Обрачи- ваемости активов | |||||

| 1 | Чистый доход, тыс. тенге | 76699 | 52195,5 | 24503,5 | - | - |

| 2 | Доход (выручка)от реализации тыс. тенге | 365234 | 248551 | 116683 | - | - |

| 3 | Среднегодовая стоимость общих активов тыс. тенге | 264285 | 283050 | 18765 | - | - |

| 4 | Уровень доходности общих активов % (стр.1: стр.3х100) | 29,02 | 18,44 | -10,58 | ||

| 5 | Коэффициент доходности реализованной продукции % (стр.1:стр.2х100) | 20,99 | 20,99 | - | - | |

| 6 | Коэффициент оборачиваемости активов (стр.2:стр.3) | 1,38 | 0,87 | 0,51- | - | |

Факторы первого порядка рассчитывается приемом цепных постановок, т.е. последовательного изолирования. Условным показателем (постановкой) будет уровень доходности активов при коэффициенте доходности продаже прошлого года и фактическом коэффициенте оборачиваемости активов отчетного года.

Ду = 11,2 х 8,15 = 91,28

Используя этот показатель уровня доходности активов (авансированного капитала) за прошлый и отчетные годы, приведенные в таблице, рассчитаем степень влияния факторов первого порядка. В нашем примере она характеризуется следующими данными:

1) изменение коэффициента доходности реализованной продукции не произошло

2) изменение коэффициента оборачиваемости общих активов:

1,38–0,87= 0,51

Следовательно, на рост уровня доходности общих активов положительное влияние оказалось недостаточным чтобы повысить коэффициент до достаточного уровня, и даже ускорение оборачиваемости активов не помогло.

Детализация факторов производится приемом участия. Для этого рассчитываются деловое участия как отношение уровня влияния факторов высшего порядка к абсолютный сумме изменения факторов низших порядков.

Таким образом, уровень доходности общих активов (авансированного капитала), или как его еще называют, коэффициент доходности всех видов деятельности (общей доходности), показывает, насколько эффективно и доходно предприятие ведет свою деятельность.

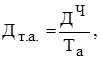

На практике широко применяется такой показатель, как доходность текущих активов. Он показывает, сколько дохода получает предприятие с одного тенге, вложенного в текущие активы:

где: Та – средняя величина текущих активов.

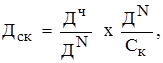

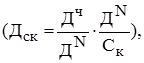

Для предприятий, работающих на правах акционерных компаний, основным показателем оценки степени доходности вложенных капиталов, т.е. эффективности использования акционерного капитала, принято считать процентное отношение чистого дохода предприятия к его собственному капиталу. Этот показатель называется ставкой или коэффициент доходности собственного капитала (43). Он определяется по формуле:

где: Дск – доходность собственного капитала;

Дч – чистый доход;

Ск – собственный капитал.

Он является важным показателем в экономическом и финансовом анализах. «Можно было бы сказать, - пишет Жак Ришар, - что он представляет основной показатель, в котором сходятся различные стороны анализа деятельности частного предприятия» (44). Именно этот показатель играет важную роль при оценке котировки акций акционерных компаний на бирже. Именно его используют комментаторы телевидения и радио и авторы статей, когда говорят о рентабельности, конкуренции и доходности предприятий.

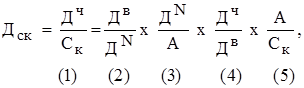

Коэффициент (ставка) доходности собственного капитала – результат произведения доходности от реализации продукции (работ, услуг) для собственников на показатель оборачиваемости собственного капитала. Он исчисляется из следующей формулы:

где: ДN – доход (выручка) от реализации продукции (работ, услуг)7

В специальной зарубежной литературе рекомендуется различные методики анализа факторов, влияющих на изменение уровня доходности собственного капитала. Так, Жак Ришар приводит следующую формулу:

|

ОД (общая

доходность)

где: Дв – валовый доход (чистый доход + проценты, выплаченные кредиторам);

А – стоимость активов (авансированный, общий, совокупный капитал).

Коэффициент (ставка) доходности собственного капитала (1), как видно из этой формулы, равен произведению доходности объема продаж (2) на оборачиваемость (3) всех активов (совокупного, авансированного, общего капитала), на относительную долю дохода собственников в валовом доходе (4) и на показатель финансовой структуры, который, по мнению Жак Ришара, выражает разделение пассива на заемный и собственный капитал.

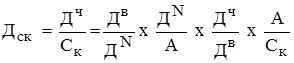

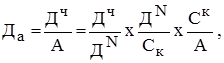

Эта формула перекликается со знаменитой формулой Дюпона, широко применяемой прибыли на Западе. Она является обычным аналитическим разложением показателя прибыли на акцию, которое используется в анализе отчетности отдельной компании:

,

,

где: Дск – доходность собственного капитала;

Дч – чистый доход;

ДN – доход от реализации продукции (работ, услуг);

А – стоимость активов;

Ск – собственный (акционерный капитал).

Каждый из множительной формулы Дюпона является самостоятельным показателем. Применив эту формулу, аналитик может сказать, какой из факторов, включенный в цепочку, в наибольшей степени повлиял на доходность акционерного капитала: получение большего чистого дохода на каждый тенге реализации продукции, более эффективное использование активов или структурное изменение совокупного (авансированного, общего) капитала предприятия.

Изучение подобных зависимостей имеет большую доказательную силу для финансового положения предприятия, оценки степени умелости использования им финансовых рычагов для улучшения результатов деятельности. Из этой зависимости следует, что при прочих равных условиях отдача акционерного капитала повышается при увеличении доли заемных средств в составе совокупного капитала.

Разница между показателями уровня доходности всех и собственного капитала обусловлена привлечением предприятием источников финансирования. Если заемные средства приносят больше дохода, чем уплата процентов на этот заемный капитал, то разница может быть использована для повышения отдачи собственного капитала. В этом случае собственники предприятия, безусловна, будут заинтересованы в займе (кредите) для увеличения коэффициента ставок) доходности собственного капитала: финансовая литература именует это «эффектом рычага».

Здравый смысл подсказывает, что поведение собственников предприятия по отношению к задолженности будет находится прежде всего под влиянием двух основных элементов.

Первый элемент – это относительный уровень процентный ставки по займам по отношению к норме доходности (рентабельности) производства после налога.

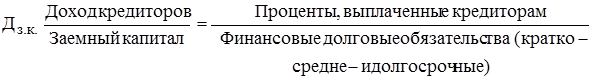

Ставка доходности заемного капитала определяется отношением дохода кредиторов к заемному капиталу по формуле:

Ставка доходности на инвестированный капитал предприятия (76) в отсутствие задолженности определяется как отношение чистого дохода (после выплаты налогов) к общей массе актива:

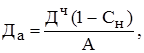

где: Да – доходность активов (инвестированного капитала);

Дч – чистый доход;

Сн – ставка налога;

А – активы;

1 – Сн – влияние ставки налогов на компании.

В действительности, например, при отсутствии новой задолженности данное предприятие имеет доходность производства после налога, равную 15%, в то время как процентная ставка на рынке 10%. Следовательно, предприниматель захочет заставить работать деньги при низкой их стоимости и получить разницу между стоимостью заемного и размещенного капитала для того, чтобы увеличить ставку доходности собственного капитала.

Предприниматель может заинтересоваться данным обстоятельством, поскольку уменьшаются финансовые расходы и наблюдается налоговая экономия (по отношению к предположению о без задолженности). Ставка процента по ссудам не является контрактной нормой (в нашем примере 10%), поскольку данная норма сокращена на долю налоговой экономии.

Если, например, налоговая ставка равна 50%, то реальная ставка, соответствующая контрактной ставке 10% равна 50%, т.е. реальная ставка заемного капитала равна: 10% х (1-0,5) = 5%.

Разумеется, по данному отношению между доходностью (рентабельностью) производства после налога и реальной ставкой процента можно сказать, что влияние долговых обязательств на ставку доходности будет тем больше, чем выше задолженность.

Все вышесказанное может быть отражена в математической формуле эффекта рычага, упрощенный вариант который выглядит следующим образом:

| Ставка доходности активов (капитала) | = | Доходность после уплаты налога | + | Разница между доходностью производства и реальной процентной ставкой | х | Удельный вес задолженности (отношение долговых обязательств к собственному капиталу) |

Да = ЭР(1-Сн) + [ЭР (1-Сн) – П (1-Сн)] х  ,

,

где: Да – доходность активов (капитала);

ЭР – эксплутационный доход (до выплаты процентов и налогов);

П – ежегодная ставка процента, предусмотренная контрактом по ссудам;

Сн – ставка налогообложения;

Д- долговые обязательства;

Ск – инвестированный собственный капитал.

Второй элемент представляет относительно высокую степень стабильности экономической активности. Данная формула показывает, что эффект рычага является положительным в том случае, если положительной является разница между коэффициентом доходности активов инвестированного капитала после уплаты налога и ставкой процента после уплаты налога. Если уровень доходности активов будет меньше, чем проценты, уплачиваемые за заемные средства, влияние заемных средств на деятельность предприятия должно быть оценено отрицательно. Формула «эффекта рычага», дающая возможность решить вопрос о целесообразности использования заемного капитала для увеличения доходности (ставки) собственного капитала, должна быть использована в аналитической работе. Аналитик указывает пути увеличения ставки доходности собственного капитала, используя различные показатели, от которых она зависит.

Что касается формул Жак Ришара и Дюпона, раскрывающих факторы доходности собственного капитала, то нам представляет, что они не совсем корректны, поскольку последний сомножитель, определяемый отношением стоимости активов к собственному капиталу  , не характеризует структуру авансированного (совокупного, общего) капитала, а показывает, во сколько раз совокупный капитал больше собственного капитала. Из этих формул следует, что коэффициент доходности собственного капитала находится в прямо пропорциональной зависимости от этого соотношения: чем выше оно, тем больше ставка доходности собственного капитала. На, как известно, соотношение совокупного и собственного капитала должно быть ограничено коэффициентом концентрации собственности (независимости, автономии), величина которого не должна быть меньше 0,5 (2). В противном случае предприятие может потерять свою финансовую независимость. На наш взгляд, для анализа факторов, влияющих на изменение уровня доходности собственного капитала, достаточно приведенной выше формулы ставки доходности собственного капитала

, не характеризует структуру авансированного (совокупного, общего) капитала, а показывает, во сколько раз совокупный капитал больше собственного капитала. Из этих формул следует, что коэффициент доходности собственного капитала находится в прямо пропорциональной зависимости от этого соотношения: чем выше оно, тем больше ставка доходности собственного капитала. На, как известно, соотношение совокупного и собственного капитала должно быть ограничено коэффициентом концентрации собственности (независимости, автономии), величина которого не должна быть меньше 0,5 (2). В противном случае предприятие может потерять свою финансовую независимость. На наш взгляд, для анализа факторов, влияющих на изменение уровня доходности собственного капитала, достаточно приведенной выше формулы ставки доходности собственного капитала

а также формулы «Эффекта рычага». Мы считаем необходимым определить взаимосвязь коэффициента доходности совокупного (авансированного, общего) капитала с коэффициентом доходности собственного капитала. С этой целью рекомендуем в практике финансированного анализа использовать следующую формулу:

где:  - действительно отражает структуру авансированного капитала, - его величина равна 1, а соотношение

- действительно отражает структуру авансированного капитала, - его величина равна 1, а соотношение  показывает уровень коэффициента концентрации собственности (независимости, автономии). Главное, доходность активов предприятия – есть результат произведения доходности от реализации продукции (

показывает уровень коэффициента концентрации собственности (независимости, автономии). Главное, доходность активов предприятия – есть результат произведения доходности от реализации продукции (  ) на коэффициент оборачиваемости собственного капитала (

) на коэффициент оборачиваемости собственного капитала (  ) и коэффициент независимости предприятия, чем выше уровень коэффициента доходности активов, поскольку последний находится в прямо пропорциональной зависимости от действительно финансовой структуры капитала.

) и коэффициент независимости предприятия, чем выше уровень коэффициента доходности активов, поскольку последний находится в прямо пропорциональной зависимости от действительно финансовой структуры капитала.

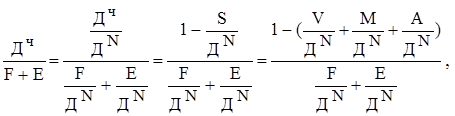

Важным относительным показателем доходности является уровень доходности производственных фондов, исчисляемый как отношение чистого дохода к средней стоимости производственных фондов определяется суммированием стоимости основных средств и материальных оборотных средств соответственно на начало и конец года и делением на 2. При анализе уровня доходности производственных фондов методология факторного анализа, предложения А.Д. Шереметом, предусматривается разложение исходной формулы показателя по всем качественным характеристикам интенсификации производства и повышения эффективности хозяйственной деятельности, формирующим уровень доходности. Факторная модель анализа уровня представляется им в следующем виде:

где:  - зарплатоемкость реализованной продукции;

- зарплатоемкость реализованной продукции;

- материалоемкость реализованной продукции;

- материалоемкость реализованной продукции;

- амортизациоемкость реализованной продукции;

- амортизациоемкость реализованной продукции;

- фондоемкость продукции по основным производственным фондам;

- фондоемкость продукции по основным производственным фондам;

- фондоемкость продукции по оборотным средствам (коэффициент закрепления оборотных средств);

- фондоемкость продукции по оборотным средствам (коэффициент закрепления оборотных средств);

- чистый доход;

- чистый доход;

F – средняя стоимость основных средств;

Е – средние остатки материальных оборотных средств;

- уровень доходности реализованной продукции (продаж);

- уровень доходности реализованной продукции (продаж);

- затраты на 1 тенге дохода от реализации продукции по полной себестоимости.

- затраты на 1 тенге дохода от реализации продукции по полной себестоимости.

Уровень доходности производственных фондов тем выше, чем выше доходность продукции (чем выше фондоотдача основных фондов и скорость оборота оборотных средств, чем ниже затраты на 1 тенге продукции и удельные затраты по экономическим элементам средств труда, материалов труда). Числовая оценка влияния отдельных факторов на уровень доходности производственных фондов определяется по методу цепных подставок.

По данным нашего предприятия исчислим эти показатели и определим их влияние на изменение уровня доходности производственных фондов.

Таблица 9. Показателям, влияющие на изменение уровня доходности производственных фондов ТОО «Turkuaz Group of Company»

| № п\п | Показатели | Ед. изм. | Прошлый год | Отчетный год | Отключения | |

| + - | % | |||||

| 1 | Чистый доход | тыс. тг. | 76699 | 521950,5 | 24503,5 | 68 |

| 2 | Доход (выручка) от реализации | тыс. тг | 365234 | 248551 | 116683 | 68 |

| 3 | Среднегодовая стоимость основных средств | Тыс. тг | 358443 | 378671 | 20228 | 105,6 |

| 4 | Среднегодовые остатки материальных оборотных средств | тыс. тг | 107532 | 106652 | -880 | 99,2 |

| 5 | Среднегодовая стоимость производственных фондов (стр.3+стр.4) | тыс. тг | 465975 | 485323 | 19348 | 104,2 |

| 6 | Коэффициент фондоемкости продукции (стр.3:стр.2) | 0,98 | 1,52 | 0,54 | 155 | |

| 7 | Коэффициент закрепления оборотных средств (стр.4:стр.2) | 0,29 | 0,43 | 0,14 | 148,3 | |

| 8 | Доход на тенге реализованной продукции коэффициент доходности реализованной продукции (стр.1: стр.2) | тг | 0,2099 | 0,2099 | ||

| 9 | Уровень доходности производственных фондов (стр.1 ? стр.5) х 100 | % | 16,4 | 10,7 | -5,8 | 65,2 |

В производственных данных в таблице9 наглядно увидеть чистый доход уменьшился на24503,8 тыс. тенге или на 32%. Доход (выручка) от реализации уменьшился на 116683 тыс. тенге или на 32%.

Среднегодовая стоимость основных средств увеличилось с 358443 до 378671 тыс. тенге или в 5,6%.

Среднегодовые остатки материальных оборотных средств с 107532 до 1066562 тыс. тенге или в 0,8%.

Коэффициент фондоемкости продукции увеличился с 0,98 до 1,52 на 0,52 пункта.

А также коэффициент доходности реализованной продукции остался на прежнем уровне.

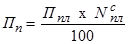

Оценку влияния доходности отдельных изделий на общую доходность объема продаж можно установить, используя методику анализа, рекомендуемую учеными Новосибирской Государственной академии экономки и управления, по которой анализ производится в следующей последовательности:

1) определяется удельный вес каждого вида продукции в общей объеме реализации;

2) рассчитываются индивидуальные показатели доходности отдельных видов продукции;

3) определяется влияние доходности отдельных изделий на ее средний уровень для всей реализованной продукции путем умножения индивидуальной доходности на долю изделия в общем объеме реализации;

4) определяется влияние, связанное с изменением индивидуальной доходности выпускаемых изделий, путем умножения разности между доходностью отчетного периода и базисного на долю изделия в отчетном периоде;

5) определяется влияния структурного фактора путем умножения доходности базисного периода на разность удельного веса изделия отчетного периода и базисного.

Так как информационный базой для анализа являются данные бухгалтерского учета, тот этот вид анализа возможен лишь при аналитическом учете затрат по видам продукции. Такой анализ позволяет установить влияние производства и сбыта отдельных изделий на общую доходность объема продаж в условиях сложившейся структуры реализованной продукции, а также оценить рациональность самой структуры реализации.

Последние показатели дают представление о возможности предприятия выполнять обязательства перед кредиторами, заемщиками и акционерами наличными денежными средствами. Доходность, исчисляемая на основе притока денежной наличности, широко применяется в странах с развитой рыночной экономикой. Она предпочтительна, потому что операции с денежными потоками являются существенным признаком интенсивного типа производства, признаком «здоровья» экономики и финансового положения предприятия.

Таким образом, нами рассмотрены основные относительные показатели доходности предприятия и проанализированы факторы, влияющие на изменение их уровня. Наряду с другими показателями, о которых речь пойдет ниже, они характеризуют эффективность деятельности предприятия и его деловую активность.

2.5. Анализ текущих активов предприятия

В условиях рыночных отношений деятельность предприятия и его развитие осуществляется преимущественно за счет самофинансирования, то есть собственного капитала. Лишь при недостаточности собственных финансовых ресурсов привлекаются заемные средства. В этих условиях особое значение приобретает финансовая независимость от внешних заемных источников, хотя обойтись без них сложно, практически невозможно.

Важно установить не только фактический размер собственного капитала, но и определить удельный вес его в общей сумме капитала. Этот показатель в специальной литературе носит различные названия (коэффициент собственности, коэффициент независимости, коэффициент автономии), но суть его дона – по нему определяют, насколько предприятие независимо от заемных средств и способно маневрировать собственными средствами

2.6. Анализ ликвидности

Ликвидность предприятия заключается в возможности его быстро мобилизовать имеющиеся средства (активы) для оплаты в соответствующие сроки своих обязательств. Ликвидность означает безусловную платежеспособность предприятия и постоянное равновесие между активами и обязательствами, как по общей сумме, так и по срокам поступления.

В зависимости от степени ликвидности, то есть скорости превращения в денежные средства, активы подразделяются в следующие группы:

Ø А1 – наиболее ликвидные активы (все статьи денежных средств и ценные бумаги);

Ø А2 – быстро реализуемые активы (краткосрочная дебиторская задолженность и прочие активы);

Ø А3 – медленно реализуемые активы (товарно-материальные запасы, долгосрочные инвестиции);

Ø А4 – трудно реализуемые активы (нематериальные активы и основные средства).

Источники формирования имущества предприятия группируются по срочности их оплаты на следующие группы:

Ø П1 – наиболее срочные обязательства (кредиторская задолженность, краткосрочные обязательства);

Ø П2 – краткосрочные обязательства (краткосрочные кредиты и займы, ссуды для работников);

Ø П3 – долгосрочные обязательства (долгосрочные кредиты и займы);

Ø П4 – постоянные обязательства (собственный капитал).

Первая группа (А1) платежеспособных средств покрывает платежные обязательства, а вторая, наоборот увеличивается.

Сравнение итогов первой группы статей актива и пассива показывает соотношение ближайших поступлений и платежей (сроки до 3-х месяцев).

Сравнение второй группы статей актива и пассива позволяет сделать вывод о предстоящем в ближайшее время улучшения или ухудшения состояния платежной дисциплины (сроки от 3 до 6 месяцев).

В целом сравнение первой и второй групп статей актива и пассива баланса позволяет определить текущую ликвидность. Она свидетельствует о платежеспособности (или неплатежеспособности) предприятия ближайший к рассматриваемому моменту промежуток времени. Анализируют предприятие как на начало года так и на конец года по данным этих двух групп статей баланса было платежеспособным (таблица 10)наиболее ликвидных и быстрореализуемых активов на начало года составляла 58135 тыс тг как сумма обязательств 95141,5 что на 37006,5тыс. тг больше платежных средств. На конец года составлял 36794,5ыс.тг.

Сравнение медленно реализуемых активов с долгосрочными обязательствами отражает перспективную ликвидность и представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей, то есть позволяет предвидеть улучшение или ухудшение финансового положения в более поздние сроки. У предприятия нет долгосрочных обязательств, то есть не получала долгосрочные кредиты.

Сравнение итогов четвертой группы статей актива и пассива баланса показывает возможность предприятия покрывать обязательства перед его владельцами (собственниками). Но это потребуется лишь тогда, когда предприятие будет ликвидировано. Соблюдение же принципа непрерывности или действующего предприятия, требует чтобы хозяйствующий субъект постоянно имел собственный оборотный капитал. А для этого необходимо, чтобы соблюдалось неравенство А4 < или = П4, то есть источники собственных средств превышали иммобилизованные активы. На анализируемом предприятии на начало года итог статей пассива баланса превысил на 36997,6тыс. тг, а на конец года – на 36794,5 тыс, что свидетельствует об улучшении финансового положения предприятия.