Виды стоимости облигаций

1.номинальная стоимость облигаций – указывается на сертификате облигации;

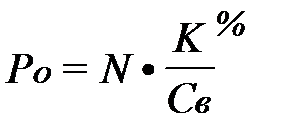

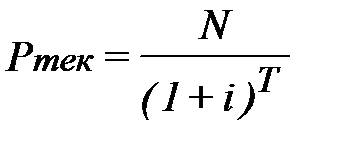

2.рыночная (курсовая) стоимость – зависит от двух факторов: срока, остающегося до погашения облигации (чем ближе погашение, тем выше ее рыночная стоимость) и дохода (чем выше доход, приносимый облигацией, тем выше рыночная цена) и определяется

или

или  , (2.6)

, (2.6)

где  – рыночная цена облигации, руб.

– рыночная цена облигации, руб.

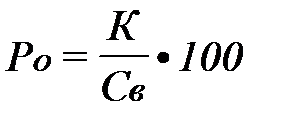

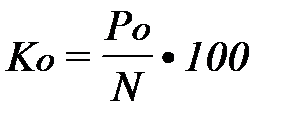

Для сопоставления номинала и рыночной цены по облигациям определяют курс облигации, который равен отношению рыночной цены к номиналу облигации, выраженный в процентах:

, (2.7)

, (2.7)

где  – курс облигации, %.

– курс облигации, %.

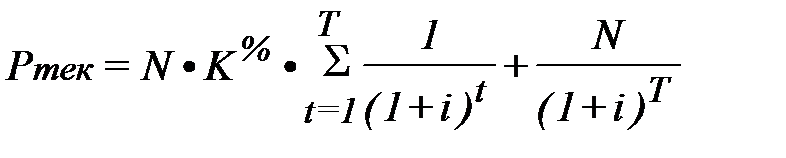

3.текущая стоимость облигации – сегодняшняя стоимость облигации с учетом будущих доходов. Если в качестве коэффициента дисконтирования используется рыночная норма доходности, то текущую стоимость облигации можно рассматривать в качестве рыночной цены. Текущая стоимость определяется по формуле

, (2.8)

, (2.8)

где  - ставка дисконтирования (норма текущей доходности), в долях %;

- ставка дисконтирования (норма текущей доходности), в долях %;

- срок погашения облигации.

- срок погашения облигации.

В случае облигации с нулевым купоном, т.е. без выплаты процентов в период обращения, текущая стоимость определяется

, (2.9)

, (2.9)

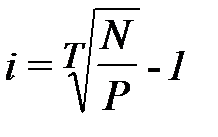

где  - ожидаемая инвестором норма доходности, в долях %.

- ожидаемая инвестором норма доходности, в долях %.

Из формулы (2.10) ожидаемая доходность определяется:

, (2.10)

, (2.10)

Виды доходности облигаций

Выделяют следующие виды доходности:

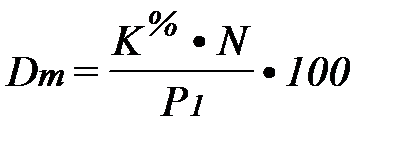

1. Текущая доходность - характеризует годовые (текущие) поступления относительно затрат на приобретение, определяется по формуле

, (2.11)

, (2.11)

где  - текущая доходность облигации, %;

- текущая доходность облигации, %;

- цена приобретения облигации, руб.

- цена приобретения облигации, руб.

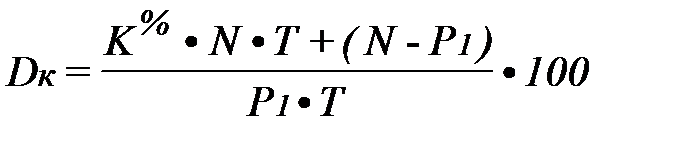

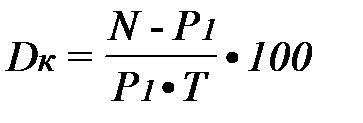

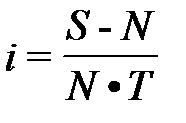

2. Конечная доходность – отражает оба источника дохода – купонный и дисконтный, определяется по формуле

, (2.12)

, (2.12)

где  - конечная доходность облигации, %;

- конечная доходность облигации, %;

- срок погашения облигации.

- срок погашения облигации.

Для бескупонной облигации формула (2.13) примет следующий вид:

, (2.13)

, (2.13)

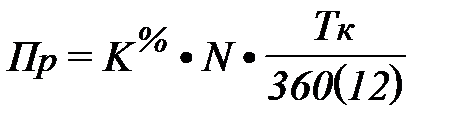

Иногда в расчетах требуется определить, какая сумма причитается по облигации за период, следующий за днем выплаты последнего купона. Сумма процентного дохода рассчитывается по формуле

, (2.14)

, (2.14)

где  - сумма причитающегося процентного дохода, руб.;

- сумма причитающегося процентного дохода, руб.;

- количество дней, или месяцев, прошедших после выплаты последнего купона.

- количество дней, или месяцев, прошедших после выплаты последнего купона.

ВЕКСЕЛЯ

· процентные - на сумму векселя начисляются проценты;

· дисконтные - выписываются или продаются с дисконтом;

Банковский вексель - одностороннее, ничем не обусловленное обязательство банка - эмитента векселя уплатить векселедержателю указанную в векселе сумму в установленный срок. Они делятся: процентные и дисконтные. Процентные продаются по номиналу, а при представлении векселя к погашению векселедержателю выплачивается номинал, а также проценты по нему. Дисконтные векселя продаются ниже номинала (со скидкой-дисконтом). Такие векселя определенно срочные, при продаже банк оговаривает срок погашения такого векселя. Все большим спросом в системе денежно-кредитных отношений пользуются банковские векселя двух видов: кредитные векселя и доходные (дисконтные) векселя, плательщиками по которым выступает банк:

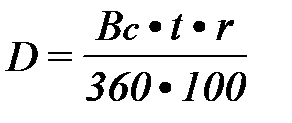

1. кредитные векселя - применяются для предоставления кредита (вексельный кредит) - процедура оформления кредита обычная, но вместо денежных средств, клиент получает вексель с определенной датой погашения. Процентная ставка по данному кредиту значительно ниже обычной кредитной ставки. Сумма процентов по вексельному кредиту определяется по формуле

, (3.1)

, (3.1)

где  - сумма процентов за вексельный кредит, руб.;

- сумма процентов за вексельный кредит, руб.;

- вексельная сумма, руб.;

- вексельная сумма, руб.;

- кредитная ставка, %

- кредитная ставка, %

- срок обращения векселя, дни или месяцы;

- срок обращения векселя, дни или месяцы;

- календарный фонд времени, дни или месяцы.

- календарный фонд времени, дни или месяцы.

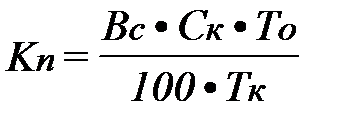

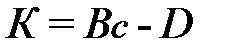

2. доходные (дисконтные) векселя – оформление векселя похоже на депозитный вклад, отличие от депозитного вклада состоит в том, что вексель можно продать, перепродать, расплатиться им. Величина дисконтной скидки определяется, исходя из депозитной ставки банка по формуле

, (3.2)

, (3.2)

где  - дисконтная скидка по векселю, руб.;

- дисконтная скидка по векселю, руб.;

- депозитная ставка, %

- депозитная ставка, %

Тогда цена размещения векселя определяется по формуле

, (3.3)

, (3.3)

где  - цена размещения векселя, руб.

- цена размещения векселя, руб.

Максимальный срок обращения векселя – 361 день, срок обращения коммерческого векселя в российской практике – 6 месяцев (не более 180 дней). Оплата (погашение) векселей осуществляется по номинальной стоимости. Коммерческие банки практикуют различные операции с векселями сторонних эмитентов. Все операции банка с векселями можно разделить на 2 класса:

1. кредитные операции – цель: получение денег до срока наступления платежа по векселям

2. комиссионные операции – нацеленные на наиболее удобное получение платежа по векселю по месту нахождения банка.

.

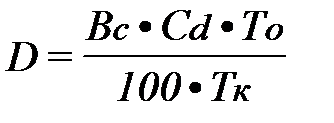

Сумма дисконта векселя (процентный платеж) при учете векселей определяется по формуле, аналогичной формуле (3.2)

, (3.4)

, (3.4)

где  - сумма дисконта векселя, руб.;

- сумма дисконта векселя, руб.;

- число дней с момента дисконтирования до даты погашения векселя

- число дней с момента дисконтирования до даты погашения векселя

(срок до наступления платежа по векселю);

- годовая учетная ставка, %.

- годовая учетная ставка, %.

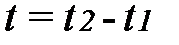

Срок до наступления платежа по векселю определяется по формуле

, (3.5)

, (3.5)

где  - срок платежа по векселю, дни;

- срок платежа по векселю, дни;

- момент сдачи векселя на учет, дни.

- момент сдачи векселя на учет, дни.

Дисконтированная величина векселя определяется по формуле

, (3.6)

, (3.6)

Для портфеля векселей иногда требуется определить средний срок платежа, который определяется по формуле

, (3.7)

, (3.7)

где  - сумма дисконтных чисел (для всех векселей);

- сумма дисконтных чисел (для всех векселей);

- общая сумма векселей, руб.

- общая сумма векселей, руб.

ДЕПОЗИТНЫЕ И СБЕРЕГАТЕЛЬНЫЕ СЕРТИФИКАТЫ БАНКА

При расчете дохода по сертификатам применяются формулы простых и сложных процентов.

1. Начисление простых процентов осуществляется по формуле

, (4.1)

, (4.1)

где  - величина простого процента, руб.;

- величина простого процента, руб.;

- номинал сертификата, руб.;

- номинал сертификата, руб.;

- годовая процентная ставка (в долях) по сертификату;

- годовая процентная ставка (в долях) по сертификату;

- срок обращения сертификата.

- срок обращения сертификата.

Сумма при погашении сертификата определяется по формуле

, (4.2)

, (4.2)

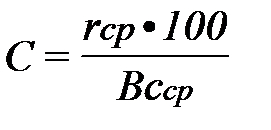

Доходность сертификата (годовая процентная ставка) определяется по формуле

, (4.3)

, (4.3)

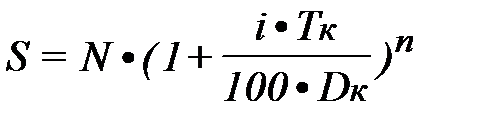

2. Начисление сложных процентов – проценты определяются с учетом капитализации прибыли. Начисленный доход присоединяется к основному вкладу и следующий процент берется уже от их суммы. Периодов капитализации в году может быть несколько, поэтому важно определить процент, причитающийся за конкретный период. Сумма при погашении сертификата определяется по формуле

, (4.4)

, (4.4)

где  - количество периодов капитализации за весь срок вложения средств;

- количество периодов капитализации за весь срок вложения средств;

- календарный фонд времени, дней, месяцев;

- календарный фонд времени, дней, месяцев;

- продолжительность одного периода капитализации, дней, месяцев.

- продолжительность одного периода капитализации, дней, месяцев.

ПРОИЗВОДНЫЕ ФИНАНСОВЫЕ ИНСТРУМЕНТЫ

Опционы. Фьючерсы

1.внутренняя стоимость опциона - разница между рыночной ценой актива на физическом рынке и ценой исполнения опциона (ценой страйк). Если вторая больше, чем первая, то внутренняя стоимость опциона равна нулю. Опцион, который имеет внутреннюю стоимость, называется «при деньгах», если он ее не имеет – «без денег». Опцион, цена исполнения которого близка к рыночной цене, называется «за деньги» (см. таблицу).