1.1 Краткая характеристика предприятия.

1.2 Структурный анализ активов и пассивов предприятия

1.3 Оценка финансовой устойчивости предприятия

1.4. Анализ ликвидности и платежеспособности предприятия

1.5 Оценка рентабельности и деловой активности предприятия

2. Оценка вероятности банкротства предприятия

2.1 Оценка вероятности банкротства по модели Альтамана

2.2 Оценка вероятности банкротства по модели Бивера

2.3 Интегральная оценка финансовой устойчивости на основе скоррингового анализа

2.4 Рейтинговая оценка вероятности банкротства

2.5 Синтетическая оценка результатов анализа и общие выводы по работе

Для проведения оценки финансового состояния необходимы следующие исходные данные:

- бухгалтерский баланс (форма №1);

-отчет о прибылях и убытках(форма №2);

- отчет о движении капитала (форма №3);

- отчет о движении денежных средств (форма №4);

- приложения к бухгалтерскому балансу ( форма №5).

В разделе "Краткая характеристика предприятия" должны быть приведены общие сведения о предприятии, его целях и задачах, о выпускаемой продукции, видах деятельности, основных поставщиках и покупателях, конкурентах, приоритетных направлениях развития.

В разделе "Структурный анализ активов и пассивов" должна быть представлена общая оценка динамики активов и пассивов предприятия получаемая путем сопоставления темпов прироста активов с темпами прироста финансовых результатов. Целью структурного анализа является изучение структуры и динамики средств предприятия и источников их формирования для ознакомления с общей картиной финансового состояния. Также в данном разделе проводится подробный горизонтальный и вертикальный анализ внеоборотных и оборотных активов предприятия. В этом же разделе проводится оценка имущественного потенциала предприятия по показателям, представленным в таблице 5.8.

Таблица 5.8

Оценка имущественного потенциала предприятия

| Наименование показателя | Расчет |

| Величина контролируемых организацией средств | Итог баланса |

| Доля основных средств в совокупной стоимости активов | Отношение стоимости основных средств к суммарной стоимости активов |

| Доля активной части основных средств | Отношение стоимости активной части основных средств к стоимости основных средств |

| Коэффициент износа основных средств | Отношение суммы накопленной амортизации основных средств к первоначальной стоимости основных средств |

| Коэффициент обновления | Отношение первоначальной стоимости поступивших за период основных средств к первоначальной стоимости основных средств на конец периода |

| Величина контролируемых организацией средств | Итог баланса |

| Доля основных средств в совокупной стоимости активов | Отношение стоимости основных средств к суммарной стоимости активов |

В разделе "Оценка финансовой устойчивости предприятия" должен быть определен тип финансовой устойчивости предприятия, рассчитаны показатели, представленные в таблице 5.9, и проведен их анализ.

Таблица 5.9

Оценка финансовой устойчивости предприятия

| Показатель | Обоз-наче-ние | Нормальное ограничение |

| 1. Коэффициент соотношения заемных и собственных средств | Кзс | <1 |

| 2. Коэффициент автономии | Ка | > 0,5 |

| 3.Коэффициент концентрации заемного капитала | Ккз | |

| 4. Коэффициент долгосрочного привлечения заемных средств | Кдп | |

| 5. Наличие собственных оборотных средств, тыс.р. | СОС | |

| 6. Наличие собственных и долгосрочных заемных источников формирования оборотных средств, тыс.р. | СОСД | |

| 7. Общая величина основных источников формирования запасов, тыс.р. | ОИ | |

| 8. Коэффициент маневренности | Км | 0,2÷0,5 |

| 9. Коэффициент обеспеченности собственными оборотными средствами | Коб | ≥0,1 |

| 10. Излишек (недостаток) собственных оборотных средств для формирования запасов, тыс.р. | ±СОС | + |

| 11. Излишек (недостаток) собственных и долгосрочных заемных источников формирования запасов, тыс.р. | ±СОСД | + |

| 12. Излишек (недостаток) общей величины основных источников формирования запасов, тыс.р. | ±ОИ | + |

В данном разделе также целесообразно рассчитать показатель "финансового рычага" и проанализировать целесообразность и рациональность используемых кредитов, рассчитать издержки, связанные с привлечением кредитов.

Также в данном разделе должны быть определены факторы, негативно влияющие на финансовую устойчивость анализируемого предприятия.

В разделе "Оценка ликвидности и платежеспособности" проводится оценка ликвидности баланса предприятия по следующим этапам:

1) группировка статей актива баланса по степени ликвидности ( таблица 5.10)

Таблица 5.10

| Наименование актива | Обозначение |

| 1.Наиболее ликвидные активы (Денежные средства) | А1 |

| 2.Быстрореализуемые активы (Дебиторская задолженность (< 12 мес.) и краткосрочные финансовые вложения | А2 |

| 3.Медленно реализуемые активы (Дебиторская задолженность>12 мес., запасы за вычетом РБП и «прочие оборотные средства») | А3 |

| 4. Труднореализуемые активы (Внеоборотные активы и расходы будущих периодов) | А4 |

2) группировка статей пассива баланса по степени срочности обязательств ( таблица 5.11)

Таблица 5.11

| Наименование пассива | Обозначение |

| 1.Наиболее срочные пассивы (Кредиторская задолженность и «Прочие краткосрочные обязательства») | П1 |

| 2.Краткосрочные пассивы (Краткосрочные кредиты и займы и задолженность участникам по выплате доходов) | П2 |

| 3.Долгосрочные пассивы (Долгосрочные обязательства) | П3 |

| 4.Постоянные пассивы (Капитал и резервы, доходы будущих периодов, резервы предстоящих расходов и платежей.) | П4 |

3) расчет показателей ликвидности:

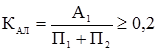

1. Коэффициент абсолютной ликвидности (Кал):

(5.1)

(5.1)

Показывает, какую часть краткосрочных обязательств предприятие может погасить в настоящее время. Нормальное ограничение показателя К АЛ ³ 0,2 ¸ 0,5.

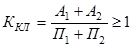

2. Коэффициент критической ликвидности (Ккл):

(5.2 )

(5.2 )

Характеризует ожидаемую платежеспособность предприятия на период, равный средней продолжительности одного оборота дебиторской задолженности. В западной литературе приводится ориентировочное нижнее значение показателя -1, а в методике Сбербанка РФ - К КЛ ³ 0,8.

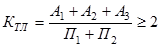

3. Коэффициент текущей ликвидности (коэффициент покрытия) (Ктл):

(5.3)

(5.3)

Показывает платежные возможности предприятия, оцениваемые при условии не только своевременных расчетов с дебиторами и благоприятной реализацией готовой продукции, но и продажи в случае необходимости прочих элементов материальных оборотных средств. Нормальным для данного коэффициента считается значение около двух и выше.

Оценка платежеспособности предприятия включает расчет показателей, представленных в таблице 5.12.

Таблица 5.12

Показатели, характеризующие платежеспособность предприятия

| Наименование показателя | Расчет |

| Коэффициент общей платежеспособности | Отношение активов предприятия к обязательствам |

| Коэффициент соотношения денежных средств и чистого оборотного капитала | Отношение денежных средств к чистому оборотному капиталу |

| Коэффициент соотношения запасов и чистого оборотного капитала | Отношение запасов к чистому оборотному капиталу |

| Коэффициент соотношения дебиторской и кредиторской задолженности | Отношение дебиторской задолженности к кредиторской задолженности |

Также анализируются причины неплатежеспособности исследуемого предприятия.

В разделе "Оценка рентабельности и деловой активности предприятия" рассчитываются показатели, представленные в таблице 5.13.

Таблица 5.13

| Показатели рентабельности | |

| Рентабельность активов | Отношение прибыли до налогообложения к среднегодовой стоимости активов |

| Рентабельность собственного капитала | Отношение прибыли до налогообложении к среднегодовой стоимости собственного капитала предприятия |

| Чистая рентабельность активов | Отношение чистой прибыли к среднегодовой стоимости активов |

| Чистая рентабельность собственного капитала | Отношение чистой прибыли к среднегодовой стоимости собственного капитала |

| Наименование показателя | Алгоритм расчета |

| Экономическая рентабельность активов | Отношение суммы прибыли до налогообложения и процентам, выплаченным по кредитам к среднегодовой стоимости активов |

| Рентабельность продукции | Отношение прибыли от реализации к затратам на производство и реализацию |

| Рентабельность продаж | Отношение прибыли от реализации к выручке от реализации |

| Чистая рентабельность продаж | Отношение чистой прибыли к выручке от реализации |

| Показатели деловой активности | |

| Производительность труда | Отношение выручки от реализации продукции к среднесписочной численности персонала |

| Фондоотдача | Отношение выручки от реализации к среднегодовой стоимости основных фондов |

| Оборачиваемость оборотных средств | Отношение выручки от реализации к средней величине оборотных средств за период |

| Длительность оборота оборотных средств | Отношение длительности периода к коэффициенту оборачиваемости оборотных средств |

| Оборачиваемость запасов | Отношение затрат на производство к средней величине производственных запасов за период |

| Длительность оборота запасов | Отношение продолжительности отчетного периода к коэффициенту оборачиваемости запасов |

| Оборачиваемость дебиторской задолженности | Отношение выручки от реализации продукции к средней величине дебиторской задолженности |

| Длительность оборота дебиторской задолженности | Отношение продолжительности отчетного периода к коэффициенту оборачиваемости дебиторской задолженности |

| Оборачиваемость кредиторской задолженности | Отношение выручки от реализации к средней величине кредиторской задолженности за период |

| Длительность оборота кредиторской задолженности | Отношение продолжительности отчетного периода к коэффициенту оборачиваемости кредиторской задолженности |

| Оборачиваемость активов | Отношение выручки от реализации к среднегодовой величине активов |

| Оборачиваемость собственного капитала | Отношение выручке от реализации продукции к среднегодовой величине собственного капитала предприятия |

| Оборачиваемость собственного капитала | Отношение выручке от реализации продукции к среднегодовой величине собственного капитала предприятия |

| Продолжительность операционного цикла | Длительность оборота запасов и дебиторской задолженности |

| Продолжительность финансового цикла | Разница между продолжительностью операционного цикла и длительностью оборота кредиторской задолженности |

Также при анализе показателей рентабельности проводится факторный анализ данных показателей.

В конце делается общий вывод о финансовом состоянии исследуемого предприятия.

Вторая часть индивидуального задания включает оценку вероятности банкротства предприятия и состоит из следующих подразделов:

2.1 Оценка вероятности банкротства по модели Альтмана.

Z = 1,2 x X1 + 1,4 x X2 + 3,3 x X3 + 0,6 x X4 + X5 ( 5.4)

Для удобства сведем условные обозначения и алгоритм расчета всех используемых в формуле показателей в таблицу 5.14.

Таблица 5.14

Условные обозначения и алгоритм расчета используемых в формуле показателей

| Обозначе-ние, использованное в формуле 3.10 | Общая формула для расчета | Формула для расчета с расшифровкой по статьям баланса | Условные обозначения |

| 1 | 2 | 3 | 4 |

| X1 | Оборотный капитал / Совокупные активы | (A1 + A2 + A3)/В | A1 - денежные средства и краткосрочные финансовые вложения (наиболее ликвидные активы), тыс. р.; А 2 - быстрореализуемые активы; А 3 - медленно реализуемые активы, тыс. р.; В – валюта баланса, тыс.р. |

| Х2 | Чистая прибыль / Совокупные активы | Чистая прибыль/В | В – валюта баланса, тыс.р. |

| X3 | Прибыль до налогообложения / Совокупные активы | Прибыль до налогообложения/В | В – валюта баланса, тыс.р. |

| X4 | Рыночная стоимость акций / Суммарная задолженность | Рыночная стоимость акций / П1 + П2 + П3 | П 1 - величина краткосрочной задолженности (наиболее срочные обязательства), тыс. р.; П 2 - величина краткосрочных займов и кредитов (краткосрочные обязательства), тыс. р.; П 3 - величина долгосрочных займов и кредитов (долгосрочные обязательства), тыс. р. |

| X5 | Выручка от продаж / Совокупные активы | Выручка от продаж/В | В – валюта баланса, тыс.р. |

При значении Z <= 1,8 вероятность банкротства очень высока, при Z от 1,9 до 2,7 вероятность банкротства средняя, при Z от 2,8 до 2,9 вероятность банкротства невелика, при Z >= 3,0 вероятность банкротства очень низкая.

Различные темпы инфляции, разные системы налогообложения и прочие отличия требуют уточнения линейной модели Альтмана применительно к условиям российской экономики. Пятифакторная модель Э. Альтмана применяется в условиях развития рынка ценных бумаг. На предприятиях, акции которых на рынке не котируются, в виде исключения можно при расчете коэффициента К4 использовать в числителе уставный капитал и добавочный капитал.

В рассматриваемой модели первый фактор представляет собой долю покрытия активов собственным оборотным капиталом и характеризует платежеспособность предприятия; второй и четвертый - отражают структуру капитала; третий - рентабельность активов, исчисленную исходя из балансовой прибыли; пятый - оборот капитала.

2.2 Оценка вероятности банкротства по модели Бивера

Известный финансовый аналитик Уильям Бивер предложил свою систему показателей для оценки финансового состояния предприятия с целью диагностики банкротства. Бивер рекомендовал исследовать треиды показателей для диагностики банкротства.

Система показателей Бивера и их значения для диагностики банкротства представлены в таблице 5.15.

Таблица 5.15

Система показателей У.Бивера для диагностики банкротства

| Показатель | Расчет | Нормативные значение показателей | ||

| 1 | 2 | 3 | 4 | 5 |

| 1. Коэффициент Бивера | Чистая прибыль – Амортизация Долгосрочные + Краткосрочные обязательства обязательства | 0,4-0,45 | 0,17 | -0,15 |

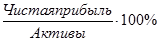

| 2. Рентабельность активов |

| 6-8 | 4 | -22 |

| 3. Финансовый леверидж | Долгосрочные + Краткосрочные обязательства обязательства Активы |

|

|

|

| 4. Коэффициент покрытия активов чистым оборотным капиталом | Собственный - Внеоборотные капитал активы Активы | 0,4 |

|

|

| 5. Коэффициент покрытия | Оборотные активы Краткосрочные обязательства |

|

|

|

колонка 3 – для благополучных предприятий;

колонка 4 – за 5 лет до банкротства;

колонка 5 – за 1 год до банкротства.

2.3 Интегральная оценка финансовой устойчивости на основе скоррингового анализа

Методика представляет собой суммирование трех основных показателей, характеризующих платежеспособность предприятия, с определенными весовыми коэффициентами.

В соответствии со скоринговой моделью с тремя балансовыми показателями предприятия имеют следующее распределение по классам :

I - предприятия с хорошим запасом финансовой устойчивости, позволяющим быть уверенным в возврате заемных средств;

II - предприятия, демонстрирующие некоторую степень риска по задолженности, но еще не рассматриваются как рискованные;

III - проблемные предприятия;

IV - предприятия с высоким риском банкротства даже после принятия мер по финансовому оздоровлению;

V - предприятия высочайшего риска, практически несостоятельные

Таблица 5.16

Группировка предприятий на классы по уровню

платежеспособности

| Показатель | Границы классов согласно критериям | ||||

| 1 | 2 | 3 | 4 | 5 | |

| Рентабельность совокупного капитала, % | 30% и выше – 50 баллов | от 29,9% до 20% - от 49,9 до 35 баллов | от19,9 до 10% - от 34,9 до 20 баллов | от 9,9 до 1% от 19,9 до 5 баллов | менее 1% - о баллов |

| Коэффициент текущей ликвидности | 2,0 и выше – 30 баллов | от 1,99 до 1,7 – от 29,9 до 20 баллов | от 1.69 до 1,4 – от 19,9 до 10 баллов | от 1,39 до 1,1 – от 9,9 до 1 балла | 1 и ниже 0 баллов |

| Коэффициент финансовой независимости | 0,7 и выше – 20 баллов | от 0,69 до 0,45 – от 19,9 до 10 баллов | от 0,44 до 0,3 – от 9,9 до 5 баллов | от 0,29 до 0,2 – от 5 до 1 балла | менее 0,2 - 0 баллов |

| Границы классов | 100 баллов | от 99 до 65 баллов | от 64 до 35 баллов | от 34 до 6 баллов | 0 баллов |

2.4 Рейтинговая оценка вероятности банкротства

R = 2* K 1 + 0,1* K 2 + 0,08* K 3 + 0,45* K 4 + K 5, ( 5.5)

Где K1 = Собственные оборотные средства / Оборотные активы (коэффициент обеспеченности собственными средствами),

K2 = Оборотные активы / Краткосрочные обязательства (коэффициент текущей ликвидности),

K3 = Выручка-нетто / Сумма активов (коэффициент оборачиваемости активов),

K4 = Чистая прибыль (убыток) / Выручка (чистая рентабельность продаж),

K5 = Чистая прибыль (убыток) / Собственный капитал (чистая рентабельность собственного капитала).

Если расчетное значение рейтингового числа превышает единицу, то для такой организации банкротство маловероятно, в противном случае финансовое состояние предприятия характеризуется как неудовлетворительное и ему может угрожать банкротство

2.5 Синтетическая оценка результатов анализа и общие выводы по работе

Практическое занятие № 6