3. Уровень налогообложения. Чем он больше, тем меньше инвестиции.

4. Темпы инфляции. Чем он больше, тем меньше инвестиции.

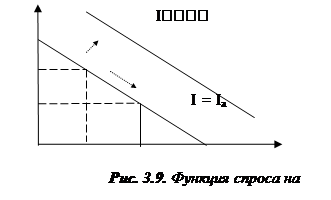

В долгосрочном периоде к факторам, влияющим на инвестиции относятся факторы, меняющие величину автономных инвестиций и приводящие к сдвигу графика спроса на инвестиции (например, с I к I’, см. рис.3.9). К ним относятся: технологические изменения; моральный и физический износ основных фондов; налоги; рост стоимости оборудования; ожидания инвестора относительно рентабельности предприятия; инновации и другие.

Изменения инвестиций под воздействием перечисленных факторов в краткосрочном периоде приводит к изменению эффективного спроса, в то время как объем совокупного предложения остается неизменным. В долгосрочном периоде, изменения инвестиций вызывают не только изменение совокупного спроса, но и совокупного предложения.

При этом существует два принципиальных отличия между классической и кейнсианской моделями в понимании инвестиций и сбережений: во-первых, в классической модели потребление определялось как остаток от суммы, из которой делались сбережения; в кейнсианской модели, вследствие склонности людей к сбережению, оно определяется как остаток от располагаемого дохода за вычетом потребления; во-вторых, в классической модели сбережения являются функцией процентной ставки, а равновесие между ними и инвестициями определяется благодаря ее гибкости; в кейнсианской модели инвестиции зависят от процентной ставки, а сбережения – от располагаемого дохода, то есть они определяются различными факторами и осуществляются разными субъектами: сбережения - домохозяйствами, а инвестиции – фирмами.

Изменение любого из компонентов автономных расходов (государственных расходов, налогов, сбережений, инвестиций, чистого экспорта и т.д.) вызывает изменение национального дохода на величину большую, чем первоначальный рост расходов, что привело к возникновению такого понятия как мультипликатор. В частности, мультипликатор инвестиций – это коэффициент, показывающий соотношение величины изменения равновесного дохода к соответствующей ей и вызвавшей ее величине изменения расходов на инвестиции.

МУЛЬТИПЛИКАТОР

МУЛЬТИПЛИКАТОР

Понятие мультипликатора впервые было введено в экономическую теорию Р.Ф. Каном в его статье «Отношение внутренних инвестиций к безработице»[5]. Основное положение, из которого он исходил в этой статье, заключается в следующем: если принять, что склонность к потреблению, а также некоторые другие условия в гипотетических обстоятельствах заданы, и если представить себе, что монетарные органы или какие-либо другие государственные органы примут меры, направленные на стимулирование или замедление инвестиций, то изменения в величине занятости окажутся функцией от изменений в сумме чистых инвестиций. Р.Кан видел свою цель в том, чтобы установить общие принципы, с помощью которых можно исчислить количественное отношение между приростом чистых инвестиций и вызываемым им приростом совокупной занятости.

Антология экономической классики/ Сост. И.А.Столярова. – М.: «ЭКОНОВ»,

«Ключ», 1993. - С. 225.

Эффект мультипликатора инвестиций позволяет объяснить, каким образом крайне малые изменения инвестиций (сдвиг графика спроса на инвестиции – рис.3.8) позволяют гораздо в большем объеме изменить совокупный доход, а, следовательно, и занятость.

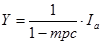

Абстрагируясь от чистого экспорта, государственных расходов и автономного потребления, можно представить совокупный доход как сумму потребления (C) и инвестиций (I), вследствие чего условие равновесия примет вид: Y = Ia + С (У) = Ia + mpcY или Ia = Y (1 - mpc), следовательно:  . Соответственно, мультипликатор инвестиций имеет вид:

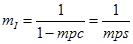

. Соответственно, мультипликатор инвестиций имеет вид:  и принимает значения больше 1. Исходя из этого, мультипликатор тем больше, чем больше предельная склонность к потреблению и чем меньше предельная склонность к сбережению (чем круче линия S на рис.3.8).

и принимает значения больше 1. Исходя из этого, мультипликатор тем больше, чем больше предельная склонность к потреблению и чем меньше предельная склонность к сбережению (чем круче линия S на рис.3.8).

С другой стороны, совокупный доход можно представить и как сумму потребления (C) и сбережений (S), вследствие чего доход примет вид: Y = S( Y) + С (У). Следовательно, равновесие достигается при Ia + С (У) = S( Y) + С (У) или Ia = S( Y), то есть на пересечении графиков сбережений и инвестиции (точка В1 на рис.3.8). Это одна из двух интерпретаций равновесия в кейнсианской модели, предполагающая равенство сбережений и инвестиций, а также нахождение точки равновесия на пересечении их графиков. Вторая интерпретация будет рассмотрена в параграфе 3.5.

В отличие от классической модели, где связь между сбережениями и инвестициями устанавливается через ставку процента, в кейнсианской модели равенство сбережений и инвестиций является результатом изменения совокупного дохода. Инвестиции вызывают рост совокупного дохода, что способствует увеличению сбережений в объеме, соответствующем этому изменению. Если же сбережения превышают инвестиции, то доход будет постепенно уменьшаться до тех пор, пока сбережения не будет соответствовать инвестициям.

При изменении автономных инвестиций на величину ∆ Iа (на рис. 3.8 - сдвиг графика инвестиций с I1 к I2) равновесие в экономике сместится в точку В2 и национальный доход изменится в том же направлении, но на большую величину (с Y1 до Y2), обусловленную величиной мультимликатора инвестиций. Таким образом, эффект мультипликатора приводит к совершенствованию совокупного спроса, но не влияет на совокупное предложение. Увеличение инвестиционных расходов вызывает рост доходов инвесторов, что, в свою очередь, влечет рост их расходов на потребление. Увеличение потребления приводит к росту эффективного спроса, что, в свою очередь, ведет к росту дохода. Этот цикл многократно повторяется и постепенно угасает в точке, в которой сбережения, компенсируют возникший прирост инвестиций.