Тема 8. Фискальная политика

План

8.1 Краткосрочные и долгосрочные цели бюджетно-налоговой политики и ее инструменты. Мультипликатор государственных расходов.

8.2 Мультипликатор налогов. Мультипликатор сбалансированного бюджета.

8.3. Дискреционная и недискреционная фискальная политика. Бюджетные дефициты и излишки. Встроенные стабилизаторы экономики. Циклический и структурный дефициты госбюджета.

8.4 Воздействие бюджетного излишка на экономику. Инфляционные и неинфляционные способы финансирования бюджетного дефицита. Сеньораж. Эффект вытеснения. Проблемы увеличения налоговых поступлений в государственный бюджет.

Рекомендуемая учебная литература

1. Мэнкью Н.Г. Макроэкономика. Гл. 9.

2. Макконнелл К., Брю С. Экономикс. Гл. 8, 14.

3. Дорнбуш Р., Фишер С. Макроэкономика. Гл. 3, § 4—7; гл. 5; гл. 16, § 1-3.

4. Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. Гл. 28.

5. Долан Э. Макроэкономика. Гл. 7.

6. Долан Э., Кемпбелл К., Кемпбелл Р. Деньги, банковское дело и денежно-кредитная политика. Гл. 18.

7. Линвуд Т. Гайгер. Макроэкономическая теория и переходная экономика. Гл. 5, 7.

8. Хейне П. Экономический образ мышления. Гл. 18, 19.

9. Эклунд К. Эффективная экономика. Гл. 6.

8.1. Краткосрочные и долгосрочные цели бюджетно-налоговой политики и ее инструменты. Мультипликатор государственных расходов

Кейнсианский крест показывает, как устанавливается равновесный объем производства Y при данном уровне планируемых инвестиций I, государственных расходов G и налоговых отчислений T.

Так как равновесный уровень национального производства может быть достигнут вне состояния полной занятости ресурсов (вследствие неэффективности совокупного спроса), то образовавшийся разрыв может быть аннулирован с помощью инструментов государственного регулирования экономики: изменения величины государственных расходов G и налоговых отчислений в госбюджет Т.

Бюджетно-налоговая (фискальная) политика — меры правительства по изменению государственных расходов, налогообложения и состояния государственного бюджета, направленные на обеспечение полной занятости, равновесия платежного баланса и экономического роста при производстве неинфляционного ВВП.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов G, снижение налогов Т или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной кредитно-денежной политикой Центрального Банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов G, увеличение налогов T или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более долгом периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создает предпосылки для разрушения экономического потенциала, что нередко встречается в экономиках переходного периода, в том числе и в Украине.

В краткосрочной перспективе меры бюджетно-налоговой политики сопровождаются эффектами мультипликаторов государственных расходов, налогов и сбалансированного бюджета.

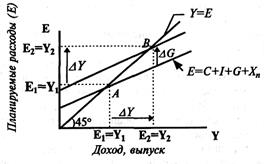

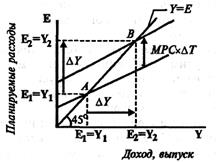

Если государственные расходы увеличиваются на ΔG, то кривая планируемых расходов сдвигается вверх на эту же величину (см. рис. 1), а равновесный объем производства возрастает от Y1 до Y2 на величину ΔY = ΔG x mg, где mg — мультипликатор государственных расходов.

Мультипликационный процесс начинается, когда расходы возрастают на ΔG и увеличивают доход на ту же величину, что в свою очередь дает прирост потребления на величину bxΔG. Этот рост потребления вновь увеличивает расходы и доход, что снова приводит к росту потребления на величину b2xΔG и т.д. Совокупный эффект равен:

первоначальное изменение расходов = ΔG;

первоначальное изменение расходов = ΔG;

первое изменение потребления = bxΔG;

второе изменение потребления = b2хΔС\

Δ Y = Δ G (1 + b + b 2 +…)

Мультипликатор государственных расходов

Эта элементарная модель получила название простого мультипликатора Кейнса.

Величина мультипликатора государственных расходов и равновесный объем выпуска могут быть найдены в результате решения системы уравнений:

Y= С + I + G— основное макроэкономическое тождество;

C= а + bY— потребительская функция.

Подстановка потребительской функции в основное макроэкономическое тождество позволяет определить равновесный объем производства:

Y = a+bY+I+G => Y-bY = a+I+G => Y(1-b) = a+I+G.

, где

, где

(a+I+G) — автономные расходы, независящие от величины дохода Y,

— мультипликатор, который показывает, насколько возрастает равновесный уровень дохода в закрытой экономике в результате роста не только государственных, но и любого из автономных расходов на единицу.

— мультипликатор, который показывает, насколько возрастает равновесный уровень дохода в закрытой экономике в результате роста не только государственных, но и любого из автономных расходов на единицу.

Основным фактором, определяющим величину мультипликатора, является предельная склонность к потреблению b ( MPC ).

С учетом налогообложения дохода Y изменится вид потребительской функции и, соответственно, модель мультипликатора:

, где

, где

— мультипликатор расходов в закрытой экономике;

— мультипликатор расходов в закрытой экономике;

t — предельная налоговая ставка.

Предельная налоговая ставка — соотношение между приростом суммы вносимого налога и приростом дохода:

, где

, где

t — предельная ставка налогообложения;

ΔT— прирост суммы вносимого налога;

ΔY— прирост дохода.

Прогрессивная система налогообложения является фактором, способствующим ослаблению эффекта мультипликатора и стабилизации уровней занятости и выпуска. Чем ниже ставки налогообложения, тем, при прочих равных условиях, более значителен эффект мультипликатора.

Эффект мультипликатора государственных расходов в открытой экономике относительно ниже, чем в закрытой.

В открытой экономике величина мультипликатора госрасходов и равновесный объем выпуска могут быть найдены в результате решения системы уравнений:

, где

, где

Y= С + I + G— основное макроэкономическое тождество;

C= а + bY— потребительская функция.

Xn=g-m'Y,— функция чистого экспорта.

, где

, где

мультипликатор государственных расходов в открытой экономике;

мультипликатор государственных расходов в открытой экономике;

m' — предельная склонность к импортированию.

8.2 Мультипликатор налогов. Мультипликатор сбалансированного бюджета

Аналогичное мультипликативное воздействие на равновесный уровень дохода окажет и снижение налогов Т. Если налоговые отчисления снижаются на ΔТ, то располагаемый доход Yd = Y - Т возрастает на величину ΔТ (см. рис. 2). Потребительские расходы соответственно увеличиваются на величину ΔТxb, что сдвигает вверх кривую планируемых расходов и увеличивает равновесный объем производства Y1 до Y2 на величину  , где

, где  мультипликатор налогов.

мультипликатор налогов.

Механизм налоговой мультипликации, как и в случае с государственными расходами, связан с многократной реакцией потребления на однократное изменение налогов:

налоги снижаются на ΔT↓ =>

=> располагаемый доход увеличивается на ΔТ↑ =>

=> потребление увеличивается на bxΔT↑ =>

=> совокупные расходы увеличиваются на bхΔТ↑ =>

=> совокупный доход увеличивается на bxΔT↑ =>

=> потребление увеличивается на b(bхΔТ)↑ =>

=> совокупные расходы увеличиваются на b2xΔT↑ =>

=> совокупный доход увеличивается на b2хΔТ↑ =>

=> потребление увеличивается на b(b2хΔТ) ↑=> и т.д.

Если предположить, что все налоговые отчисления в государственный бюджет зависят от динамики текущего дохода Y, то налоговая функция принимает вид

T = tY, где t — предельная налоговая ставка.

В этом случае функция потребления имеет вид:

С = а + b (Y- tY) = а + b (1 - t)Y, а модель налогового мультипликатора принимает вид

, где

, где

mt — налоговый мультипликатор в закрытой экономике. Полная налоговая функция имеет вид T=Ta+tY, где

Та — автономные налоги, независящие от величины текущего дохода Y (например, налога на недвижимость, наследство и т.д.); t — предельная налоговая ставка.

С учетом функциональной зависимости налоговых отчислений T от дохода Y функция потребления принимает вид С = а + b[Y - (Та + tY)].

В этом случае модель равновесного объема производства в открытой экономике имеет вид

— мультипликатор налогов в открытой экономике.

— мультипликатор налогов в открытой экономике.

При этом суммарное изменение дохода ΔY в результате одновременного изменения величин госрасходов и автономных налогов определяется как

Если государственные расходы и автономные налоговые отчисления возрастают на одну и ту же величину, то и равновесный объем производства возрастает. В этом случае говорят о мультипликаторе сбалансированного бюджета, который всегда равен или меньше единицы.

Мультипликатор сбалансированного бюджета не предполагает абсолютного устранения любых бюджетных дефицитов или излишков. Речь идет о сбалансировании изменений в доходной и расходной частях бюджета, то есть о сохранении равенства ΔT = ΔG, где под символом ΔТ обобщенно обозначаются все изменения доходов бюджета, а под символом ΔG — все изменения расходов бюджета.

Если, например, государственные расходы возросли на ΔG, то равновесный объем производства возрастет на величину

Если правительство одновременно повысит автономные налоги на ΔТа = ΔG, то равновесный объем выпуска снизится на величину

Мультипликативный эффект от снижения налогов слабее, чем от увеличения государственных расходов, что алгебраически выражается в превышении мультипликатора госрасходов над налоговым мультипликатором. Это является следствием более сильного воздействия госрасходов на величины дохода и потребления (по сравнению с изменением налогов). Данное различие является определяющим при выборе инструментов фискальной политики. Если она нацелена на расширение государственного сектора экономики, то для преодоления циклического спада увеличиваются госрасходы (что дает сильный стимулирующий эффект), а для сдерживания инфляционного подъема увеличиваются налоги (что является относительно мягкой ограничительной мерой).

Если фискальная политика нацелена на ограничение государственного сектора, то в фазе циклического спада снижаются налоги (что дает относительно небольшой стимулирующий эффект), а в фазе циклического подъема снижаются госрасходы, что позволяет относительно быстро снизить уровень инфляции.

8.3 Дискреционная и недискреционная фискальная политика. Бюджетные дефициты и излишки. Встроенные стабилизаторы экономики. Циклический и структурный дефициты госбюджета

Дискреционная фискальная политика — целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная фискальная политика — автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВВП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически, в результате действия встроенных стабилизаторов экономики.

"Встроенный" (автоматический) стабилизатор — экономический механизм, позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов (в том числе страхование по безработице) и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы "включаются" без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических "амортизаторов" колебаний совокупного спроса.

Циклический дефицит (излишек) — дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности.

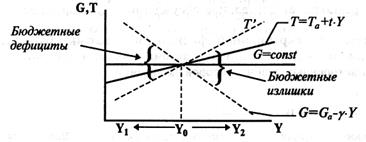

В фазе циклического подъема Y2>Y0, и поэтому налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается (см. рис. 3).

В фазе циклического спада Y1<Y0, и поэтому налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Величины циклических дефицитов и излишков определяются степенью "крутизны" графиков налоговой и бюджетной функций. Угол наклона налоговой функции Т определяется величиной предельной налоговой ставки t, а угол наклона функции государственных расходов G — величиной γ, которая характеризует соотношение между изменением суммы получаемого трансферта и изменением величины дохода. Соответственно, чем выше уровень дохода, тем выше вносимый налог и ниже трансферт, получаемый от государства.

Даже в том случае, когда все государственные расходы G упрощенно представлены как неизменная величина, независящая от динамики текущего дохода, степень встроенной стабильности экономики оказывается тем выше, чем выше уровень налоговых ставок t и чем, соответственно, круче линия Т. В положении Т' величины циклических бюджетных дефицитов и излишков больше, чем в положении Т, и поэтому встроенные стабилизаторы оказывают более сильное воздействие на рост или снижение совокупного спроса.

В то же время увеличение степени встроенной стабильности экономики противоречит другой, более долгосрочной цели бюджетно-налоговой политики — укреплению стимулов к расширению предложения факторов производства и росту экономического потенциала. Стимулы к инвестированию, предпринимательскому риску и труду оказываются относительно сильнее при сравнительно более пологой кривой налоговой функции, что может быть достигнуто путем снижения предельных ставок налогообложения. Однако это снижение сопровождается сокращением величин циклических бюджетных дефицитов и излишков, а следовательно, и снижением степени встроенной стабильности экономики. Выбор между краткосрочными и долгосрочными эффектами фискальной политики является сложной макроэкономической проблемой как для индустриальных, так и для переходных экономик.

Встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВВП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов. В результате возникает структурный дефицит (излишек) государственного бюджета — разность между расходами (доходами) и доходами (расходами) бюджета в условиях полной занятости. Циклический дефицит нередко оценивается как разность между фактической величиной бюджетного дефицита и структурным дефицитом.

В таблице 1 приведены данные о динамике фактического и структурного дефицита государственного бюджета в среднем по двум группам стран — «ведущие индустриальные страны» и «остальные индустриальные страны».

Таблица 1. Индустриальные страны: доля бюджетного дефицита в ВВП (в %)

| 1980-1989 | 1990 | 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 2001 | |

| 1. Ведущие индустриальные страны* | ||||||||||

| - фактический дефицит | -3,0 | -2,1 | -2,7 | -3,8 | -4,3 | -3,5 | -3,3 | -2,9 | -2,3 | -1,5 |

| -отклонение ВВП** | -0,4 | 2,7 | 8,5 | -0,4 | -1,8 | -1,2 | -1,4 | -1,4 | -1,1 | Э,2 |

| -структурный дефицит *** | -2,8 | -3,3 | -3,0 | -3,5 | 3,3 | -2,7 | -2,5 | -2,1 | -1,6 | -1,5 |

| 2. Остальные индустриальные страны**** | ||||||||||

| - фактический дефицит | -4,1 | -2,5 | -3,8 | -4,7 | -6,0 | -5,1 | -4,4 | -2,9 | -2,0 | -1,6 |

| -отклонение ВВП** | -0,6 | 2,5 | 1,1 | -0,1 | -2,3 | -1,6 | -1,2 | -1,2 | -1,1 | -0,1 |

| -структурный дефицит *** | -3.8 | -4,3 | -4,8 | -4,7 | •4,3 | -3.8 | -3,5 | -2,1 | -1,4 | -1,5 |

*Эта группа объединяет страны «большой семерки». **Показатель «Отклонение ВВП» представляет собой величину относительного отклонения фактического ВВП от его потенциального уровня. ***Структурный дефицит государственного бюджета в среднем по группе стран выражен в процентном отношении к среднему потенциальному объему выпуска. ****Эта группа стран в 1980-1989 гг. включала Испанию, Нидерланды, Бельгию, Швецию, Австрию, Данию, Ирландию, Австралию и Новую Зеландию. В последующий период в нее также были включены Финляндия, Греция, Норвегия и Португалия. Источник: World Economic Outlook, October 1996, pp. 22-23.

Сложности определения уровня полной занятости ресурсов, естественного уровня безработицы и потенциального объема выпуска затрудняют расчеты структурных дефицитов (излишков) государственного бюджета как в индустриальных, так и в переходных экономиках, хотя именно на основе динамики этих макроэкономических индикаторов оценивается эффективность мер фискальной политики в долгосрочной перспективе. Поэтому при разработке стратегий стабилизации и структурных реформ в переходных экономиках приходится опираться на оценки общего бюджетного дефицита, динамика которых представлена в таблице 2.

Таблица 2. Доля общего дефицита государственного бюджета в ВВП (в %) в странах с переходной экономикой

| Страны | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 |

| Албания | -20,0 | -16,0 | -7,0 | -10,3 | -11,7 | -12,6 | -10,4 |

| Армения | -37,6 | -56,0 | -16,4 | -11,1 | -9,3 | -6,7 | |

| Азербайджан | 3,5 | -15,3 | -11,4 | -4,3 | -2,8 | -1,7 | -4,2 |

| Белоруссия | -2,8 | -4,2 | -2,6 | -1,9 | -1,6 | -1,2 | |

| Болгария | -5,2 | -15,7 | -5,8 | -6,3 | -12,7 | -2,5 | 0,9 |

| Хорватия | -4,0 | -0,7 | 1,5 | 0,9 | -0,5 | -1,4 | |

| Чешская Республика | -2,1 | 1,4 | -1,2 | 0,2 | -0,4 | -1,4 | -1,4 |

| Эстония | -0,3 | -1Д | 1,3 | -0,5 | -1,5 | 1,8 | -0,3 |

| Грузия | -34,5 | -26,2 | -16,5 | -5,3 | -4,5 | -5,0 | |

| Венгрия | -7,6 | -8,9 | -8,6 | -6,2 | -3,1 | -4,9 | -4,6 |

| Казахстан | -7,3 | -1,2 | -7,1 | -3,2 | -5,3 | -7,0 | -8,0 |

| Киргизия | -17,6 | -13,5 | -7,7 | -17,3 | -9,5 | -9,0 | -8,8 |

| Латвия | -0,8 | 0,6 | -4,0 | -3,9 | -1,7 | 0,1 | -0,8 |

| Литва | 0,5 | -4,9 | -4,8 | -4,5 | -4,5 | -1,8 | -5,8 |

| Македония | -9,6 | -13,6 | -3,2 | -1,3 | -0,4 | -0,3 | |

| Молдавия | -23,9 | -7,4 | -9,1 | -5,8 | -6,6 | -6,8 | -3,0 |

| Монголия | -6,0 | -14,6 | -10,3 | -6,4 | -9,0 | -9,0 | |

| Польша | -8,0 | -4,0 | -3,2 | -3,2 | -3,6 | -3,3 | -3,0 |

| Румыния | -4,6 | -0,1 | -1,8 | -2,6 | -3,9 | -4,5 | |

| Россия* | -18,4 | -7,6 | -10,4 | -5,8 | -9,5 | -7,5 | |

| Словацкая Республика | -11,9 | -7,1 | -1,3 | 0,4 | -1,3 | -5,2 | -6,0 |

| Словения | 0,2 | 0,3 | -0,2 | -0,5 | -0,2 | -1,7 | -1,4 |

| Таджикистан | -31,2 | -23,6 | -10,5 | -11,2 | -5,8 | -3,4 | |

| Туркмения | 13,3 | -0,4 | -1,4 | -1,6 | -0,8 | 0,0 | |

| Украина | -24,0 | -10,3 | -8,7 | -4,9 | -3,2 | -5,6 | -2,7 |

| Узбекистан | -12,2 | -17,5 | -6,1 | -4,1 | -7,3 | -2,8 |

*Данные о дефиците консолидированного бюджета Российской Федерации. Дефицит Федерального Бюджета составил в 1996 г. — 8,4% ВВП, в 1997 г. - 7,1%, в 1998 г. - 5,9%, в 1999 г. - 5,1% ВВП. Источники: World Economic Outlook, May 1996, p. 78; October 1996, p. 29; May 1998, p. 98; IMF Economic Reviews, 1999, № 1-2.

В таблице 3 представлена динамика фактического дефицита государственного бюджета в среднем по всей группе стран с переходной экономикой.