Дивиденды могут выплачиваться деньгами или др. имущественным эквивалентом (акциями дочерних предприятий или собственными акциями – капитализация дохода или рефинансирование)

Дивиденды бывают годовые и промежуточные. Годовые не могут быть больше промежуточных.

19. Стоимостная оценка акций.

Первая ст-ть – номинальная ст-ть(может быть равной для всех обыкновенных акций). Она определяется в момент выпуска акции.

Вторая оценка – эмиссионная ст-ть (цена, по кот. акции пост. в продажу при первичном размещении). Она больше и равна номинальной ст-ти, и разница наз. эмиссионным доходом (кот. приобщён к собств. кап-лу).

Рыночная (курсовая) ст-ть – та цена, по кот. акции продаются и покупаются на РЦБ.

Она определяется на торгах под влиянием спроса и предложения. Цена предложения (оферта) предлагается продавцом, цену спроса (бид) определяет покупатель. Разница между ценой предложения и ценой спроса называется спрэд.

Курс акции: , где K – курсовая ст-ть; N – номинальная ст-ть.

Четвертая оценка - балансовая ст-ть акции – опред. Экспертами на основе оценки собственных активов компании путем деления на кол-во выпущенных акций, находящихся в обращении.

20. Определение совокупного доход акций. Доходность акции.

Доход по акции вкл. в себя 2 составляющие: текущие выплаты (дивиденды); прирост курсовой ст-ти.

Дсов = Див + (Цпрод – Цпок)

Два вида доходности (относ. показатель):

1) Если в инвестиционный период не входит продажа акций, то текущий доход определяется величиной оплачиваемых дивидендов

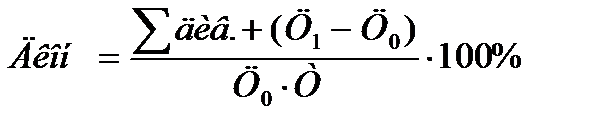

2) Если инвестор реализовал акцию, можно определить конечную доходность:

К основным ф-рам, влияющим на доходность акции относят:

- размер дивидендных выплат;

- колебания рыночных цен;

- уровень инфляции;

- налоговый климат.

21. Общая хар-ка облигаций.

Облигация – это эмиссионная ЦБ, закрепляющая права ее держателя на получение от эмитента облигации в предусмотренный срок номин. её стоимость и зафиксир-й % от этой ст-ти, или иного имущественного эквивалента.

Облигационные займы следует рассматривать как дополнение к заёмным ср-вам, получаемых в виде банковских кредитов.

Порядок выпуска облиг. АО регламентируется ФЗ РФ об АО:

- номин. ст-ть всех выпущенных об-вом облигаций не должна превышать размера УК АО, либо величину обеспеченья 3-ми лицами для целей выпуска;

- выпуск облиг. допускается только после полной оплаты УК;

- выпуск облиг. без обеспечения допускается на третьем году существования об-ва, при условии надлежащего утверждения к этому времени двух годовых балансов;

- об-во не вправе размещать облигации, конвертируемые в акции об-ва, если кол-во объявленных акций АО меньше кол-ва акций, право на приобретение кот. предоставляют облигацией.

Право на эмиссию может быть предоставлено только компаниям, отвечающим требованиям кредитоспособности.