Управление затратами на производство и реализацию продукции

Достижение высоких результатов работы предприятия предполагает управление затратами на производство и реализацию продукции. Это сложный процесс, который означает по своей сущности управление всей деятельностью предприятия, т.к. охватывает все стороны происходящих производственных процессов.

В отечественной практике под управлением себестоимостью продукции понимается планомерный процесс формирования затрат на производство всей продукции и себестоимости отдельных изделий, контроль за выполнением заданий по снижению себестоимости продукции, выявление резервов ее снижения. Основными элементами системы управления себестоимостью продукции являются: прогнозирование и планирование, нормирование затрат, учет и калькулирование, анализ и контроль за себестоимостью

Расчет показателей порога рентабельности и запаса финансовой прочности позволяет руководству организации понять, какой объем продукции ему необходимо выпустить и продать, чтобы выйти в "ноль", т.е. полностью окупить свои затраты. Далее, на основе этих расчетных данных, руководство фирмы может планировать выпуск продукции и цены реализации для того, чтобы получить ту прибыль, на которую организация рассчитывает. Запас финансовой прочности позволяет оценить, насколько предприятие далеко ушло от порога рентабельности в зону прибыли. Чем больше запас финансовой прочности, тем предприятие более подготовлено к различным неблагоприятным экономическим явлениям. В случае каких-либо непредвиденных сбоев в работе организации, или же ухудшения состояния внешней среды - у фирмы есть шанс остаться в зоне прибыли или же убытки будут меньше чем они могли бы быть, если бы организация была близка к зоне убыточности и запас финансовой прочности был бы небольшим.

Для расчета порога рентабельности применяются:

- математический метод (метод уравнения);

- метод маржинального дохода (валовой прибыли);

- графический метод.

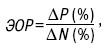

Операционный рычаг – это соотношение между постоянными и переменными издержками фирмы. Эффект операционного рычага (ЭОР) показывает прирост прибыли в процентах на один процент прироста объема продукции:

где ?P(%) – прирост прибыли, %;

?N(%) – прирост объема продукции, %.

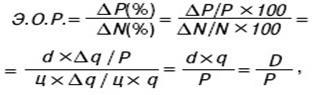

Экономический смысл показателя операционного рычага довольно прост – он показывает степень чувствительности прибыли организации к изменению объема производства. В организации с высоким уровнем эффекта операционного рычага незначительное изменение объема производства может привести к существенному изменению прибыли. Путем несложных преобразований формулы ее можно привести к более простому виду.

Для этого используем основные положения системы «директ-костинг» (одного из методов расчета себестоимости). Сущность системы «директ-костинг» заключается в разделении затрат на производство на переменные и постоянные. К переменным относятся затраты, величина которых меняется с изменением объема производства. К постоянным относятся затраты, величина которых не меняется с изменением объема производства.

P = N – Zv – Zc = ц ? q – v ? q – Z= (ц – v)q – Zc = dq – Zc

где Р – прибыль;

N– объем продукции;

– переменные затраты (зависящие от объема производства);

– постоянные затраты (не зависящие от объемна производства);

ц – цена единицы изделия;

q– количество изделий; v– переменные затраты на единицу изделия; d– маржинальный доход на единицу изделия. Тогда прирост прибыли (?P) составит:

?P= d ? ?q,

где ?q – прирост количества изделий. Значит:

где D– маржинальный доход.

Таким образом, эффект операционного рычага можно определять как отношение маржинального дохода (разницы между объемом продукции и переменными затратами) к прибыли. Значение этого показателя зависит от базового уровня объема производства, от которого идет отсчет. В частности, наибольшие значения показатель имеет в случаях, когда изменение объема производства происходит с уровней, незначительно превышающих критический объем продаж. Тогда даже незначительное изменение объема производства приводит к существенному относительному изменению прибыли. Причина подобного положения состоит в том, что базовое значение прибыли при этом близко к нулю. Пространственные сравнения уровней эффекта операционного рычага (левериджа) возможны лишь для организаций, имеющих одинаковый базовый уровень выпуска. Более высокое значение этого показателя обычно характерно для организаций с более высоким уровнем технической оснащенности.

Чем выше уровень условно-постоянных расходов по отношению к уровню переменных расходов, тем выше эффект операционного рычага. Организация(предприятие), повышающая свой технический уровень с целью снижения удельных переменных расходов, одновременно увеличивает и эффект операционного рычага.

21. Финансовые результаты коммерческой организации и методы их анализа

Отчет о финансовых результатах. Абсолютные и относительные финансовые результаты, их виды, способы определения и местоположение в аналитическом обосновании управленческих решений. Факторы, определяющие величины отдельных видов финансовых результатов. Отличия отечественной и зарубежной практик расчета показателей финансовых результатов. Адресная направленность отдельных видов показателей финансовых результатов.

Отчет о финансовых результатах считается носителем данных о степени успешности компании и не только обеспечивает заинтересованных пользователей стоимостными показателями прибыли или убытка, но и раскрывает структуру результата, что позволяет рассчитывать относительные показатели, такие как рентабельность продаж, рентабельность продукции, рентабельность деятельности и др., и на их основе прогнозировать изменение результатов в будущем.

Финансовые результаты деятельности предприятия оцениваются с помощью абсолютных и относительных показателей. К абсолютным показателям относятся: прибыль (убыток) от реализации продукции (работ, услуг); прибыль (убыток) от прочей реализации; доходы и расходы от внереализационных операций; балансовая (валовая) прибыль; чистая прибыль.

Анализ отчета о финансовых результатах предполагает последовательное изучение всех статей отчета.

Анализ начинается с изучения выручки как доходов по обычным видам деятельности и соответствующим им расходов – себестоимости проданной продукции; особое внимание уделяется тенденциям изменения этих показателей. Различные виды прочих доходов и расходов рассматриваются как факторы, влияющие на показатели прибыли (убытка). Конечная цель анализа состоит в том, чтобы объяснить причины изменения и качество чистой прибыли – источника прироста капитала и выплаты дивидендов. Результаты анализа отчета о финансовых результатах конкретного субъекта хозяйствования используются в сравнительном анализе, который важен для кредиторов, акционеров, участников фондового рынка и других пользователей, принимающих деловые решения на основе выбора вариантов. Кроме этого, результаты анализа используются в прогнозировании финансовых результатов, что может быть использовано как во внутреннем, так и во внешнем анализе.

В аналитической практике применяются несколько методов, которые используются при анализе любой формы отчетности: вертикальный, горизонтальный, трендовый анализ показателей, расчет финансовых коэффициентов, сравнительный анализ, факторный анализ. В оценке качестве прибыли большое значение придают бухгалтерским методам. В прогнозировании финансовых результатов используются методы статистики. К стандартным методам анализа отчетности относятся горизонтальный и вертикальный анализы формирования финансовых результатов, которые выполняются в аналитических таблицах с помощью относительных показателей динамики, показателей структуры и динамики структуры

Относительные показатели меньше подвержены влиянию инфляции, т.к. представляют собой различные соотношения прибыли и вложенного капитала, или прибыли и производственных затрат.

Показатели рентабельности - это важнейшие характеристики фактической среды формирования прибыли и дохода предприятий. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т.д. Они более полно, чем прибыль характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Их применяют для оценки деятельности предприятия и как инструмент в инвестиционной политике и ценообразования.

В практике российских предприятий используют следующие показатели рентабельности:

Рентабельность производства (R) - это отношение балансовой прибыли к сумме среднегодовой стоимости основных производственных фондов (ОФ) и оборотных средств (ОбФ).

Общую рентабельность (рентабельность предприятия) определяют как отношение балансовой прибыли к средней стоимости основных производственных фондов и нормируемых оборотных средств. Отношение фонда к материальным и приравненным к ним затратам отражает доходность предприятия.

Общая рентабельность определяется по формуле: Ро = Пб /Ф*100%, где Ро - общая рентабельность, Пб - общая сумма балансовой прибыли, Ф - среднегодовая стоимость основных производственных средств, нематериальных активов и материальных оборотных средств.

Уровень общей рентабельности - это ключевой индикатор при анализе рентабельности предприятия. Но если требуется точнее определить развитие организации, исходя из уровня ее общей рентабельности, необходимо вычислить дополнительно еще два ключевых индикатора: рентабельность оборота и число оборотов капитала.

Рентабельность оборота отражает зависимость между валовой выручкой (оборотом) предприятия и его издержками и исчисляется по формуле: Роб. = Пн.п.*100 / В, где Роб. - рентабельность оборота, Пн.п. - прибыль до начисления процентов, В - валовая выручка.

Подходы зарубежных и отечественных авторов для определения доходности деятельности предприятия являются аналогичными и отличаются только в методах определения и расчета размера прибыли предприятия, что вызвано особенностями налогового, бухгалтерского учета зарубежных стран.

22. Факторный анализ финансовых результатов от продаж продукции (работ, услуг)

Основная часть финансового результата производственного предприятий образуется от основного вида деятельности, то есть от продажи продукции. На величину прибыли от реализации продукции влияет ряд факторов. Размер финансового результата от продажи продукции зависит, прежде всего, от объема проданной продукции. Кроме того, существенное влияние на величину прибыли оказывает структура и себестоимость реализованной продукции, а так же сложившийся уровень цен на продукцию. Необходимо отметить, что некоторые факторы оказывают прямое влияние на прибыль от продаж, например цена, с ее ростом неизбежно повышается выручка от продаж, что сказывается на росте прибыли. Но некоторые факторы оказывают обратное влияние, например себестоимость продуции. С ростом себестоимости повышаются расходы предприятия, а это неизбежно ведет к снижению прибыли. В свою очередь количество продукции может оказывать как прямое, так и обратное влияние на прибыль от продаж, так как этот фактор тесно связан с изменением в структуре продукции. Если в объеме проданной продукции повысить количество менее затратной продукции и снизить количество продукции с высоким уровнем себестоимости, то это приведет к увеличению прибыли, и наоборот. Данные особенности влияния факторов необходимо учитывать при факторном анализе прибыли от продажи продукции.

Прибыль от продажи продукции – это разность доходов по обычному виду деятельности (выручки от продажи продукции) и расходов по обычному виду деятельности (себестоимости продукции).

Доходы (выручка от продажи продукции) =

Расходы (себестоимость продукции) =

Отсюда прибыль равна:

П =  -

-

где: p – цена единицы продукции;

z – себестоимость единицы продукции (уровень себестоимости);

q - количество проданной продукции.

Факторный анализ прибыли от продаж проводится по индивидуальным и сводным данным. Если имеются индивидуальные данные о количестве каждого вида продукции, ее цене и себестоимости единицы продукции, то факторный анализ осуществляется следующим способом:

а) влияние изменения цен на продукцию

pDП =

б) влияние изменения себестоимости единицы продукции

zDП =

zDП =  («+» «-»)

(«+» «-»)

необходимо отметить, так как себестоимость оказывает обратное влияние на прибыль от продаж, то при расчете влияния этого фактора необходимо менять знаки с плюса на минус, и наоборот, с минуса на плюс.

в) влияние изменения количества оказанных продукции

qDП =

23. Система показателей рентабельности и методы ее анализа

Финансовая эффективность и система показателей рентабельности. Экономическое содержание, сфера применения (пользователи) и разновидности относительных показателей финансовых результатов. Рентабельность активов коммерческой организации и методы ее анализа. Факторный анализ рентабельности продаж. Пути повышения рентабельности коммерческой организации.

Рентабельность – это относительный показатель прибыли, который отражает отношение полученного эффекта с имеющимися или использованными ресурсами.

Анализ эффективности деятельности предприятия проводится по группам относительных показателей.

Расходные показатели рентабельности. Данная группа показателей характеризует доходность понесенных расходов в процессе деятельности. К таким показателям относятся: рентабельность продукции, рентабельность операционной деятельности, рентабельность обычной деятельности, коэффициент покрытия производственных расходов, коэффициент окупаемости.

Ресурсные показатели рентабельности. Ресурсные показатели рентабельности рассчитываются, если необходимо определить доходность ресурсов или капитала предприятия. К этим показателям относятся: рентабельность предприятия, которая показывает величину чистой прибыли, которая приходится на 1 рубль активов; рентабельность собственного капитала показывает величину прибыли на 1 рубль собственного капитала; рентабельность привлеченного капитала, рентабельность перманентного капитала, рентабельность внеоборотных активов, рентабельность оборотных активов, которая показывает величину чистой прибыли, которая приходится на 1 рубль активов; коэффициенты покрытия активов, окупаемости активов, покрытия собственного капитала, окупаемости собственного капитала.

Доходные показатели рентабельности. Данная группа показателей рентабельности рассчитывается как отношение прибыли от реализации продукции к чистой прибыли предприятия. Этот показатель характеризует эффективность коммерческой деятельности и отражает, какую сумму прибыли получает предприятие с каждого рубля выручки. Сюда относится: валовая рентабельность продажи, чистая рентабельность продажи и пр. Рентабельность реализации рассчитывается в целом по предприятию и по отдельным видам продукции. Для расчета приведенных показателей рентабельности в числителе показателей может отражаться не только сумма прибыли но и сумма чистого прироста денежных средств.

Показатели рентабельности активов или его частей позволяют судить об эффективности вложений в ту или иную деятельность. В общем виде формула расчета коэффициента рентабельности активов имеет вид:

КРК = чистая прибыль (убыток) / капитал * 100% или КРК = валовая прибыль / капитал * 100%

Выбор применяемой формулы зависит от поставленных целей и предмета анализа. Т.е. формула по бухгалтерскому балансу, к примеру, для определения коэффициента рентабельности совокупного капитала(ККАП) будет иметь вид:

ККАП = стр. 2100 или 2200 или 2300 или 2400 / [(стр. 1600н.г. + стр.1600к.г.)/2] х 100%

Данная категория включает в себя достаточно обширную группу коэффициентов таких как:

Коэффициент рентабельности чистых активов: КЧА = прибыль / сумма чистых активов х 100%.

Коэффициент рентабельности текущих активов: КТА = прибыль / текущие активы (или оборотные средства) х 100%.

Коэффициент рентабельности активов: КА = прибыль / среднегодовая валюта баланса х 100%.

Коэффициент рентабельности собственного капитала: КСК = прибыль / собственный капитал х 100%.

Коэффициент рентабельности производственных фондов: КПФ = прибыль / средняя величина производственных фондов х 100%.

Факторная модель рентабельности от продаж представлена следующим образом:

Rпр = (V – C – КР – УР)/V × 1005 = Пп / V × 100%, где: Rпр – рентабельность продаж; V – объем продаж; С — себестоимость продукции; КР — коммерческие расходы; УР — управленческие расходы; Пп — прибыль от продаж.

Основными источниками резервов повышения уровня рентабельности продукции являются увеличение суммы прибыли от реализации продукции и снижение ее себестоимости. Увеличение суммы прибыли зависит от роста объема реализации продукции, уменьшения затрат на ее производство и реализацию, недопущение внереализациолнных убытков, совершенствование структуры предприятия, повышение качества продукции, поиск более выгодных рынков сбыта, оптимизация сроков продаж.

Для подсчета резервов повышения уровня рентабельности может быть использована следующая формула:

, где P↑R – резерв роста рентабельности; Rв – возможный (прогнозируемый) уровень рентабельности; R1 – фактический уровень рентабельности; П1 – фактическая сумма прибыли отчетного периода; Р↑П – резерв роста прибыли от реализации продукции; VРПв – возможный объем реализации продукции с учетом выявленных резервов его роста; Сiв – возможный уровень себестоимости i-х видов продукции с учетом выявленных резервов снижения; Зi – фактическая сумма затрат по реализованной продукции.

, где P↑R – резерв роста рентабельности; Rв – возможный (прогнозируемый) уровень рентабельности; R1 – фактический уровень рентабельности; П1 – фактическая сумма прибыли отчетного периода; Р↑П – резерв роста прибыли от реализации продукции; VРПв – возможный объем реализации продукции с учетом выявленных резервов его роста; Сiв – возможный уровень себестоимости i-х видов продукции с учетом выявленных резервов снижения; Зi – фактическая сумма затрат по реализованной продукции.

На основании расчета данной формулы, можно определить в каком размере увеличиться уровень рентабельности за счет роста прибыли предприятия.

24. Предварительная оценка финансового состояния организации по содержанию балансовых статей, их динамике и структуре.

Данный вид финансового анализа предназначен для общей характеристики финансовых показателей предприятия, определения их динамики и отклонений за отчетный период.

1. Характеристика основных финансовых показателей предприятия:

• стоимость имущества предприятия — выражается величиной показателя итога ББ;

• стоимость основных средств — выражается итоговой строкой I раздела ББ;

• величина оборотных средств — выражается итоговой строкой II раздела баланса;

• величина собственных средств — выражается итоговой строкой III раздела баланса;

• величина заемных средств — выражается суммой показателей баланса, отражающих долгосрочные и краткосрочные кредиты и займы.

2. Определение изменений финансовых показателей предприятия за отчетный период.

Составление сравнительного аналитического баланса, в который включаются основные агрегированные показатели бухгалтерского баланса. Сравнительный аналитический баланс можно получить из исходного баланса путем уплотнения отдельных статей и дополнения его показателями структурной динамики.

Горизонтальный анализ дает характеристику изменений показателей за отчетный период, а вертикальный анализ характеризует удельный вес показателей в общем итоге (валюте) баланса предприятия.

Аналитический баланс сводит воедино и систематизирует те расчеты, которые осуществляет аналитик при ознакомлении с балансом. Из него получают важнейшие характеристики финансового состояния организации:

- Общая стоимость имущества организации, равная итогу баланса минус убытки.

- Стоимость внеоборотных средств (активов) или недвижимого имущества, равная итогу раздела 1 баланса

- Стоимость мобильных (оборотных) средств, равная итогу раздела 2 баланса

- Стоимость материальных оборотных средств.

- Величина собственных средств организации, равная итогу раздела 3 баланса

- Величина заемных средств, равная сумме итогов разделов 4 и 5

Важно рассмотреть удельный вес собственного оборотного капитала в стоимости имущества, соотношение темпов роста собственного и заемного капитала, соотношение темпов роста дебиторской и кредиторской задолженности. Положительно. если увеличивается в динамике доля собственного оборотного капитала. Темп роста собственного капитала выше темпа роста заемного капитала, а темпы роста дебиторской и кредиторской задолженности должны уравновешивать друг друга.

Горизонтальный анализ дает характеристику изменений показателей за отчетный период, а вертикальный анализ характеризует удельный вес показателей в общем итоге (валюте) баланса предприятия. Как правило, берутся базисные темпы за ряд лет.

Трендовый анализ — часть перспективного анализа. Строится график возможного развития организации. Определяется среднегодовой темп прироста и рассчитывается прогнозное значение показателя.

"Больные" статьи баланса условно можно подразделить на две группы:

- Свидетельствующие о крайне неудовлетворительной работе организации в отчетном периоде и плохом финансовом положении

- Свидетельствующие об определенных недостатках в работе организации

К первой группе относятся непокрытые убытки прошлых лет и отчетного года.

Ко второй группе, в частности, относятся следующие статьи:

– «Расчеты с дебиторами за товары (работы, услуги)», которая включает неоправданную дебиторскую задолженность;

– «Расчеты с персоналом по прочим операциям» -неоправданная дебиторская задолженность по расчетам с МОЛ при недостачах, порче, хищениях;

– «Прочие активы» -недостачи и потери от порчи ТМЦ, не списанных с баланса в установленном порядке;

– «Расчеты с кредиторами за товары и услуги», в которую входит неоправданная кредиторская задолженность.

Чистые активы – это величина, определяемая путем вычитания из суммы активов организации, суммы ее обязательств.

ЧА = (стр.1600-ЗУ)-(стр.1400+стр.1500-ДБП), нормальное значение >0, > уст.капитала

где ЗУ – задолженность учредителей по взносам в уставный капитал (в Балансе отдельно не выделяется и отражается в составе краткосрочной дебиторской задолженности);

ДБП – доходы будущих периодов, признанных организацией в связи с получением государственной помощи, а также в связи с безвозмездным получением имущества.

1600 - валюта баланса

1400 - итог IV долгосрочные обязательства

1500 - итог V краткосрочные обязательства.