3. страховщик определяет страховую премию за страховое покрытие.

1. Предпосылки, на которые опирается заключение договоров страхования.

Страхование осуществляется на основании договоров страхования, заключаемых гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком).

Договор страхования – это письменное соглашение между страхователем и страховщиком, согласно которому страховщик принимает на себя обязательство при наступлении страхового случая осуществить страховую выплату страхователю или другому лицу, определенному в договоре страхования страхователем, в пользу которого заключен договор страхования. Согласно договору страхования страхователь обязуется уплачивать страховые платежи в определенные сроки и выполнять другие условия договора. Заключение договоров страхования опирается на определенные правовые предпосылки: во-первых, страхователем по договору может быть как физическое так и юридическое лицо. Для заключения договора необходимо, чтобы страхователь – физическое лицо был дееспособным; во-вторых, важнейшей предпосылкой заключения договора является наличие страхового интереса у страхователя. В имущественном страховании страховой интерес ограничен стоимостью страхуемого имущества. В страховании жизни страховой интерес не ограничен.

2. расчет нетто-ставок по страхованию жизни.

Нетто-ставка предназначена для формирования страхового фонда в его основной части, которая направляется на страховые выплаты в форме страхового возмещения и страхового обеспечения. Рассчитывается нетто-ставка исходя из вероятности нанесения страхователям ущерба. Если условиями страхования предусматривается несколько видов страховой ответственности, то совокупная нетто-ставка может состоять из суммы нескольких частных нетто-ставок.

При страховании жизни полная нетто-ставка определяется как сумма составляющих нетто-ставок для выплат при дожитии до окончания срока действия договора страхования и на случай смерти, а при смешанном страховании жизни в ее состав включается также нетто-ставка для выплат по несчастным случаям, рассчитываемая по методике для рисковых видов страхования. В общем случае нетто-ставка по страхованию жизни зависит от возраста и пола застрахованного лица, нормы доходности, принятой страховщиком при расчетах, объема его ответственности, размера и сроков уплаты страховой премии. Такие же обстоятельства определяют размер страховых тарифов по страхованию ренты и пенсии, однако в этом случае при их расчете учитывают также периодичность и размер страховых выплат.

3. страхование ответственности перевозчиков.

Страхование ответственности перевозчиков проводится на основании требований международных соглашений, регулирующих условия перевозок в соответствии с видом используемого транспортного средства. При перевозке грузов существуют единые международные принципы, определяющие границы ответственности перевозчиков:

- перевозчик несет ответственность за доверенный груз в "разумных пределах";

- перевозчик при определенных условиях освобождается от ответственности (форс-мажорные обстоятельства);

- нет причин для освобождения перевозчика от ответственности, есть только финансовые ограничения.

Страхование ответственности перевозчиков включает в себя ряд видов страхования, которые могут быть подразделены по типам транспортных средств, на которые распространяется страхование, и по категории лиц, при нанесении ущерба которым наступает ответственность страховщика. Таким образом, прежде всего можно выделить страхование ответственности перевозчиков водного транспорта (обычно оно называется страхованием ответственности судовладельцев), страхование ответственности воздушных перевозчиков (в первую очередь авиационных), страхование ответственности автомобильных перевозчиков и страхование ответственности железнодорожных перевозчиков.

Железнодорожная перевозка

Ответственность за несохранность багажа строится на принципах, предусмотренных ГК РФ и рассмотренных выше. Что касается ручной клади, перевозимой пассажиром, то обеспечение ее целостности и сохранности является обязанностью самого пассажира, т. е. перевозчик никакой ответственности за ручную кладь не несет.

Имущественную ответственность за не сохранность груза железная дорога несет в размерах, установленных в ГК РФ. В уставе перечислены случаи, когда перевозчик освобождается от ответственности (перевозка груза осуществлялась в сопровождении грузоотправителя или грузополучателя, недостача груза не превышает норм естественной убыли и др.).

Воздушная перевозка

Авиаперевозчик несет также ответственность за утрату, недостачу и повреждение (порчу) груза, багажа и вещей, находящихся при пассажире. Если багаж и груз приняты к перевозке с объявлением ценности, то размер ответственности равен величине объявленной стоимости, если без объявления ценности — величине их стоимости, но не более суммы двух минимальных размеров оплаты труда (МРОТ) за килограмм веса багажа или груза. За вещи, находящиеся при пассажире, ответственность перевозчика определяется их стоимостью, а если установить последнюю невозможно — в размере не более десяти МРОТ. Авиаперевозчик освобождается от ответственности, если докажет, что им были приняты все необходимые меры по предотвращению причинения вреда или такие меры невозможно было принять, а также докажет, что утрата и повреждение имущества произошли не во время воздушной перевозки.

Морская перевозка

По условиям договора каско-страхования при столкновении судов не обеспечивается полное покрытие по ответственности перед потерпевшей стороной (75%). Оставшаяся незастрахованная часть ответственности за столкновение (1/4 возможного ущерба другому судну), а также ответственность за телесные повреждения и ущерб грузу обеспечиваются специальной страховой защитой через клубы взаимного страхования.

4. страхование как экономическая категория, его функции.

Страхование является частью финансовых отношений общества, т.к. связано с формированием и использованием страховых денежных фондов. Предоставление страховой защиты - это вид финансовых услуг, которые производят и продают страховые организации. Вместе с тем страхование как экономическая категория имеет ряд признаков, отличающих его от других элементов финансовой системы:

1. При страховании возникают денежные перераспределительные отношения, обусловленные наличием страхового риска как вероятности наступления страхового случая, способного нанести материальный или иной ущерб.

2. Для страхования характерны замкнутые перераспределительные отношения между его участниками, связанные с солидарной раскладкой суммы ущербов пострадавших страхователей на всех страхователей организации.

3. Страхование предусматривает перераспределение ущерба как между территориальными единицами, так и во времени. При этом для эффективного территориального перераспределения страхового фонда в течение года между застрахованными хозяйствами требуется достаточно большая территория и значительное число подлежащих страхованию объектов.

4. Характерной чертой страхования является возвратность мобилизованных в страховой фонд страховых платежей. Страховые платежи определяются на основе страховых тарифов, состоящих из двух частей: нетто-ставки и нагрузки.

Исходя из особенностей страхования, можно дать ему следующее определение:

Страхование-это совокупность особых замкнутых перераспределительных отношений между его участниками по поводу формирования за счет денежных взносов целевого страхового фонда, предназначенного для возмещения возможного ущерба страхователям при наступлении страхового случая.

В ст. 2 Закона «Об организации страхового дела в РФ» № 4015-1 от 27 ноября 1992 г, дано определение страхованию: «Страхование - это отношения по защите имущественных интересов физических и юридических лиц РФ, субъектов РФ и муниципальных образований при наступлении страховых случаев за счет денежных фондов, формируемых страховщиками из уплачиваемых страховых премий, а также за счет иных средств страховщиков».

Экономическая сущность страхования проявляется в его функциях, которые являются внешними формами, позволяющими выявить особенности страхования как звена финансовой системы.

Свою экономическую сущность категория финансов выражает прежде всего через распределительную функцию. В страховании эта функция проявляется через специфические черты, которые можно рассматривать как самостоятельные функции страхования: предупредительная, рисковая (восстановительная), сберегательная.

Предупредительная функция страхования заключается в том, что страховая организация вправе использовать временно свободные денежные средства страхователей на проведение мероприятий по уменьшению степени риска.

Рисковая функция состоит в том, что при наступлении страхового случая осуществляется возмещение ущерба, причиненного страхователю за счет страхового фонда.

Сберегательная (накопительная) функция проявляется в накоплении страховых взносов конкретного страхователя с целью получения накопленной суммы при наступлении определенной даты, либо определенного события.

Контрольная - содержание которой выражается в контроле за строго целевым формированием и использованием средств страхового фонда.

Инвестиционная функция страхования состоит в возможности участия временно свободных средств страхового фонда в инвестиционной деятельности страховых организаций.

5. страхование имущества граждан.

Можно различать:

- страхование имущества юридических лиц;

- страхование имущества физических лиц.

Страхование имущества юридических лиц в зависимости от объекта страхования подразделяется:

- страхование имущества предприятий;

- страхование грузов;

- страхование средств водного и воздушного транспорта;

- и т.д.

Страхование имущества физических лиц выделяет:

- страхование строений, квартир;

- страхование домашнего имущества, животных и т.д.

Объектом страхования имущества могут быть интересы связанные с владением, пользованием и распоряжением имуществом.

Целью имущественного страхования является возмещение ущерба, этот принцип состоит в том, что страхователь после наступления страхового случая должен остаться в таком финансово-материальном положении, в котором он находился непосредственно перед ним.

При страховании имущества основой расчёта является правильное определение страховой стоимости, в противном случае возникает ситуация стимулирующая страхователя к противоправным действиям для получения страхового возмещения.

При страховании ущерба могут иметь место отклонения страховой суммы от страховой стоимости:

- в случае если страховая сумма больше страховой стоимости, то страховщик имеет право потребовать немедленного уменьшения страховой суммы до размеров страховой стоимости при соответствующем уменьшении страховых выплат в случае если страховая сумма меньше страховой стоимости, то имеет место недострахование, этот принцип очень важен в промышленном страховании, там он носит название «оговорка ЭВЕРИДЖ»

6. страховой риск, его виды

Предпосылкой возникновения страховых отношений служит риск. Страховым риском является предполагаемое событие, на случай наступления которого проводится страхование (ст.9 Закона).

Страховой риск-это вероятный убыток, последствия которого могут быть перенесены со страхователя на страховщика, обеспечивающего раскладку убытка на участников страхования за определенную плату.

В страховании различают:

1. Материальные и нематериальные риски. Последствия материальных рисков можно оценить в денежном выражении. Последствия нематериальных рисков не могут быть оценены с достаточной степенью точности.

2. Риски чистые и спекулятивные. Чистые риски предполагают ситуацию, исход которой может быть неблагоприятным, либо оставить страхователя в том же положении, что и до наступления страхового случая. Спекулятивные риски предполагают возможность как убытка, так и извлечение выгоды, например вложение средств в ценные бумаги.

3.Фундаментальные и частные риски.

Фундаментальные риски могут иметь природный, политический, социальный (голод, безработица и т. п.) характер. Среди фундаментальных рисков принято особо выделять группу катастрофических рисков, к которым относятся прежде всего риски стихийных бедствий (землетрясения, наводнения, цунами и т. п.) Фундаментальные риски имеют высокую тяжесть последствий при низкой частоте. Частные риски – это риски, которые затрагивают один или несколько объектов и величина которых не препятствует страхованию их коммерческим страховщиком. Все традиционные риски (пожар, кража, смерть и т. п.) относятся к частным рискам.

7. сельскохозяйственное страхование.

Этот вид предусматривает страхование:

• урожая сельскохозяйственных культур (кроме урожаев сенокосов);

• посевов сельскохозяйственных культур;

•сельскохозяйственных животных, домашней птицы, кроликов, пушных зверей и семей пчел;

•зданий, сооружений, передаточных устройств, силовых, рабочих и других машин, транспортных средств, оборудования, рыболовецких судов, орудий лова, инвентаря, продукции, сырья, материалов, многолетних насаждений.

Страховыми событиями для посевов сельскохозяйственных культур являются их гибель или повреждение в результате засухи, недостатка тепла, излишнего увлажнения, вымокания, перегрева, заморозка, вымерзания, града, ливня, бури, урагана, наводнения, селя, безводья или маловодья в источниках орошения и в результате других необычных для данной местности метеорологических или иных природных условий. Учитываются риски гибели от болезней, вредителей растений и от пожара.

При страховании урожая объектами страхования являются не только материальные интересы производителя сельскохозяйственной продукции в сохранности посевов как имущества, но и его материальные интересы в получении дохода от реализации будущего урожая. Поэтому страхование урожая следует рассматривать и как страхование предпринимательских рисков. Риски неполучения дохода оцениваются на основе недобора фактического урожая относительно среднего многолетнего уровня.

Страховыми событиями для имущества сельскохозяйственного назначения являются его гибель или повреждение в результате стихийных бедствий, действия подпочвенных вод, удара молнии, просадки грунта, пожара, взрыва и аварий, а многолетних насаждений - на случай гибели их в результате перечисленных выше бедствий, а также засухи, мороза, болезней и от вредителей растений.

Размер убытка при гибели или повреждении сельскохозяйственных культур определяется исходя из стоимости недобора урожая на всей площади посева, исчисленной по разнице между стоимостью урожая с 1 га в среднем за последние пять лет и данного года по действующим закупочным ценам.

Тариф при страховании урожая сельхозкультур для условий средней полосы составляет 10-15% страховой суммы, имущества- 1, животных - до 8% страховой суммы.

8. государственный надзор за деятельностью субъектов страхового дела.

Статья 30. Государственный надзор за деятельностью субъектов страхового дела

1. Государственный надзор за деятельностью субъектов страхового дела (далее - страховой надзор) осуществляется в целях соблюдения ими страхового законодательства, предупреждения и пресечения нарушений участниками отношений, регулируемых настоящим Законом, страхового законодательства, обеспечения защиты прав и законных интересов страхователей, иных заинтересованных лиц и государства, эффективного развития страхового дела.

2. Страховой надзор осуществляется на принципах законности, гласности и организационного единства.

3. Страховой надзор осуществляется органом страхового надзора и его территориальными органами.

Орган страхового надзора опубликовывает в определенном им печатном органе:

1) разъяснения вопросов, отнесенных к компетенции органа страхового надзора;

2) сведения из единого государственного реестра субъектов страхового дела, реестра объединений субъектов страхового дела;

3) акты об ограничении, о приостановлении или о возобновлении действия лицензии на осуществление страховой деятельности;

4) акты об отзыве лицензии на осуществление страховой деятельности;

5) иную информацию по вопросам контроля и надзора в сфере страховой деятельности (страхового дела);

6) нормативные правовые акты, принимаемые органом страхового регулирования.

9. страховые резервы, их виды.

«Для обеспечения исполнения обязательств по страхованию, перестрахованию страховщики в порядке, установленном нормативным правовым актом органа страхового надзора формируют страховые резервы. Средства страховых резервов используются исключительно для осуществления страховых выплат» (из ст. 26 ФЗ РФ «Об организации страхового дела в Российской Федерации»).

Страховая организация располагает резервами двух видов.

1. Резерв капитала (резервный капитал), являющийся частью собственного капитала, поскольку источником образования его служит прибыль от страховой и инвестиционной деятельности. При определенных обстоятельствах резервный капитал может быть использован для выплаты доходов учредителям, на покрытие балансового убытка, на расчеты с дебиторами.

2. Страховые резервы, используемые для осуществления выплат при наступлении страховых случаев и формируемые за счет взносов страхователей.

Страховыми резервами страховых организаций называются специальные денежные фонды, формируемые за счет страховых премий, предназначенные для осуществления страховых выплат и используемые как временно свободные средства в качестве источника инвестиционной деятельности.

Величина страховых резервов показывает объем обязательств страховой организации на отчетную дату.

Страховые резервы предназначены для исполнения обязательств страховщика.

Виды резервов:

1) Резервы по договорам страхования жизни - для расчетов со страхователями после окончания срока действия договора или при наступлении страхового события.

2) Резерв предупредительных мероприятий - предназначен по проведению мероприятий предупреждения несчастных случаев, утраты или повреждения страхового имущества, а также на иные цели.

3) технические резервы:

3.1) Обязательные:

- Резерв незаработанных премии. Он в строгом смысле не является резервом, а статьей, разграничивающей учет поступлений страховых взносов между смежными отчетными периодами.

- Резервы убытков (резерв заявленных, но неурегулированных убытков и резерв произошедших, но незаявленных убытков).

- резерв происшедших, но не заявленных убытков

3.2) Дополнительные:

- Резерв катастроф - для покрытия чрезвычайного ущерба явившегося следствием природных катастроф или крупномасштабных аварий повлекших за собой необходимость страховых выплат по большому числу договоров страхования.

- Резерв колебания убыточности - для компенсации расходов страховщика на осуществление страховых выплат в случаях если фактическое значение убыточности страховой суммы в отчетном периоде превышает ожидаемый уровень убыточности явившийся основной для расчета нетто ставки страхового тарифа по виду страхования.

10. договор страхования как основа реализации страховых отношений

Отношения оформляются договором страхования. Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязан при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключён договор страхования, а страхователь обязуется оплатить страховые взносы в установленные сроки. Договор страхования может содержать и другие условия, определяющиеся по обоюдному соглашению сторон и должны отвечать общим условиям страховой сделки в РФ.

Необходимой предпосылкой для заключения договора страхования является наличие

страхового интереса у страхователя.

С точки зрения страхователя:

1. страхователь знает природу риска;

2. страхователь должен охарактеризовать риск;

3. страхователь будет искать приемлемую страховую защиту, важным

определяющим фактором которой будет цена страховой услуги.

С точки зрения страховщика:

1. страховщик получает информацию о риске;

2. страховщик принимает решение об объёме и характере страхового покрытия;

3. страховщик определяет страховую премию за страховое покрытие.

11. состав и структура тарифной ставки

Тарифная ставка (страховой тариф) представляет собой ставку взноса с единицы страховой суммы или объекта страхования. Обычно за единицу страховой суммы принимается 100 рублей. С ее помощью определяется величина страховой премии, которую страхователь должен уплатить страховщику при заключении договора страхования. Тарифная ставка, по которой заключается договор страхования, носит название брутто-ставки. В свою очередь, брутто-ставка состоит из двух частей: нетто-ставки и нагрузки. Собственно нетто-ставка выражает цену страхового риска: пожара, наводнения, взрыва и т. д. Нагрузка покрывает расходы страховщика по организации и проведению страхового дела, включает отчисления в запасные фонды, содержит элементы прибыли.

На размер нетто-ставки влияют два фактора:

1. Вероятность наступления страхового случая по данному договору;

2. Ожидаемая тяжесть страхового случая, которая определяется отношением ожидаемой величины выплаты по страховому случаю к страховой сумме по данному договору.

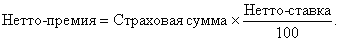

Размер нетто-премии определяется как произведение страховой суммы на коэффициент, который отражает степень риска страховщика. Он называется нетто-тарифом, или нетто-ставкой. Формула:

При расчете брутто-ставки первоначально находят нетто-ставку (методы ее определения будут рассмотрены далее), к ней добавляется нагрузка, отражающая долю расходов страховщика в страховой премии, и получается окончательная тарифная ставка, которая определяет величину всего страхового взноса.

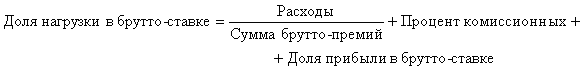

Доля нагрузки в брутто-ставке обозначается буквой f и выражается в процентах или долях единицы.

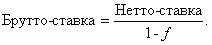

Для расчета брутто-ставки применяют следующую формулу:

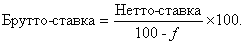

Если доля нагрузки в брутто-ставке f выражена в процентах, то формула принимает следующий вид:

12. нормативно-правовые акты, регулирующие страховую деятельность в России.

Список нормативно-правовых актов, регулирующих деятельность по страхованию

1. "Гражданский кодекс Российской Федерации (часть первая)" от 30.11.1994 N 51-ФЗ