4. Инфляция делает невыгодным долгосрочное инвестирование.

5. Инфляция приводит к обесцениванию амортизационного фонда фирм, что затрудняет процесс нормального воспроизводства. Инфляция уменьшает и реальную ценность всех других сбережений (вклады, облигации, страховки). Люди стараются не делать сбережения, а фирмы значительную часть прибыли направляют на текущее потребление, что ведет к сокращению финансовых ресурсов общества, сворачиванию производства.

6. Инфляция приводит к скрытой конфискации денежных средств у населения и предприятий через налоги. Это имеет место вследствие того, что налогоплательщики из-за роста номинального дохода автоматически попадают в более высокую группу налогообложения.

Антиинфляционной политикой называется комплекс стабилизационных мер. Макроэкономические меры направлены на урегулирование обращения денежных средств. Одной из основных задач антиинфляционной политики является прекращение или недопущение неумеренного ценового роста.

Существует 2 метода управления экономикой в период инфляции. Первый метод – адаптационная политика. Это означает процесс приспосабливания экономики к инфляции. Второй путь – снижение инфляции антиинфляционными мерами.

Основными мерами антиинфляционной политики, проводимой государством, являются преодоление бюджетного дефицита, контроль над зарплатой, ужесточение политики кредитования. В период борьбы с инфляцией сокращаются социальные программы и госрасходы. К антиинфляционным мерам можно отнести совершенствование системы налогообложения, а также рост налоговых поступлений в бюджет.

Антиинфляционные меры применимы к открытой инфляции, подавленную инфляцию нельзя измерить, а потому она не поддается ограничению. Антиинфляционная политика проводится силами государства и возможна только на макроэкономическом уровне.

49) Под фискальной политикой подразумевается воздействие государства на экономическую конъюнктуру посредством изменения объема государственных расходов и налогообложения.

Выделяют следующие цели фискальной политики:

• сглаживание колебаний экономического цикла;

• обеспечение устойчивого экономического роста;

• достижение высокого уровня занятости при умеренных темпах инфляции.

Государственные расходы — расходы, предусмотренные бюджетом государства.

Государственные расходы связаны с исполнением государством своих основных функций.

Иными словами, государственные расходы в случае своего роста, подобно инвестициям, могут вызывать значительный рост равновесного объема ЧВП. В случае же сокращения государственные расходы приводят к значительному сокращению равновесного ЧВП. Подобный механизм влияния государственных закупок на объем национального производства предполагает, что во время спада государственные закупки могут быть использованы для увеличения выпуска продукции. И наоборот, в период бума правительство может снизить уровень своих расходов, сократив тем самым объем совокупного спроса и выпуска продукции. Наименьшими мультипликативными свойствами обладают закупки продуктов сельского хозяйства, добывающей промышленности и первичной обработки сырья, а наибольшими мультипликативными свойствами — закупки оборудования, машин, техники. В практике промышленно развитых стран макроэкономическое регулирование через государственные закупки чаше всего осуществляется через военные заказы и строительные контракты.

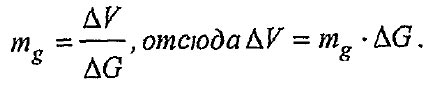

Мультипликатор государственных расходов (Government multiplier) (mg) – это показатель, отражающий в какой степени вырастет совокупный доход в ответ на увеличение государственных расходов.

50) Налог — обязательный, индивидуально безвозмездный платёж, взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Сущность налогов как экономической категории проявляется в их функциях. Функция показывает, каким образом реализуется общественное назначение данной экономической категории как инструмента стоимостного распределения и перераспределения доходов юридических и физических лиц.

Фискальная функция (от лат. fiscus — императорская казна) — основная функция налогов. Она предполагает, что налоги являются доходом государства и формируют доходную часть бюджетов разных уровней.

Регулирующая функция заключается в воздействии налогов на многие стороны общественно-экономических отношений. Налоги способны оказывать влияние на платежеспособный спрос, предложение, инвестиции, ресурсосбережение. Налоги в состоянии создавать или разрушать экономические условия для деловой активности, охраны окружающей среды и т. д. Развитые рыночные государства сознательно используют регулирующую функцию налогов в качестве одного из элементов экономической политики.

С фискальной точки зрения, повышение налогов приведет к пополнению государственной казны. С перераспределительной точки зрения, имеет смысл высокое налогообложение доходов богатых слоев общества с целью пополнения доходов малообеспеченного населения. С точки зрения регулирования, государство стремится не столько увеличивать налоговые ставки, сколько использовать их для позитивного воздействия на ход экономической деятельности. Все эти функции надо совместить так, чтобы получить наилучший общий результат.

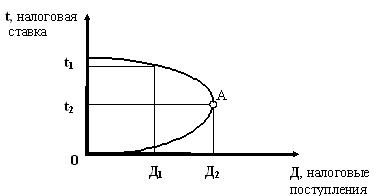

. Американский экономист А. Лаффер установил и показал с помощью графика зависимость доходов бюджета от налоговых ставок на прибыль и зарплату. Кривая Лаффера показывает, что существует оптимальный уровень налоговой ставки, при котором налоговые поступления в бюджет максимизируются. На кривой Лаффера: t - средний уровень налоговых ставок, Д - среднегодовой (долгосрочный) показатель объема налоговых поступлений. Точка А показывает налоговый оптимум, при котором налоговые поступления государству достигают максимума (Д2).

Различают два основных вида налогов: прямые и косвенные . Прямой налог – это налог на определенную денежную сумму (доход, наследство, денежную оценку имущества и т. п.). К прямым налогам относятся подоходный налог, налог на прибыль, налог на наследство, налог на имущество, налог с владельцев транспортных средств и др. Особенностью прямого налога является то, что налогоплательщик иналогоноситель – это один и тот же агент.

Косвенный налог – это часть цены товара или услуги. Поскольку данный налог входит в стоимость покупок, то он носит неявный характер. Косвенный налог может быть включен в цену товара либо как фиксированная сумма, либо как процент от цены. К косвенным налогам относятся налог на добавленную стоимость – НДС (этот налог имеет наибольший вес в налоговой системе России), налог с оборота, налог с продаж, акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, автомобили, ювелирные изделия, меха), таможенная пошлина (включаемая в цену импортных товаров).

Ставка налога - важный элемент налога, который определяет величину налога на единицу обложения (денежная единица дохода, единица земельной площади, единица измерения товара и т.д.)Различают, твердые, пропорциональные, прогрессивные и регрессивные налоговые ставки:

1. Твердые ставки устанавливаются в абсолютной сумме на единицу обложения, независимо от размеров дохода (например, на тонну нефти или газа).

2. Пропорциональные - действуют в одинаковом процентном отношении к объекту налога без учета дифференциации его величины (например, действовавший в СССР до 1 июля 1990 г. налог на заработную плату в размере 13 %) .

3. Прогрессивные - средняя ставка прогрессивного налога повышается по мере возрастания дохода. При прогрессивной ставке налогообложения налогоплательщик выплачивает не только большую абсолютную сумму дохода, но и большую его долю.

4. Регрессивные - средняя ставка регрессивного налога понижается по мере роста дохода. Регрессивный налог может приносить большую абсолютную сумму, а может и не приводить к росту абсолютной величины налога при увеличении доходов.

В общих чертах видно, что прогрессивные налоги - это те налоги, бремя которых наиболее сильно давит на лиц с большими доходами, регрессивные налоги наиболее тяжело ударяют по физическим и юридическим лицам, обладающим незначительными доходами.

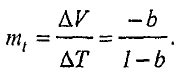

Налоговый мультипликатор (Tax multiplier) (mt) – это показатель, показывающий зависимость между объемом выпуска и изменением налогов.

Чем ниже предельная налоговая ставка, тем выше мультипликационный эффект, и наоборот.

51) Основная макроэкономическая функция государства заключается в стабилизации экономики.Фискальная политика, которая охватывает увеличение государственных расходов и сокращение дополнений с целью расширения совокупного спроса в экономике в период циклического спада, называется стимулювальной бюджетно-налоговой политикой.Стабилизация экономики в условиях избыточного совокупного спроса, который возникает в результате циклического подъема, обеспечивается с помощью ограничительной фискальной политики – сокращение государственных расходов и увеличение налогов.

Основная макроэкономическая функция государства заключается в стабилизации экономики.

Фискальная политика, которая охватывает увеличение государственных расходов и сокращение дополнений с целью расширения совокупного спроса в экономике в период циклического спада, называется стимулювальной бюджетно-налоговой политикой.

Стабилизация экономики в условиях избыточного совокупного спроса, который возникает в результате циклического подъема, обеспечивается с помощью ограничительной фискальной политики – сокращение государственных расходов и увеличение налогов.

Применение разных инструментов фискальной политики (изменение государственных расходов или уровня налоговых ставок) имеет разное влияние на совокупный спрос. Мультипликативный эффект расширения совокупного спроса в результате снижения налогов стимулирует 'экономику меньше, чем увеличение государственных расходов, поскольку мультипликатор государственных расходов превышает налоговый мультипликатор. Это имеет значение для выбора инструментов бюджетно-налоговой политики на разных фазах экономического цикла. Если фискальная политика ориентирована на расширение государственного сектора, то с целью преодоления циклического спада увеличиваются расходы государства. Когда фискальная политика направлена в поддержку частного сектора, то в фазе циклического спада должны сокращаться налоги, а в фазе циклического подъема – ограничиваться государственные расходы, что дает возможность снизить уровень инфляции.

Фискальная политика может быть дискреционной и недискреционной.

Дискреционная фискальная политика – это система мероприятий, которая предусматривает изменения в размере государственных расходов и налогов. Она используется государством для противодействия циклическим колебанием. Для стимулирования совокупного спроса в период экономического спада правительство создает дефицит государственного бюджета, увеличивая государственные расходы или снижая налоги. Соответственно в период подъема целеустремленно создается бюджетный избыток.

Однако было бы неправильным считать инструменты фискальной политики встроенными стабилизаторами.

Встроенные стабилизаторы являются “автоматическими”, поскольку они вступают в действие, когда это необходимо, без специальных действий со стороны Президента. Они называются стабилизаторами, поскольку помогают увеличить расходы во время спада и сократить их в периоды инфляции. Стабилизаторы стимулируют рост государственных расходов, снижают налоги или воздействуют в периоды спада на оба фактора. Во время подъема, когда личные доходы и цены растут, встроенные стабилизаторы действуют в противоположном направлении, сокращая государственные расходы и увеличивая налоги.

Одним из встроенных стабилизаторов является налог на личные доходы. В периоды сокращения и спада личные доходы уменьшаются и, следовательно, облагаются налогом по более низкой ставке. Таким образом, в течение спада население сталкивается со снижением налогов. В периоды бума инфляция гонит заработную плату и жалованье вверх. По мере этого люди перемещаются во все более высокие налоговые корзины.

52)

Бюджетный дефицит — превышение расходов бюджета над его доходами.

Существуют следующие способы покрытия бюджетного дефицита:

1. Монетизация бюджетного дефицита. Монетизация как способ сокращения дефицита бюджета представляет собой увеличение количества денег в обращении.

2. Внешнее долговое финансирование. Альтернативные возможности внешнего льготного финансирования бюджетного дефицита (например, получение безвозмездных субсидий из-за рубежа или льготных займов по низким ставкам с длительными сроками погашения) являются наиболее привлекательными, так как в этом случае дефицит не только не оказывает негативного воздействия на экономику, но и может оказаться весьма полезным, если такое финансирование связано с производительным использованием ресурсов

3. Внутреннее долговое финансирование. Если внутренние процентные ставки изменяются свободно, то их рост может быть достаточно большим для того, чтобы отвлечь банковские кредиты из частного сектора.

4. Увеличение налогообложения.

Госуда́рственный долг — результат финансовых заимствований государства, осуществляемых для покрытия дефицита бюджета.

§ Внутренний — задолженность государства владельцам государственных ценных бумаг (ГЦБ) и иным кредиторам, выраженная в национальной валюте.

§ Внешний — задолженность государства другим странам, международным экономическим организациям и другим лицам, выраженная в иностранной валюте. Погашается за счёт экспорта товаров или новых заимствований.

Эффект вытеснения. Обратимся теперь к потенциально более серьезной проблеме. Государственный долг все же может послужить источником реального экономического бремени для грядущих поколений, в частности потому, что под воздействием долга будущие поколения наследуют меньший запас инвестиционных товаров (средств производства), то есть меньшую "национальную фабрику". Такое событие связано с эффектом вытеснения, который заключается в том, что дефицитное финансирование приводит к росту процентных ставок и сокращению частных инвестиционных расходов. Если это происходит, то будущим поколениям достается экономика, обладающая меньшим производственным потенциалом, и, при прочих равных условиях, их уровень жизни окажется ниже, чем в ином случае.

53) Финансы — это общественные отношения по поводу формирования, распределения и использования фондов денежных средств.

Функции:

1.Распределительная — посредством финансов распределяется и перераспределяется внутренний валовой доход, благодаря чему денежные средства поступают в распоряжение государства, муниципалитета;

2.Контрольная — заключается в их способности отслеживать весь ход распределительного процесса, также расходование по целевому назначению денежных средств, поступающих из федерального бюджета;

3.Регулирующая — вмешательство государства в процесс воспроизводства через финансы (налоги, государственные кредиты и т. д.). Государство воздействует на воспроизводительный процесс через финансирование отдельных предприятий, проведение налоговой политики;

4.Стабилизирующая — обеспечение граждан стабильными экономическими и социальными условиями.

Финансовая система – совокупность организаций, обеспечивающих денежный оборот в рамках определённой страны включающих в себя:

государственную финансовую подсистему, которая обеспечивает поступление денежных средств в бюджет и их расходование;

банковскую подсистему, которая содержит финансовые учреждения, обеспечивающие расчёты, кредиты, инвестиции, операции с денежными средствами;

подсистему обращения государственных ценных бумаг, служащую для привлечения денежных средств на вторичных рынках ценных бумаг.

БЮДЖЕТНЫЙ ФЕДЕРАЛИЗМ - устройство бюджетной системы государства, при котором каждый из уровней государственной власти располагает собственным бюджетом и действует в пределах закрепленных за ним бюджетных полномочий.

Основными принципами бюджетного федерализма являются: равноправие всех субъектов федерации в их финансовых отношениях с центром; разграничение сфер финансовой деятельности и ответственности между центром и субъектами федерации; самостоятельность бюджетов различных уровней. Для Российской Федерации с ее огромной территорией, географической протяженностью, федеративным характером государственного устройства, исторической и национальной спецификой отдельных регионов совершенствование модели бюджетного федерализма имеет исключительно важное значение.

54) Денежно-кредитная (монетарная) политика — это политика государства, воздействующая на количество денег в обращении с целью обеспечения стабильности цен, полной занятости населения и роста реального объема производства.

Цели кредитно–денежной политики:

1) устойчивые темпы роста национального производства;

2) стабильные цены;

3) высокий уровень занятости населения;

4) равновесие платежного баланса.

Основными общими инструментами кредитно–денежной политики являются:

1) изменение нормы обязательного резервирования;

2) изменение учетной ставки (ставки рефинансирования);

3) операции на открытом рынке.

Операции с ценными бумагами (фондовые операции) — это действия с ценными бумагами и (или) денежными средствами на фондовом рынке для достижения поставленных целей.

Все операции на рынке ценных бумаг можно разделить на 3 группы:

· Эмиссионные операции — это операции, суть которых заключается в обеспечении финансовыми ресурсами деятельности экономического субъекта, т. е. в формировании и увеличении собственного капитала, привлечении заемного капитала или ресурсов в оборот.

· Инвестиционные операции — это операции, цель которых состоит в инвестировании (вложении) субъектом операций собственных

и/или привлеченных финансовых ресурсов в фондовые активы от своего имени.

· Клиентские операции (посреднические) — обеспечение обязательств субъекта операций перед клиентами в отношении ценных бумаг или обязательств клиента, связанных с ценными бумагами.

Все операции с ценными бумагами можно классифицировать на:

- кассовые операции, имеющие своей основной целью извлечение прибыли от совершаемой сделки в форме дохода непосредственно от конкретных ценных бумаг (например дивидендов по акциям, процентов по облигациям и т. п.);

- срочные или игровые операции, имеющие своей основной целью извлечение прибыли от совершаемой сделки в форме дохода не от самих ценных бумаг, а за счет изменения их курсовой стоимости при последующей перепродаже.

Изменение нормы обязательных резервов является косвенным инструментом кредитно-денежной политики. Любой коммерческий банк сегодня обязан резервировать определенную денежную сумму, часть депозитов, вкладов населения. Норма обязательного резервирования устанавливается ЦБ в зависимости от направления кредитно-денежной политики и рассчитывается по формуле:

rr = (RR / D),

где RR – общая сумма обязательных резервов;

D – величина депозитов, привлеченных банками от субъектов.

1. Под учётной ставкой понимается процентная ставка, по которой Центральный банк страны предоставляет кредиты коммерческим банкам.

2. Под учётной ставкой понимается процент, курс, взимаемый банком с суммы векселя при «учёте векселя» .

55) Банк — финансово-кредитное учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, юридическим и физическим лицам.

Банковская система — совокупность различных видов национальных банков и кредитных учреждений, действующих в рамках общего денежно-кредитного механизма. Банковская система включает центральный банк, сеть коммерческих банков и других кредитно-расчётных центров.

Центральный банк — главный регулирующий орган кредитной системы страны или группы стран.

Основными целями деятельности Банка России являются:

1.защита и обеспечение устойчивости рубля, в том числе его покупательной способности и курса по отношению к иностранным валютам;

2. развитие и укрепление банковской системы Российской Федерации; - обеспечение эффективного и бесперебойного функционирования системы расчетов.

В экономической литературе и на практике обычно выделяют несколько основных функций центрального банка. В их числе:

- функция эмиссионного банка. Это монопольный вид деятельности данного органа власти. Центральный банк обеспечивает выпуск безналичных и наличных денег;

- функция фирменного банка государства, который кредитует государство (не во всех странах), поддерживает ресурсами его экономические программы, выступает финансовым агентом и экономическим советником;

- функция банка банков, то есть расчетного центра для других банков и кредитора последней инстанции;

- функция органа надзора за кредитными учреждениями, валютными и кредитными рынками, в целом за кредитной системой, обеспечивающего должный уровень ее надежности и устойчивости;

- функция органа валютного регулирования, хранения и учета национальных золотовалютных резервов.

Коммерческий банк — негосударственное кредитное учреждение, осуществляющее универсальные банковские операции для юридических и физических лиц.

Целью коммерческих банков является получение прибыли. Банки привлекают свободные денежные ресурсы и выплачивают вкладчикам определенный процент за использование их денег. Одновременно, банки стараются максимально выгодно разместить накопленные денежные ресурсы, то есть выдать деньги в ссуду под наибольшую оплату.

Основными функциями коммерческих банков являются:

1. привлечение временно свободных денежных средств;

2. предоставление ссуд;

3. осуществление денежных расчетов н платежей в хозяйстве;

4. выпуск кредитных средств обращения;

5. консультирование и предоставление экономической и финансовой информации.

Пассивные операции коммерческих банков — это операции по формированию источников средств, ресурсов банка, которые отражаются в пассиве его баланса.

Ресурсы коммерческих банков состоят из двух источников:

собственные средства (капитал) и приравненные к нему ресурсы;

привлеченные средства.

Активные операции коммерческого банка означают использование от своего имени привлеченных и собственных средств для получения соответствующего дохода.

Основными видами активных операций банка являются:

предоставление кредитов разных видов юридическим и физическим лицам на определенный срок, для разнообразных целей и на различных условиях;

инвестиции в ценные бумаги (облигации, акции и пр.), выпущенные государством или иными юридическими лицами, т. е. операции с ценными бумагами от своего имени и за свой счет;

лизинговые операции.

Баланс коммерческого банка — это бухгалтерский баланс, который отражает состояние собственных и привлеченных средств банка и их размещение в кредитные и другие активные операции.

Балансы банков строятся по унифицированной схеме, в соответствии с Планом счетов бухгалтерского учета в банках, который утверждается ЦБ РФ. Банковские балансы относятся к средствам коммерческой информации и отвечают требованиям оперативности, конкретности и достоверности. Оперативность банковского баланса проявляется в его ежедневном составлении, которое в значительной степени гарантирует правильность и достоверность бухгалтерского учёта в банках и связано с ежедневной передачей клиентам вторых экземпляров (выписок) их лицевых счетов, в которых исключается наличие ошибочных записей.

Бухгалтерский баланс в полной мере должен отражать операции, проводимые банком, служить базой для принятия управленческих решений, отражать реально получаемую прибыль.

Банковская прибыль выступает как разница между полученными процентами и затратами банка. Ее источником является прибавочный продукт, созданный в материальном производстве и частично в сфере обращения. Кроме того, в банковскую прибыль входят доходы на собственный капитал банка, помещенный в ссуды и инвестиции.

Ликвидность банка - это способность банка обеспечить полное и своевременное выполнение своих финансовых обязательств.

ССУДНЫЙ ПОТЕНЦИАЛ БАНКОВСКОЙ СИСТЕМЫ - сумма свободных денежных средств всех банков страны, превышающая их резервы, помноженная на денежный мультипликатор. Эта сумма равна сумме возможного увеличения денежной массы путем предоставления банковской системой кредитов юридическим и физическими лицам.

56) Рынок ценных бумаг (фондовый рынок) является основной частью финансового рынка и представляет собой форму купли-продажи ценных бумаг.

Главные функции фондового рынка заключены именно в том, чтобы привлекать свободные накопления и сбережения из различных источников для их инвестирования в развитие экономики страны. Источником ресурсов для инвестирования выступают как средства частных инвесторов, так и ваши вклады в банках. Также используются свободные средства организаций, различные государственные фонды.

Вторая важная функция фондового рынка – это решение проблемы финансирования приоритетных направлений развития экономики. Для этого государство может избавится от бумаг менее важных отраслей продажей их акций. Свободные деньги, полученные от этой операции, можно инвестировать в другой сектор.

Третья функция фондового рынка – установление реалистичной и справедливой рыночной цены, которая для всех в полной мере должна отражать ситуацию, которая сложилась на фондовом рынке. Это свойство позволяет оценить настоящее состояние экономики государства и является своеобразным рыночным индикатором.

Ценная бумага — это документ, составленный по установленной форме и при наличии обязательных реквизитов, удостоверяющий имущественные права, осуществление или передача которых возможны только при предъявлении этого документа.

Существующие в современной мировой практике ценные бумаги делятся на 2 класса:

§ основные ценные бумаги

§ производные ценные бумаги или деривативы

Основные ценные бумаги — это ценные бумаги, в основе которых лежат имущественные права на какой-либо актив, обычно на товар, деньги, капитал, имущество, различного рода ресурсы и др. К таким бумагам относятся:

§ акция;

§ облигация;

§ вексель;

§ банковские сертификаты;

§ коносамент;

§ чек;

§ варрант;

§ депозитный сертификат;

§ сберегательный сертификат

§ закладная

§ и др.

Основные ценные бумаги можно разбить на:

§ Первичные ценные бумаги основаны на активах, в число которых не входят сами ценные бумаги (обеспеченные активами). Это, например, акция, облигация, вексель, закладная и др.

§ Вторичные ценные бумаги — это ценные бумаги, выпускаемые на основе первичных ценных бумаг; это ценные бумаги на сами ценные бумаги: варранты на ценные бумаги,депозитарные расписки и др.

Производная ценная бумага или дериватив — это бездокументарная форма выражения имущественного права (обязательства), возникающего в связи с изменением цены лежащего в основе данной ценной бумаги биржевого актива. К производным ценным бумагам относятся: фьючерсные контракты (товарные, валютные, процентные, индексные и др.), свободно обращающиеся опционы и свопы.

57) ЭКОНОМИЧЕСКИЙ РОСТ - постоянное увеличение объемов товаров и услуг, произведенных за определенный период времени.

По способу воздействия на экономический рост различают прямые и косвенные факторы. Прямыми называют те, которые непосредственно определяют физическую способность к экономическому росту. Косвенные факторы влияют на возможность превращения этой способности в действительность.

К прямым относятся факторы, непосредственно определяющие динамику совокупного производства и предложения:

1. увеличение численности и повышение качества трудовых ресурсов;

2. рост объема и улучшение качественного состава основного капитала;

3. совершенствование технологии и организации производства;

4. повышение количества и качества вовлекаемых в хозяйственный оборот ресурсов;

5. рост предпринимательских способностей в обществе.

В состав косвенных входят факторы спроса и распределения:

1. снижение степени монополизации рынков;

2. уменьшение цен на производственные ресурсы;

3. снижение налогов на прибыль;

4. расширение возможности получения кредитов.

Типы экон.роста:

Различают экстенсивный и интенсивный типы экономического роста. В первом случае рост достигается путем увеличения экстенсивных факторов роста. Во втором - за счет интенсивных факторов роста. С развитием и освоением современных достижений науки и техники интенсивные факторы роста становятся преобладающими. В реальной жизни экстенсивный и интенсивный типы экономического роста в чистом виде не существуют. Имеет место их переплетение и взаимодействие.

На сегодняшний день все большее распространение получает концепция инновационного экономического роста. Инновационный экономический рост базируется на развитии предпринимательской инициативы в сфере рыночной, научно-технической и организационно-экономической деятельности.

58) Международное разделение труда (МРТ):

1. Специализация стран на производстве определённых видов товаров, для изготовления которых в стране имеются более дешёвые факторы производства и предпочтительные условия в сравнении с другими странами. При такой специализации потребности стран удовлетворяются собственным производством, а также посредством международной торговли.

2. Способ организации мировой экономики, при котором предприятия разных стран специализируются на изготовлении определённых товаров и услуг, обмениваясь ими.

Факторы становления и развития МРТ

1. Природно-географические различия стран;

2. Научно-технический прогресс;

3. Различия в уровнях экономического и научно-технического развития стран;

4. Тип хозяйствования и характер внешнеэкономических связей страны;

5. Экономическая экспансия транснациональных корпораций;

6. Развитие процессов региональной экономической интеграции

Мировая экономика — многоуровневая, глобальная система хозяйствования, объединяющая национальные экономики стран мира на основе международного разделения труда посредством системы международных экономических отношений. В целом, мировую экономику можно определить как совокупность национальных хозяйств и негосударственных структур, объединённых международными отношениями

59) Основы теории международной торговли были заложены в конце XVIII ? начале XIX в. выдающимися английскими экономистами А. Смитом и Д. Рикардо. А. Смит в своей книге «Исследование о природе и причинах богатства народов» (1776 г.) сформулировал теорию абсолютного преимущества.

Согласно теории абсолютного преимущества большую выгоду можно получить, если каждая страна будет специализироваться на производстве того товара, по которому она обладает исключительным (абсолютным) преимуществом. Например, если есть более плодородные земли, благоприятные месторождения природных ресурсов или местоположение страны.

Д. Рикардо, биржевой маклер, собственными силами составивший миллионное состояние, в 1817 г. обосновал теорию сравнительного преимущества, или сравнительных издержек производства,впоследствии получившую широкую известность.

Согласно теории сравнительных издержек каждая страна может извлечь огромную выгоду, специализируясь на тех товарах, в производстве которых она обладает сравнительным преимуществом(наибольшей относительной эффективностью).

Конкретно это означает, что производственные возможности разных стран сильно отличаются друг от друга. Если даже случается так, что две страны могут производить одни и те же товары, то каждая из них без труда обнаружит, что ей выгоднее сосредоточить свои усилия на производстве каких-то определенных товаров и торговать ими в обмен на другие товары.

До тех пор, пока между обеими странами существует различие в относительной эффективности при производстве разных товаров, всегда можно убедиться в том, что даже бедная страна обладает сравнительным преимуществом в отношении тех товаров, в производстве которых она обладает относительно наибольшей эффективностью. Точно так же богатая и высокопроизводительная страна обнаружит, что ей следует специализироваться в тех отрасляхпроизводства, где она располагает сравнительным преимуществом, и импортировать те товары, при производстве которых она поставлена в сравнительнонеблагоприятное положение. Итак, если каждая страна специализируется на тех продуктах, в производстве которых она обладает сравнительным преимуществом, то торговля будет взаимовыгодна для обеих стран.

60) Внешнеторговая политика — составная часть экономической политики государства, предполагающая оказание влияния на внешнюю торговлю посредством экономических и административных рычагов (налоги, субсидии, прямые ограничения импорта и экспорта, кредитования и т. п.).

Исторически выделяется два противоположных вида внешнеторговой политики: протекционизм и свобода торговли. В «чистом виде» их можно условно выделять в докапиталистические эпохи, при небольшом внешнеторговом обороте и развитии внешнеэкономических связей. В современных условиях внешнеторговая политика государств представляет собой сочетание обеих противоположностей, оптимизируемое в зависимости от обстоятельств.

Протекционизм — система ограничений импорта, когда вводятся высокие таможенные пошлины, запрещается ввоз определенных продуктов, используются другие меры, препятствующие конкуренции иностранных изделий с местными. Политика протекционизма поощряет развитие отечественного производства, способного заменить импортные товары.

Свобода торговли — внешнеторговая политика, при которой таможенные органы только регистрируют ввоз или вывоз товаров.

61) Валюта - это денежная единица, используемая как мировые деньги, то есть как международная расчетная единица, средство обращения и платежа.

Существуют следующие виды валют:

1 . В зависимости от эмитента валютных средств различают виды валют:

- Национальная - платежное средство (денежная единица) определенного государства (доллар, фунт стерлингов и т.д.);

- Иностранная - денежные знаки иностранных государств, а также кредитные и платежные средства (чеки, векселя) в иностранных денежных единицах, используемых в международных расчетах;

- Коллективная - международные денежные единицы, эмиссию которых осуществляют межправительственные валютно-кредитные организации (евро, СДР).

2. В зависимости от режима использования:

- Конвертируемая валюта (полно или частично);

- Неконвертируемая.

Валютный курс — это цена денежной единицы данной страны, выраженная в денежной единице другой страны или международных счетных валютных единицах.

Валютный курс необходим для установления пропорций обмена валют при международной торговле товарами и услугами, при движении капиталов в виде инвестиций и кредитов, для сравнения цен на мировых товарных рынках и стоимостных показателей различных стран, переоценке счётов в иностранной валюте фирм, банков, правительств и частных лиц.